聯準會7/26如市場預期升息一碼,很有可能是這波升息循環的最後一碼。

很棒的評論,節錄自美股韭菜王 https://www.facebook.com/ChivesKing

結論: 升息觸頂、1Q24 降息。

---------------------------------------

1.升息觸頂,預計高利率將貫穿全年:

Fed 於 7 月會議再次升息一碼,將基準利率拉升至 5.25-5.50%,並繼續暗示 9 月繼續升息。

但這不太重要,雖然 CME 的 FedWatch 預期來看,市場是只有定價 7 月升息一碼,隨後全年利率維持在 5.25-5.50% 區間,確實暗示 9 月升息有點超預期。

但是即使 7 月會議之後的下半年,Fed 再升息一碼,事實上也不影響 Fed 進入升息循環尾端。

---------------------------------------

2.利率已達到足夠限制經濟的水平:

鮑爾在記者會表示:如果我們拿名目的聯邦基金利率減去短期的通膨預期,那麼這個實質利率已經高於長期的中性利率 (long term neutral rate)。

先科普一下,中性利率指的是,當利率處於該水平的時後,經濟增長與潛在產出缺口會維持一致,然後通膨亦維持穩定。

白話來說就是,當利率處於中性利率水平時,經濟增長不會加快或減慢,經濟處於不慍不火的中性位置,但中性利率是理論上的概念,無法直接計算出來,必須用計量經濟學的方法去估算,這部份太學術就不說了。

所以鮑爾意思是,目前利率已處於長期的中性利率之上,所以「目前利率已經夠高了」,這裡充份暗示 Fed 進入升息循環的尾端,利率政策將走向維持高利率一段時間 (higher for longer)。

---------------------------------------

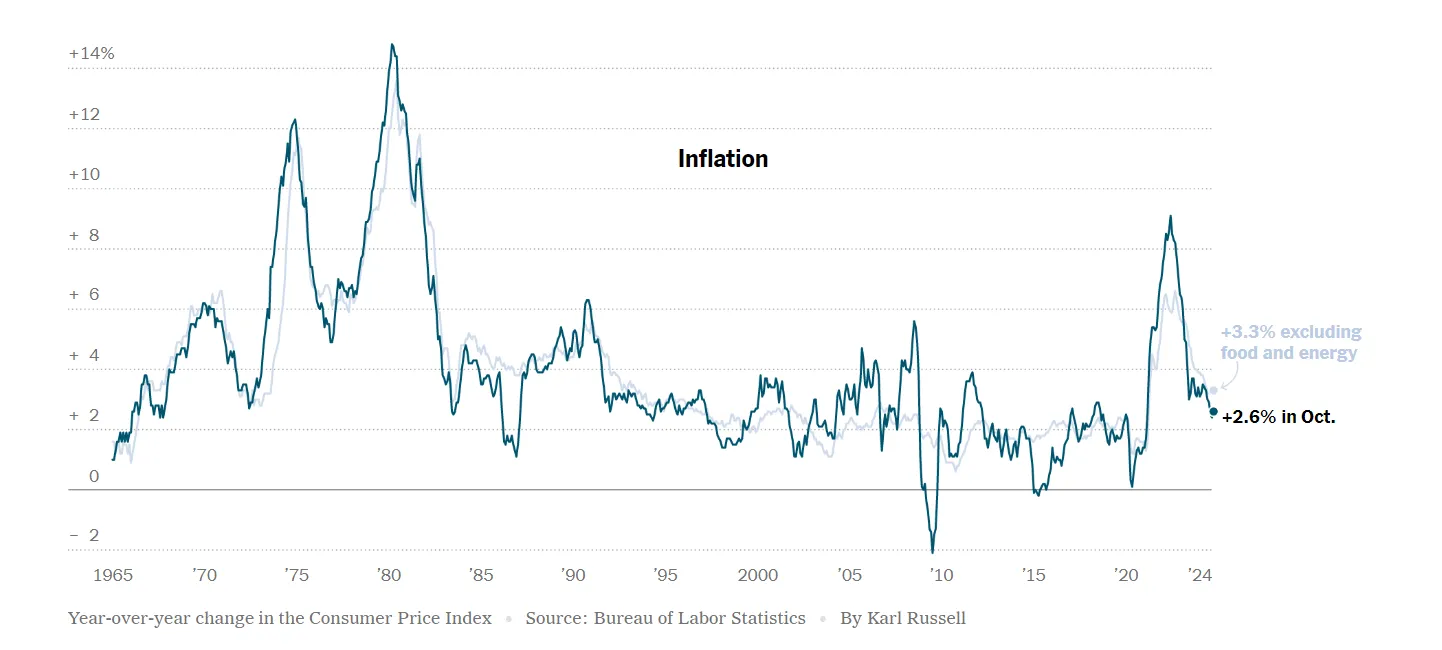

3.強調 6 月 CPI 只是單份數據:

鮑爾在記者會上表示,6 月 CPI 數據確實優於 Fed 自己的預期,但強調這只是單一份數據,繼續不把話說死,以免市場誤會 Fed 已對通膨感到滿意。

但其實在 5 月份,我們就可以蠻清楚看到 2023 全年經濟路徑已變得清晰,就是勞動力市場堅固,但通膨仍走在溫和下降的道路。

隨後 6 月公布的 CPI 報告也證實了這一點,例如 3 個月期年化超核心 CPI 通膨率 (Super Core CPI 3m annualized) 自 2021 年 3 月以來,首次跌破 2% 水平 。

這顯示在美國的通膨結構中,不只是商品通膨 (Commodity inflation) 大幅放緩、甚至服務性通膨 (Services inflation) 也已經開始見到顯著放緩的狀況,

Street 許多經濟學家有提出警告,認為 CPI 目前還不能過度樂觀,因為 2H23 下半年的基期效應將降低,這可能導致 CPI 通膨率反彈回溫。

但我是比較不擔心這個風險,雖然有低基期的狀況,但現在的利率水平也已經比去年同期更提高了不少,對通膨的壓制效果也變得更大了,所以低基期問題,不見得會是引發通膨反彈的關鍵。

再退後一步說,即使 2H23 通膨反彈一點好了,我認為市場也不會在意當下的通膨問題,而會去二階思考 1H24,因為現在已經接近 8 月了。

而且要觀察通膨是不是可能反彈,其實也不難,我們可以看 Truflation 這個網站的 CPI 數據,這個網站是去參考更高頻的經濟數據,進而編制成一條自己的 CPI 指數。

例如大家關注的房租通膨,Truflation 就會去參考 Zillow 的 rent index 數據,Zillow 是美國最大的房仲媒合線上平台。

Truflation 網址: https://truflation.com/

目前 truflation 所衡量的 CPI 通膨狀況,年增率是落在 2.51%,已經相當接近 Fed 的 2% 通膨目標。

Truflation 他們自己是宣稱編制的 CPI 數據,大概領先美國官方 CPI 數據 3-6 個月,我覺得是有領先作用,但是否領先 3-6 個月那就見仁見智。

---------------------------------------

4.最大風險還是失業率走高:

雖然我認為現在不太需要擔心通膨重燃的問題,但確實需要關注失業率飆高,導致經濟超預期放緩或進入衰退。

但這裡的問題其實也不難解,一如之前分享的,只要盯著每週公布的初請失業金人數,看是否連續 2-3 週超過 30 萬人。

如果有開始超過 30 萬人大關,再開始慢慢減碼部位就可以,以避開需求擴大放緩的風險。

--------------------------------------

5.結論:

沒有更多鷹派增量、就是好事,代表我們距離本輪升息循環的終點利率 (Terminal Rate) 已經非常近,全年後續的貨幣政策,Fed 就是維持高利率一段更長時間 (Higher for longer),繼續用高利率去壓通膨。

確實,我還是認為利率 Higher for longer 這件事情 87% 會去慢慢拉升失業率,但隨著 Super Core CPI 增速已跌至 2% 下方,所以聯準會能夠趕在失業潮爆發、經濟衰退之前轉向降息的空間,已經大大增加。

我自己是認為 2023 下半年升息觸頂、2024 年第一季降息應該也沒有什麼懸念,只是 2024 年降息的速度,應該也是非常之緩慢。

回來落實到操作上,擔心經濟衰退的話,我自己是就務實的去做,就每週看初請失業金人數是否有超過 30 萬人,如果連續 2-3 週都超過這數字,那就再來減碼。

目前倉位 55% 持股,30% 債券,15% 現金。