強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

Vivihappy

您好:

請問

00924VS00757VS00830

都是美國科技

也都不錯

如果只選一隻

會是哪個?

原因呢?

大大的看法是如何?

(雖然小孩子才做選擇,但我錢不夠,想集中火力)

目前有

006208

2330

2317

定時定額扣

才剛扣

先謝謝個大大

謝謝您們

強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

引用 #2樓 Vivihappy

您好:

請問

00924VS00757VS00830

都是美國科技

也都不錯

如果只選一隻

會是哪個?

原因呢?

大大的看法是如何?

@Vivihappy 你的看法呢?

~控制損失;讓獲利奔跑~

投資沒有奇蹟,只有累積。持續買進,紀律留在場上,就算沒賺到,至少也學到。

8d8d

居然有人錄了YT還會售後服務🤣

紀律實踐全手動單筆📐

iabuw

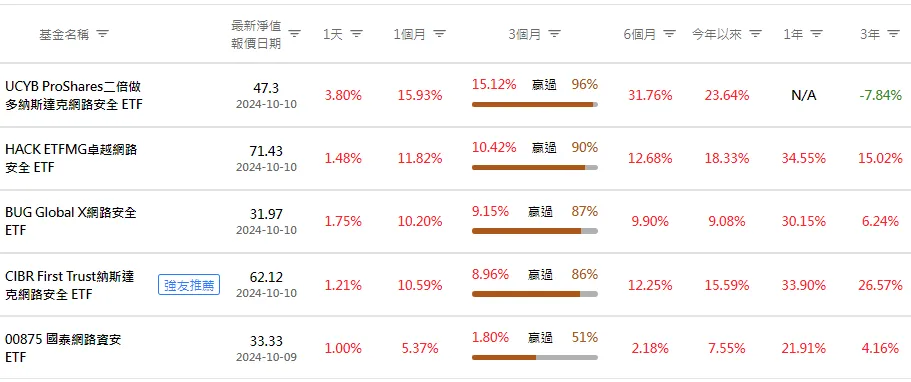

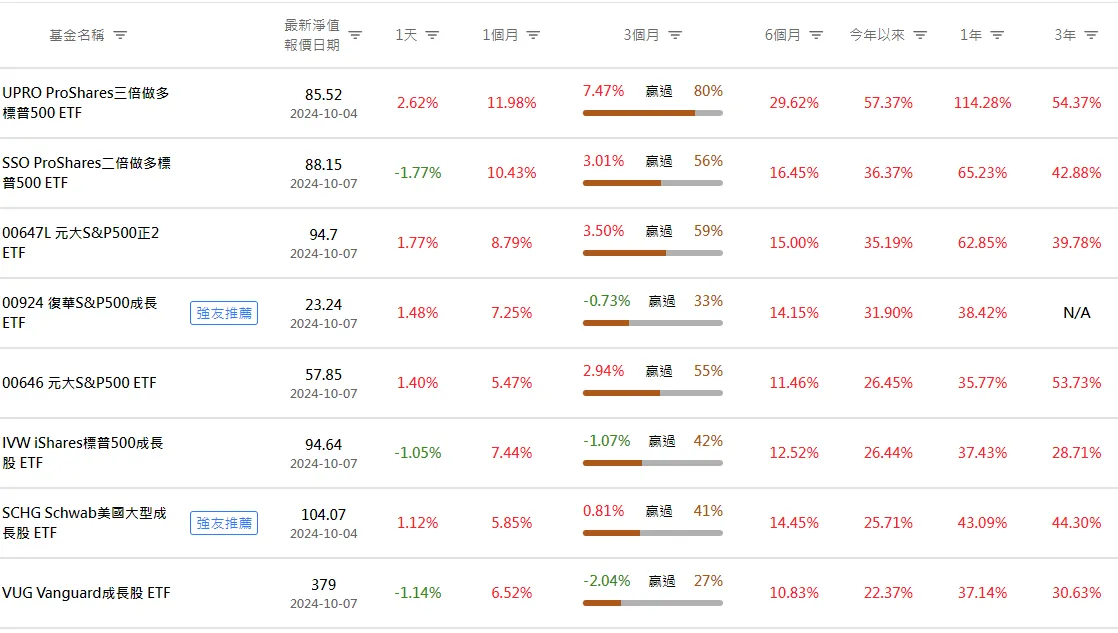

所以我一直不買0050和SPY概念的東西就是這樣,市值型難免包含傳產&金融

以長期投資來說,台股基金前段班的績效,原型市值型ETF根本沒的打,要贏基金只能是正2

至於美股,比起SPY我更寧願去買NASDAQ概念,那既然要買NASDAQ概念,直攻槓桿型更能把"成長"二字放到最大

強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

引用 #4樓 8d8d

居然有人錄了YT還會售後服務🤣

@8d8d 我還真的很想把開過箱的基金全部檢視一遍,看目前的操作結果是不是符合當初開箱的預期,可惜事情實在太多了,有時間就盡量review。

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

看到這個我笑噴,好貼切阿。今年真的是買了就忘完勝進進出出,

Kkk1

引用 #6樓 faith

@8d8d 我還真的很想把開過箱的基金全部檢視一遍,看目前的操作結果是不是符合當初開箱的預期,可惜事情實在太多了,有時間就盡量review。

前輩,等待中

masa

兩步驟剖析 00924成分股篩選

超級美股黑馬現蹤!00924(S&P500成長)選股邏輯藏巧思

00924以S&P500成長指數作為標的,該指數已有30年歷史且成分股均為知名的國際級企業,如:微軟、蘋果、特斯拉等話題性十足的個股。然而,購買ETF前要想知道該指數是否能升值,主要得看成分股的成長空間,因此選股邏輯相當重要,因00924以S&P500成長指數為基準,研究S&P500成長指數的選股邏輯便能掌握大方向,兩步驟剖析S&P500成長指數的挑選方式:

STEP1:

S&P500成長指數成分股均來自S&P500指數,從中再挑選以「營收成長率、EPS成長率、股價變動率」三項因子挑出成長股。

STEP2:

透過計算方式從成長性到價值性排序後,剔除市值後1/3的股票(此步驟是淘汰不具成長的股票),剩餘股票經過權重調整就是S&P500成長指數的成分股。

根據MoneyDJ理財網資料揭露,2月底最新整理的00924成分股權重比例,以資訊科技(所謂的科技股)所佔比例為最大宗,佔比達44.35%;其次依序為非核心消費品、通訊服務、醫療保健、工業、金融等。其中,值得關注的除科技股領軍外,佔比排第二位的非核心消費品又為可選擇性消費,如:奢侈品、汽車、家電等,因是滿足民眾基本需求以外的商品,因此可觀察出市場目前與景氣連動較大的趨勢。

進一步揭露00924前十大成分股有哪些?依序排名為微軟、蘋果公司、輝達、亞馬遜公司、Meta平台公司等,此些個股集中在科技概念股居多,近期熱門的AI概念股輝達就名列第三位。

S&P500指數每年12月調整成分股,也會每季隨S&P500指數異動頻率微調成分股,幾乎網羅全球各大成長趨勢,輪動性五大產業(科技、消費、醫療保健、金融、通訊服務)不漏接。

強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

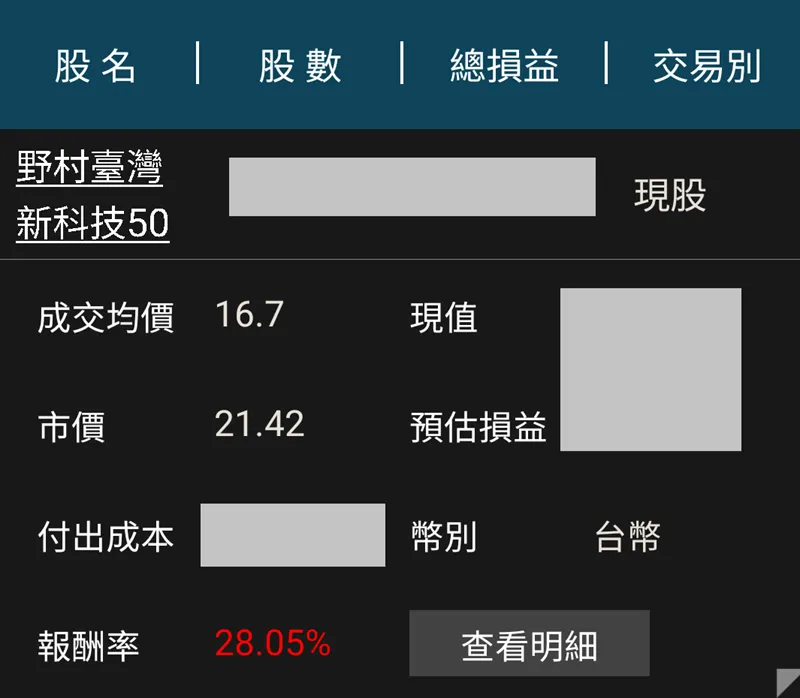

周末跟辣媽聊天,原來她當時開箱00924之後就定期定額紀律買,報酬率也已經33%,我倆單筆跟定期定額都賺錢。

辣媽6/20的分享值得一看。

🍎00646跟00924該選哪個?

如果你比較保守,00646標的更分散比較適合你。 (2024年迄今,報酬率21.1%)

如果你想追求高一點報酬,同時又能忍受高風險,那就挑選00924。(2024年迄今,報酬率30%)

今年兩檔表現都很棒!

🍎 我怎麼佈局?

美股部分,我選擇波動度比較高的00924(因為想要高報酬),每個月設定定期定額買(我從15就開始買了,嘿嘿)。

市值型的ETF都適合長期持有,除非一定要用到錢,不然我是不會停扣,也不會贖回。

jett

引用 #11樓 faith

周末跟辣媽聊天,原來她當時開箱00924之後就定期定額紀律買,報酬率也已經33%,我倆單筆跟定期定額都賺錢。

辣媽6/20的分享值得一看。

🍎00646跟00924該選哪個?

如果你比較保守,00646標的更分散比較適合你。 (2024年迄今,報酬率21.1%)

如果你想追求高一點報酬,同時又能忍受高風險,那就挑選00924。(2024年迄今,報酬率30%)

今年兩檔表現都很棒!

🍎 我怎麼佈局?

美股部分,我選擇波動度比較高的00924(因為想要高報酬),每個月設定定期定額買(我從15就開始買了,嘿嘿)。

市值型的ETF都適合長期持有,除非一定要用到錢,不然我是不會停扣,也不會贖回。

只要工具對,趨勢對,單筆跟定期定額都是好方法,就看個人資金狀況。

剛好有一筆錢,又有薪資,就單筆同時加開定期定額。沒錢有薪資.或是有錢但怕怕,就定期定額。

無論如何,就是要上車,持續在車外猶豫,財富無法跟著股市起飛。

強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

引用 #12樓 jett

只要工具對,趨勢對,單筆跟定期定額都是好方法,就看個人資金狀況。

剛好有一筆錢,又有薪資,就單筆同時加開定期定額。沒錢有薪資.或是有錢但怕怕,就定期定額。

無論如何,就是要上車,持續在車外猶豫,財富無法跟著股市起飛。

2022空頭年最大風險:停扣定期定額。

2024多頭年最大風險:抱不住。

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

引用 #13樓 faith

2024多頭年最大風險:抱不住。

另一個常見的最大風險:放太多錢在銀行,只為了扣定期定額。

尤其是那種打算一年或兩年扣完的進場布局方式,等到扣完,多頭年都走完了,接下來迎接空頭,卻已沒錢逢低買。

Cathy888

引用 #14樓 我是強大

另一個常見的最大風險:放太多錢在銀行,只為了扣定期定額。

尤其是那種打算一年或兩年扣完的進場布局方式,等到扣完,多頭年都走完了,接下來迎接空頭,卻已沒錢逢低買。

請問強大,

小資族一般都是這麼做, 有什麼建議的方法呢?

強基金共同創辦人之打雜掃地僧就是我。

永遠記得這條投資金律:投資賺到的錢=本金 X 報酬率 X 時間。

投資時碰到任何問題,請套用這則投資金律,你會豁然開朗。

faith

引用 #11樓 faith

周末跟辣媽聊天,原來她當時開箱00924之後就定期定額紀律買,報酬率也已經33%,我倆單筆跟定期定額都賺錢。

辣媽6/20的分享值得一看。

🍎00646跟00924該選哪個?

如果你比較保守,00646標的更分散比較適合你。 (2024年迄今,報酬率21.1%)

如果你想追求高一點報酬,同時又能忍受高風險,那就挑選00924。(2024年迄今,報酬率30%)

今年兩檔表現都很棒!

🍎 我怎麼佈局?

美股部分,我選擇波動度比較高的00924(因為想要高報酬),每個月設定定期定額買(我從15就開始買了,嘿嘿)。

市值型的ETF都適合長期持有,除非一定要用到錢,不然我是不會停扣,也不會贖回。

取得辣媽同意,幫她高調她的定期定額對帳單💪

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

引用 #15樓 Cathy888

請問強大,

小資族一般都是這麼做, 有什麼建議的方法呢?

選對長線績效一路向上的基金,最簡單的例子就是 @faith 實證的00924,單筆進場,同時加開定期定額用自己的薪資結餘扣款。

acgreen

引用 #17樓 我是強大

選對長線績效一路向上的基金,最簡單的例子就是 @faith 實證的00924,單筆進場,同時加開定期定額用自己的薪資結餘扣款。

謝謝強大

~控制損失;讓獲利奔跑~

投資沒有奇蹟,只有累積。持續買進,紀律留在場上,就算沒賺到,至少也學到。

8d8d

引用 #16樓 faith

取得辣媽同意,幫她高調她的定期定額對帳單💪

定期定額扣款一年就能賺到三十幾萬,顯然辣媽也是重壓美國成長,本金夠大效果就很明顯。

Kkk1

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

引用 #20樓 8d8d

定期定額扣款一年就能賺到三十幾萬,顯然辣媽也是重壓美國成長,本金夠大效果就很明顯。

再次突顯本金大的重要,如果當初是單筆下單同時開定期定額,報酬率跟報酬金額都會更好。

Kkk1

引用 #22樓 mrchildren

附加圖片內文圖片

再次突顯本金大的重要,如果當初是單筆下單同時開定期定額,報酬率跟報酬金額都會更好。

前輩一語說出重點,本大(專心本業,累積本金100 萬)十利大

(報酬率高30%) 十買的好(低點買,強AI)→

等於豐厚之報酬(蕭老師常言:重點在於本利和一大包,

100萬元本金+30%報酬率30萬元,本利和130萬元; 而非只看報酬率

高低:本金只1萬元,報酬率100%-白忙一場--本利和2萬元)🤣

也是小弟努力追求之目標→

加緊抱住M大最強大腿!😃

Kkk1

找了下,標普500成長指數

資料來源

https://www.spglobal.com/spdji/tc/indices/equity/sp-500-growth/#overview

合併圖表

Kkk1

找到相對應之ETFVanguard標普500成長指數ETF〈VOOG〉

果然波動度甚大,

資料來源

https://www.macromicro.me/etf/us/intro/VOOG

Kkk1

MONEYDJ圖表可知,漲是驚人,跌時嚇人,長線仍一路向上

資料來源

https://www.moneydj.com/ETF/X/Basic/Basic0009.xdjhtm?etfid=VOOG

結論引用F大

產品沒有對錯,只有適不適合。

繼續搭著全村希望往上攻,

想要在自己的資產配置中多一點走勢穩健的金融跟醫藥,

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

引用 #27樓 Kkk1

結論引用F大

產品沒有對錯,只有適不適合。

想要一筆資金買齊美股跟科技股大頭, 繼續搭著全村希望往上攻,

就是00924多配一些; 想要在自己的資產配置中多一點走勢穩健的金融跟醫藥,

就以00646為主。

K大讚!相信科技持續改變世界樣貌,就買00924。

17885

引用 #28樓 mrchildren

K大讚!相信科技持續改變世界樣貌,就買00924。

M大這句話有打動我

相信科技持續改變世界樣貌

danny410084

感謝 @faith 和強基金的大老的分享,最近一直在爬文學習中~~

今天看到了這一集強基金YouTube,想請問,faith 大有提到房貸投資的部分,

「真的的成本不是借的2.5%,........,而是要用2倍來算」其中這一段,看了很多次,卻沒有搞懂

為什麼不是2.5%???@@

想請 faith 大開釋 !! 感謝~~

Kkk1

引用 #31樓 danny410084

感謝 @faith 和強基金的大老的分享,最近一直在爬文學習中~~

今天看到了這一集強基金YouTube,想請問,faith 大有提到房貸投資的部分,

「真的的成本不是借的2.5%,........,而是要用2倍來算」其中這一段,看了很多次,卻沒有搞懂

為什麼不是2.5%???@@

想請 faith 大開釋 !! 感謝~~

F大太忙,小弟代打下,

借貸的帳面上成本2.5 %利率,但是你是不是要有一筆錢放著

讓銀行去扣款?

這筆錢不是不能動嗎?那怎麼不是2.5 %的兩倍呢?

所以基本上核算你的獲利必須在5 %以上才算是你的利得!!

換句話說,你的投資報酬率是在7%以上!(請注意2%之獲利--

尚未核算稅捐等成本,低於7%是白忙一場,否則就是作功德🤣)

F大借貸投資之警語,請核算成本細心評估風險,確定自己可以承擔

風險才可以借貸投資..(高報酬伴隨高風險)

牛市的修正大概是8到10 %,這波修正又快又急,必須注意融資維持率!

如果有不夠精確的地方,麻煩F大指正

熊市不滿倉,牛市漲再多都與你無關

悲觀者正確,樂觀者獲利

~主動擇時,被動選股,週期投資~

醜不拉機

引用 #31樓 danny410084

感謝 @faith 和強基金的大老的分享,最近一直在爬文學習中~~

今天看到了這一集強基金YouTube,想請問,faith 大有提到房貸投資的部分,

「真的的成本不是借的2.5%,........,而是要用2倍來算」其中這一段,看了很多次,卻沒有搞懂

為什麼不是2.5%???@@

想請 faith 大開釋 !! 感謝~~

https://youtu.be/R8ezMisvhOosi=U3GamfIF3H642SCj

Kkk1

引用 #33樓 醜不拉機

https://youtu.be/R8ezMisvhOosi=U3GamfIF3H642SCj

前輩,有事弟子服其勞,小弟代勞下:

第一,房貸利率2%,獲利須年化報酬率6%以上才能獲利(

計算式:2%+2%=成本,6%-4%=2%獲利-😂)

第二,資產要夠分散,不能單押重押一隻,否則風險太高(

基上之算式--若單押一支--一賠就掛點了)

舉例神9基金(安聯收益成長基金),採333策略股票、債券

.可轉換債。即資產分散之配置

yungli000

引用 #34樓 Kkk1

前輩,有事弟子服其勞,小弟代勞下:

第一,房貸利率2%,獲利須年化報酬率6%以上才能獲利(

計算式:2%+2%=成本,6%-4%=2%獲利-😂)

第二,資產要夠分散,不能單押重押一隻,否則風險太高(

基上之算式--若單押一支--一賠就掛點了)

舉例神9基金(安聯收益成長基金),採333策略股票、債券

.可轉換債。即資產分散之配置

K大

第一點應該修正下

影片裡的舉例是以500萬借貸20年 2%利息來算

假設本利攤還的情況下 每月須支付2萬5多一些的利息

簡單算單月2萬5 一年需償還30萬

而500萬全投入的情況下

一年至少要有6%以上的獲利才有30萬以上可支付貸款本+息

不然就沒有獲利須自行再補錢貼息

當然利用寬限期先不還本金的要再討論過

danny410084

引用 #32樓 Kkk1

F大太忙,小弟代打下,

借貸的帳面上成本2.5 %利率,但是你是不是要有一筆錢放著讓銀行去扣款?

這筆錢不是不能動嗎?那怎麼不是2.5 %的兩倍呢?

所以基本上核算你的獲利必須在5 %以上才算是你的利得!!

換句話說,你的投資報酬率是在7%以上!(請注意2%之獲利--

尚未核算稅捐等成本,低於7%是白忙一場,否則就是作功德🤣)

F大借貸投資之警語,請核算成本細心評估風險,確定自己可以承擔

風險才可以借貸投資..(高報酬伴隨高風險)

牛市的修正大概是8到10 %,這波修正又快又急,必須注意融資維持率!

如果有不夠精確的地方,麻煩F大指正

感謝 Kkk1 大解惑!!! 的確要放一筆錢來扣~~我忽略了這筆錢的機會成本XD

danny410084

引用 #33樓 醜不拉機

https://youtu.be/R8ezMisvhOosi=U3GamfIF3H642SCj

哇!!! 感謝 醜大分享~~ ,

更感謝 @faith 大和 人美心善的主持人-芷娟 直接拍影片來解惑!!!! 太感動了QQ

我只注意房貸利息的部份,其實能否 cover本金的也很重要!!!懂了!!

也非常感謝~ Kkk1大和 yungli000 解答!!!

jiangcfc

引用 #35樓 yungli000

K大

第一點應該修正下

影片裡的舉例是以500萬借貸20年 2%利息來算

假設本利攤還的情況下 每月須支付2萬5多一些的利息

簡單算單月2萬5 一年需償還30萬

而500萬全投入的情況下一年至少要有6%以上的獲利才有30萬以上可支付貸款本+息

不然就沒有獲利須自行再補錢貼息

當然利用寬限期先不還本金的要再討論過

貸款金額為500萬新台幣,貸款期限20年,無寬限期,以本息平均攤還計算。單一利率為2%,每月還款金額從第1至第239個月為25294元,第240個月為25340元。

假設將500萬新台幣投資於年報酬率為6%的基金,20年累積報酬率達221%。根據複利計算,月報酬率約為0.49%。

第1個月初,基金資產為500萬新台幣,月底本利和增至5024500元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4999206元。

第2個月初,基金資產為4999206元,月底本利和增至5023702元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4998408元。

依此類推,到第240個月初,基金資產為4640865元,月底本利和增至4663605元。贖回部分基金資產以支付當月貸款25340元後,基金資產餘額為4638265元。

最終結果:貸款金額500萬新台幣,單一利率2%,在投資年報酬率為6%的情況下,20年後不僅還清了房貸,還額外增加了4638265元的資產。

Kkk1

引用 #38樓 jiangcfc

貸款金額為500萬新台幣,貸款期限20年,無寬限期,以本息平均攤還計算。單一利率為2%,每月還款金額從第1至第239個月為25294元,第240個月為25340元。

假設將500萬新台幣投資於年報酬率為6%的基金,20年累積報酬率達221%。根據複利計算,月報酬率約為0.49%。

第1個月初,基金資產為500萬新台幣,月底本利和增至5024500元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4999206元。

第2個月初,基金資產為4999206元,月底本利和增至5023702元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4998408元。

依此類推,到第240個月初,基金資產為4640865元,月底本利和增至4663605元。贖回部分基金資產以支付當月貸款25340元後,基金資產餘額為4638265元。

最終結果:貸款金額500萬新台幣,單一利率2%,在投資年報酬率為6%的情況下,20年後不僅還清了房貸,還額外增加了4638265元的資產。

講的真的太好了---但是長期投資之最大之風險--就是不可預測性--

-不是乞丐命皇帝嘴(不是澆冷水)

你以為平均年化報酬6%是固定收益---

但是實際報酬單以加權指數2022年是-22%,2023年是26.8%(差距48%)----

基金更是跌幅大於此--到時借貸與股債基兩頭燒--

所以小弟與F大再三提醒就是如此--這就是平均報酬率之陷阱--

-有的強友撐不過2022年之-22%就掛點了-

--不是每年都固定收益6%---2022年是股債皆跌

借貸之風險評估與風險控管就是要考慮此 🤣

yungli000

引用 #38樓 jiangcfc

貸款金額為500萬新台幣,貸款期限20年,無寬限期,以本息平均攤還計算。單一利率為2%,每月還款金額從第1至第239個月為25294元,第240個月為25340元。

假設將500萬新台幣投資於年報酬率為6%的基金,20年累積報酬率達221%。根據複利計算,月報酬率約為0.49%。

第1個月初,基金資產為500萬新台幣,月底本利和增至5024500元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4999206元。

第2個月初,基金資產為4999206元,月底本利和增至5023702元。贖回部分基金資產以支付當月貸款25294元後,基金資產餘額為4998408元。

依此類推,到第240個月初,基金資產為4640865元,月底本利和增至4663605元。贖回部分基金資產以支付當月貸款25340元後,基金資產餘額為4638265元。

最終結果:貸款金額500萬新台幣,單一利率2%,在投資年報酬率為6%的情況下,20年後不僅還清了房貸,還額外增加了4638265元的資產。

如果單純討論的是500萬 2%利 20年貸

不考慮未來遇到的各種風險的狀況下

可否靠全下未來20年最終平均年報酬率6%的金融商品吃完

這方式也是正確的

jiangcfc

引用 #34樓 Kkk1

前輩,有事弟子服其勞,小弟代勞下:

第一,房貸利率2%,獲利須年化報酬率6%以上才能獲利(

計算式:2%+2%=成本,6%-4%=2%獲利-😂)

第二,資產要夠分散,不能單押重押一隻,否則風險太高(

基上之算式--若單押一支--一賠就掛點了)

舉例神9基金(安聯收益成長基金),採333策略股票、債券

.可轉換債。即資產分散之配置

謝謝K大的提醒!

K大在投資理念上的無私分享,以及對投資新手的耐心指導,除了敬佩還是敬佩。

然而,在K大的分析中提到:房貸利率2%,而投資的年化報酬率需達到6%以上才能獲利(計算式:2% + 2% = 成本,6% - 4% = 2% 獲利),身為利用房貸的長期投資者,我覺得有些困惑。

投資過程中確實存在許多變數和不可預測性,但就單純的獲利角度而言,房貸利率2%,投資報酬率只要超過年化2%就應該有利可圖了。

以貸款金額500萬新台幣,單一利率2%為例,在投資年報酬率為2%的情況下,20年後償還房貸後,資產不增不減。

如果投資年報酬率達到4%,20年後償還房貸後,資產將增加約194萬新台幣,年化報酬率為1.65%。

如果投資年報酬率為6%,20年後償還房貸後,資產將增加約464萬新台幣,年化報酬率為3.33%。

這些簡單的數字推算與投資過程中的複雜考量相比,顯然是過於簡化了,只是提供另一個角度的看法而已。

再次感謝K大!

yungli000

引用 #41樓 jiangcfc

謝謝K大的提醒!

K大在投資理念上的無私分享,以及對投資新手的耐心指導,除了敬佩還是敬佩。

然而,在K大的分析中提到:房貸利率2%,而投資的年化報酬率需達到6%以上才能獲利(計算式:2% + 2% = 成本,6% - 4% = 2% 獲利),身為利用房貸的長期投資者,我覺得有些困惑。

投資過程中確實存在許多變數和不可預測性,但就單純的獲利角度而言,房貸利率2%,投資報酬率只要超過年化2%就應該有利可圖了。

以貸款金額500萬新台幣,單一利率2%為例,在投資年報酬率為2%的情況下,20年後償還房貸後,資產不增不減。

如果投資年報酬率達到4%,20年後償還房貸後,資產將增加約194萬新台幣,年化報酬率為1.65%。

如果投資年報酬率為6%,20年後償還房貸後,資產將增加約464萬新台幣,年化報酬率為3.33%。

這些簡單的數字推算與投資過程中的複雜考量相比,顯然是過於簡化了,只是提供另一個角度的看法而已。

再次感謝K大!

這應該算是要貼息的可怕之處

本金減少進而影響最終複利效果

不管是運用閒錢還是開槓桿

掏錢出來投資的最低期望值應該是最少要比放銀行好

雖然已無本(借貸)套利的角度來看賺了就是賺了多還是少而已

但若4%商品20年後年化報酬率僅為1.65% (低於目前銀行定存)

還要負擔期間各種不可控風險

投資效益明顯過低

個人看法不僅要避免貼息過多

最好是能額外領息(大於6%)

這也有助於降低風險

jiangcfc

引用 #42樓 yungli000

這應該算是要貼息的可怕之處

本金減少進而影響最終複利效果

不管是運用閒錢還是開槓桿

掏錢出來投資的最低期望值應該是最少要比放銀行好

雖然已無本(借貸)套利的角度來看賺了就是賺了多還是少而已

但若4%商品20年後年化報酬率僅為1.65% (低於目前銀行定存)

還要負擔期間各種不可控風險

投資效益明顯過低

個人看法不僅要避免貼息過多

最好是能額外領息(大於6%)

這也有助於降低風險

Y大說的沒錯!

過去20年,全球股票市場指數基金(VT)的年化報酬率為6.04%,這應該被視為最基本的合理報酬率。因此,應該不會有強友會選擇以房貸槓桿來投資年化報酬率僅有4%的商品。

在考慮以房貸槓桿進行理財之前,投資者應該先自問以下幾個關鍵問題:

我是否選擇了適合自己的投資工具?

我是否評估了自己的風險承受能力,並根據這個能力選擇了合理的報酬率?

我是否具備應對投資過程中各種不可控風險的知識和策略?

我是否能夠長期保持紀律性的投資行為?

以上問題都有了確定的答案後,接下來要做的就是:

申請房貸來放大自己的本金,將自己的資金留在市場上,隨著市場一起拚搏,從而獲得更好的長期投資效益。

yijinghung

請問想投資美股買00924,但是感覺也是很少人討論,規模不大耶,這樣以後要賣會不很難,感謝大家

~控制損失;讓獲利奔跑~

投資沒有奇蹟,只有累積。持續買進,紀律留在場上,就算沒賺到,至少也學到。

8d8d

引用 #46樓 yijinghung

請問想投資美股買00924,但是感覺也是很少人討論,規模不大耶,這樣以後要賣會不很難,感謝大家

成立一年就有42億,這規模不算小,10億以下才需要擔心流動性問題。

00971野村美國研發龍頭ETF,從企業研發強度找飆股

逢低加碼大跌的00830國泰費城半導體ETF?

2025依舊看美國成長股表現!00924一年賺60%續抱緊

過去16年若一月正報酬,美股全年正報酬機率100%(藏金圖)

這類ETF將跟著AI一起成長,擁有10年好光景

為了多幾%配息買南非幣基金,長久下來報酬越差越大

投資美國用00924、複委託、海外券商的優缺點比較