不知道版上有多少女性? 因我看到的幾乎都是對財經很有研究的男性專家,其實我真的很羨慕你們的另一半...

我是一位45歲的職業婦女,對財經數字真的一竅不通,每天上班工作,下班煮餐照顧孩子,假日還要整理家務與照顧家人,往往都須利用中午午休與假日忙完家務閒暇時才能上站看看前輩們的看法,努力(吃力地)學習財經知識。

我的先生是一位放棄理財的人,所以家裡的財務都是由我管理,但我真的好累,我必須靠自己努力存到兩人退休金,還要想著該如何為孩子的未來鋪一條平坦的路。對於資產配置,理財投資這事,我一直在努力,但還沒找到一個最適合的方法。想了好幾個月,始終無法釐清怎麼做才是最好的,也無法找到投資的定見,於是鼓起勇氣po上來想請求前輩們的意見。

我們是雙薪家庭,先生收入約7W+,扣除勞健保生活費,實際給家用5W; 我的收入約7W,扣除勞健保生活費,實際給家用6W。所以夫妻月收入可支配金額約11W。

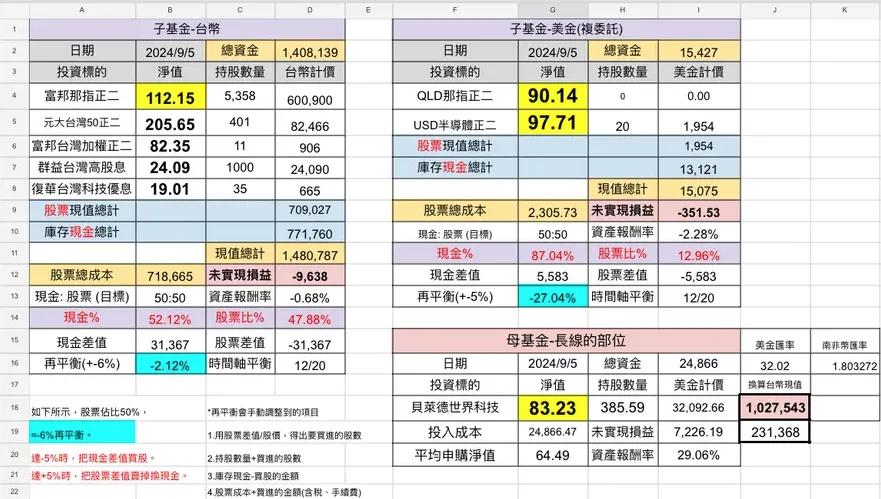

因為40歲前先生投資失利,所以我們並沒有太多存款。後來靠著繼承婆婆的資產,買了一間房子,我三年前從中貸出500W (年息2.22%),並跟娘家借了150W,做台股基金,美股基金,貝萊德世界科技基金與台積電的投資。目前資產已達約800W (但其中650W是借貸而來)。因為我年紀也不輕了,沒有把握我的工作與身體狀況可以允許我60歲才退休,故想加快資產累積速度,所以我在這個月又增貸了500W房貸(年息2.22%),想加快資產累積速度。

我的想法如下:

目前我們的月收入支出幾乎是完全打平(20年房貸.1年車貸.還款.保險.稅費.教育費.生活費..)

因本利和已有800W的部位在股票型基金與台積電

所以想配置200W到債券型ETF分散風險,打算各買50W (分別為投資等級債00937B/00948B ; 美國公債00687B/00679B)。

目的是希望可達到股8債2的資產配置,之後並每年執行股債再平衡策略

另外還有300W就當作是市場下跌時,加碼的資金。

但另一個問題來了,因增貸500W後,我的房貸支出會由25,000,增加至51,637,所以我需要再另外找26,000的資金缺口來補足。

算過200W的債券配息,平均一個月可以達8,000,雖可cover部分每個月增加的房貸。

但...這樣每個月還是有18,000的資金缺口....

所以不知各位前輩,對於尚餘的300W,能有什麼建議嗎?

我希望它能發揮cover 18,000資金缺口的功能,又希望它能發揮股債下跌時可以救急的資金

站上的資訊真的太多,我幾乎都讀完了,但還是沒有把握怎麼做才是最好的

所以真心地想請教前輩們,請您們分享您們豐富的經驗

先謝謝大家