本次fed的快速升息,導致美國許多銀行發生流動性風險,目前有以下問題,請多建言…謝謝

1、美國現在銀行給存戶的定存利率是多少?

2、美國的銀行存放款比例約多少?

3、美國的銀行持有債券在計算浮虧下,佔其自有資本的幾成?

人生是一場馬拉松,不是一場百米賽跑

往事如風

本次fed的快速升息,導致美國許多銀行發生流動性風險,目前有以下問題,請多建言…謝謝

1、美國現在銀行給存戶的定存利率是多少?

2、美國的銀行存放款比例約多少?

3、美國的銀行持有債券在計算浮虧下,佔其自有資本的幾成?

「若眾人慌亂,你沉著自持…

若你能等待,且未感疲憊…

若你願深思,而非僅空想…

若眾人質疑,你依然堅信…

你將擁有一切。」

mikebrown

第一題可以參考這篇:

美元定存利率哪間銀行高?永豐/第一/台新/富邦/玉山詢價分享

第二第三題難度太大,可能要美國財政部長葉倫才能回答你🤣

人生是一場馬拉松,不是一場百米賽跑

往事如風

引用 #2樓 mikebrown

第一題可以參考這篇:

美元定存利率哪間銀行高?永豐/第一/台新/富邦/玉山詢價分享

第二第三題難度太大,可能要美國財政部長葉倫才能回答你🤣

我想問的是,在美國的銀行給美國民眾的定存利率,不是台灣的銀行給的美元定存利率…

billions

引用 #3樓 往事如風

我想問的是,在美國的銀行給美國民眾的定存利率,不是台灣的銀行給的美元定存利率…

理論上跟台灣銀行給的差不多,都是跟著聯準會基準利率走,實際上要問美國人

人生是一場馬拉松,不是一場百米賽跑

往事如風

引用 #4樓 billions

理論上跟台灣銀行給的差不多,都是跟著聯準會基準利率走,實際上要問美國人

引用 #3樓 往事如風

我想問的是,在美國的銀行給美國民眾的定存利率,不是台灣的銀行給的美元定存利率…

會發帖問這個問題是因為,矽谷銀行的流動性不足,是因為存款增加太快,多餘的資金無處消化,管理層就大量買進債券,佔其資產比重的6成。而過去一年FED的快速升息,導致債券價值浮虧16%-17%,同時主要存戶-新創公司又因籌資困難而大量提領之前的存款,導致矽谷銀行被迫必需賣債以應付存戶的提領。上述說法也有聽說這些存款的公司看到無風險債券殖利率高而提領利率較低的銀行存款,所以想藉此了解美國當地銀行給存戶的利率…

目前美國提出BTFP計劃,針對銀行融資的擔保品以發行價而非市價計算,應能大量緩解銀行的債券浮虧…

FDIC目前保障存戶所有存款,包含原先限額25萬美元的部份,應能減少銀行擠兌的行為…

十成的獲利,九成的等待。

「無論是襪子還是股票,喜歡在減價時買優質的商品。」巴菲特語錄。

朱億文

就我所知去年聯準會3月升息後,美國的國家級銀行存戶存款利率大約0.05%~1%不到(矽谷銀行QE時就是用0.05%~0.06%吸引)。

因為銀行知道升息後將會滿手現金,沒人願意再貸款,如房貸利率飆升至5.0%~6.0%,故存款利率各家銀行皆維持"不動如山",且無意提高,如此才能保證債券價格崩跌時,流動資金足以支撐。

一般美國的銀行無風險債券部位是10%~20%,其他投資在股票市場,地產,對沖避險等等多元化,不會像矽谷銀行45%都投資在公債和MSD,投資太過單一,且對象為創新高風險,要知道升息的風暴在於無風險會轉為有風險資產,價格崩跌。

簡單說,矽谷銀行是集資想賺貸款人的利息,集資集太多只好買公債和MSD,沒把同一籃雞蛋分散,結果升息人家不貸款,存戶也要領出錢去利率高的,矽谷高層現金籌資失敗(老前輩說的利率升到5%,許多企業會週轉不出來),就GG了。

但單一有單一好處,矽谷銀行只是地區級銀行,持有的資產皆是優質A評級資產,所以接管的單位信誓旦旦可以退還存戶所有的錢,搞不好還賺,只要把未實現損益優質資產放至到期。

所以只是爆個小雷,大家怕的是,這樣的銀行還有多少家?不是所有銀行都是優質資產。

升息每家公債部分都虧損,美銀目前最多1090億,摩根大通(JPMorgan Chase)、富國銀行(Wells Fargo)、花旗(Citigroup)的持有至到期債券未實現虧損有360億美元、410億美元、250億美元,高盛(Goldman Sachs Group)10億美元。

若資產能放到到期可以賺,若突然發生像矽谷的擠兌潮,那就得看各家抗壓性,現金籌資是否能及時,不及時就是像3家S,直接清算。

Billionaire

一般美國人是不放定存的,因為錢放在saving account, 利率跟定存相差無幾

saving account 的錢在疫情前,只允許你一個月可以提領六次,但金額沒有限制

疫情期間直到現在已經完全取消限制了,利率目前最好的銀行大約是給到4.05%

CD (定存)一年大約是4.5% , 18個月是5%

存放款的比例,今天事情多沒時間翻譯,請直接看原文

跟銀行借300萬買基金,放15年變1000萬

銀行貸款1600萬,用質借跟南非幣配息開高槓桿

復華強勢通增加原物料及貨幣比重,居高思危?

20240414以色列:飛彈及無人機未造成重大損害,已重新開放領空

高點扣款存基金,報酬率跟低點扣款存基金差不多?

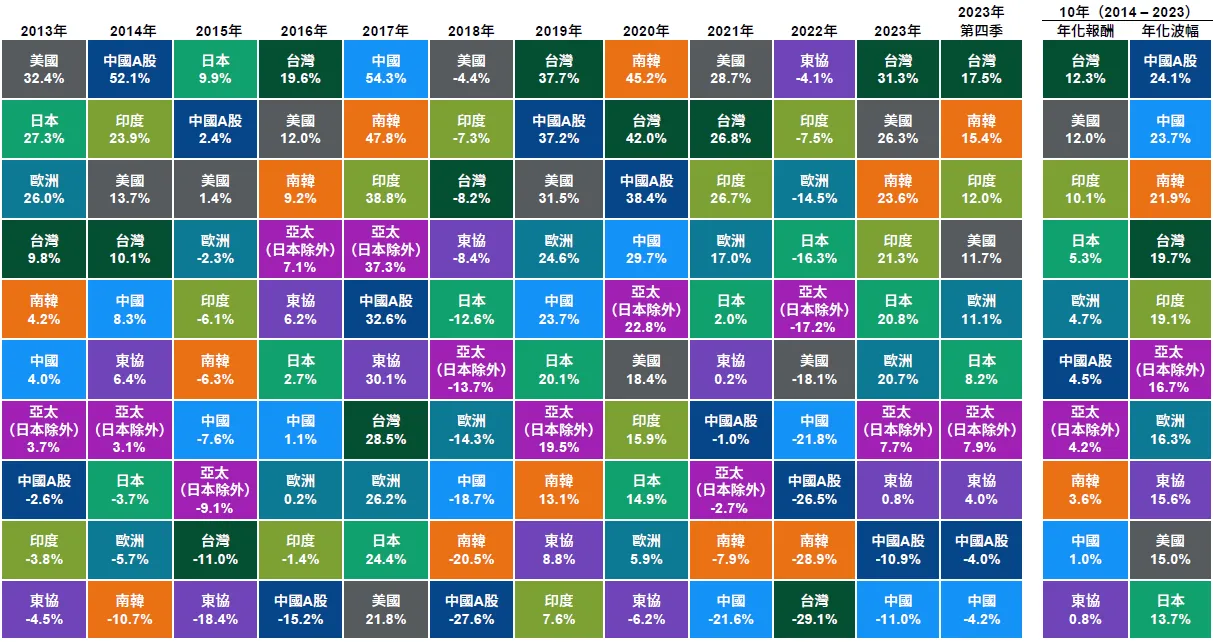

過去10年全球股票債券報酬率比較,認清哪些資產可長期投資

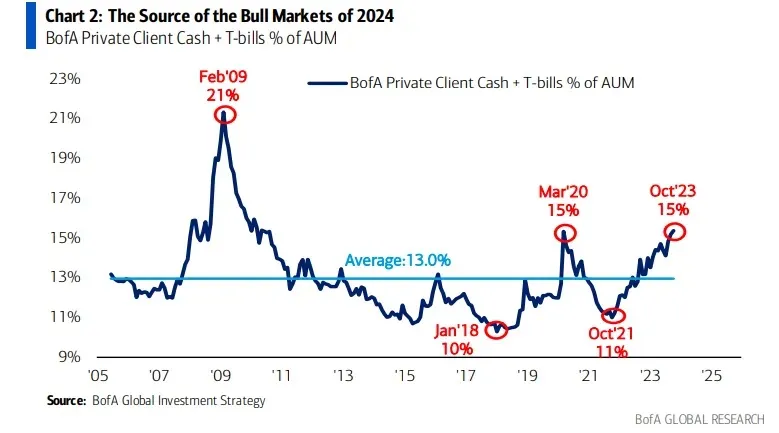

呼應20230116,20231023佈局現金與短期國債資產比例達極端值,故反轉機率極高