恒大債務危機不會是中國版的雷曼兄弟

3.8K

恒大債務危機不會是中國版的雷曼兄弟

3.8K

本用戶沒有設定簽名檔

coolman

天使人

樓主

2021-09-30 18:32

要解釋為何中國恒大與雷曼兄弟不同,就必須先理解全球主要貨幣的差別。目前全球企業債券規模為41.4兆美元,其中計價貨幣為美元、歐元與人民幣的規模分別為15.6、10.2與7.8兆美元。而15.6兆美元的美元計價企業債券,又可拆分為本國公司發行的與外國公司發行。如果美國聯準會決定大幅升息,除了對本國企業造成影響外,也會對外國但是用美元發債的企業造成衝擊(6.6兆美元)。以同樣邏輯,整體債券規模龐大的人民幣,其中7.7兆美元都是本國企業發行,只有0.1兆美元是外國企業,所以中國貨幣政策對其他國家的影響較低。

亞洲金融風暴是支持前段論述的最好例子。美國聯準會於1997年開始升息,美國本身金融壓力也因此升高。海外投資人於90年代大舉投資亞洲國家股市,造成不少國家匯率過強、股市瘋狂上漲。而當寬鬆環境不再時,大量流出的資金則反過來打壓這些國家的匯率與股市。1997年8月至1998年8月,短短一年間中國與印尼股市都下跌超過80%(以美元計價),韓國與泰國也都有超過60%的跌幅。相較於慘跌的亞洲國家,美國與已開發國家股市反而上漲13.4%與5.1%。

相較於亞洲金融風暴時的重災國家,中國目前的經濟規模更龐大,是否會對全球帶來更嚴重的衝擊?日本1988年時名目GDP佔全球名目GDP比重高達15.9%,接近目前中國的17.4%(世界銀行)。1989年房地產泡沫破裂期間,日本股市大跌58.1%,但其他亞洲國家與新興市場國家非但沒被日本股市拖累,反而跟美國股市一齊上漲。就算經濟規模龐大,由於房地產市場大多為本國人投資,日本房市與股市泡沫破裂帶來的負向財富效應,雖然是之後30年日本消費不振與通膨沒起色的元兇,但卻未給全球股市帶來太大衝擊。

https://blog.anuefund.com/radar-0923-ev ... rs-moment/

本用戶沒有設定簽名檔

gofat

天使人

2樓

2021-10-05 23:13

中國恆大債務危機牽連500多萬個家庭,日前引發全球投資市場恐慌,連帶亞洲高收益債券基金也受到波及。(圖片來源/commons.wikimedia)

中國恆大集團債務危機引發全球投資市場恐慌,外界持續關注是否擴散到中國房地產、金融業等,但恆大在23日未支付8000萬美元利息後,29日再度未支付第二筆離岸債劵利息4750萬美元,根據規定恆大將有30天寬限期,若無法償還將引發債券違約,市場投資人坐立難安。

恆大僅在29日宣布出售中國東北最大的國有盛京銀行股份,套現大約99.9億人民幣(約430億新台幣),以籌資解決債務問題。

國際評級機構標普近日則指出,恆大資金缺口預估仍達1千億人民幣,因此預料恆大還須大量出售資產,但不論恆大後續將如何收場,恐怕已對中國經濟、投資造成嚴重打擊。

恆大、限電衝擊拖累,中國經濟預估成長放緩

國際普遍認為恆大危機是影響中國經濟的一大灰犀牛,根據高盛中國經濟專家Hui Shan指出,恆大事件將使中國經濟成長放緩,保守的情況是,中國經濟成長率減少1.4個百分點,情況若惡化,最壞更可能銳減4.1個百分點。

美國花旗集團也同樣認為,中國會因恆大債務的溢出效應受到拖累,因此也將2022年中國經濟成長預期,從5.5%下調到4.9%。

另外,中國經濟除了面臨當局對房地產、科技產業管制所帶來的挑戰之外,境內各省面臨限電,更是加劇國家經濟下行壓力,高盛預期中國今年經濟成長從8.2%下調至7.8%;野村投信也同樣下調全年預測從8.2%下調至7.7%;摩根士丹利(Morgan Stanley)則預測,若產業依照目前的速度減產,第4季中國經濟成長率將減少約1個百分點。

中國地方政府也驚「爆」風險,高盛:隱形債務已占GDP一半以上

但恆大的債務問題還只是冰山一角,截至今年6月底,恆大總負債約3040億美元,但根據中國華融(國營金融集團)的財報顯示,6月的債務數字也達到2380億美元,光是華融與恆大兩家公司的總負債就高達5400億美元,成了兩大「債務怪獸」,占了中國上市公司(不包括銀行)債務總額的3.9%。

甚至地方政府的隱性債務也破表,根據高盛經濟學家在一份報告中表示,截至去年年底為止,地方政府融資平台(LGFV)的債務總額,已從2013年的16兆元人民幣,跳升到約53兆元人民幣,彭博報導指出,這個金額相當於是中國國內生產毛額(GDP)的52%,也高於官方政府債務餘額。

不論企業債、地方債,都已經讓中國金融體系及中國經濟成長面臨極大的威脅。因此有人認為恆大事件的發生只是中國債務問題的開端,接下來將關注是否會進一步擴及到其他負債較高的中國房地產。

10大亞洲高收益債基金當中,4成來自於房地產成為標配

那麼對台灣的影響呢?很多投資人可能以為手中沒有中國房地產相關資產,就不會受到波及,其實台灣人一直以來熱烈追逐的亞洲高收益債券基金,當中也有不少來自中國房地產公司的投資部位。根據一名金融業內人士指出,在亞洲高收益債券基金當中,中國地產公司約占4成左右的比重。

攤開目前規模最大的10檔亞洲高收益債券基金,其中富達基金亞洲高收益基金、瑞銀 (盧森堡) 亞洲高收益債券基金、匯豐亞洲高收益債券基金、安聯動力亞洲高收益債券基金的規模皆超過10億元美金以上。整體來說,這10檔截至今年為止的績效報酬仍為負數,而國泰亞洲高收益債券基金A美元更是下挫近1成。

進一步盤點10檔的產業分布,其中又以不動產產業占比最高,大約落在31.7~54.3%;另外,若從地區來看,除了摩根亞洲總合高收益債券基金之外,中國市場都是各基金投資的第一名。

截至8月底為止,像是「安聯動力亞洲收益債券基金」當中,前10大持債中國融創占1.1%、恆大地產也占1.1%、中國旭輝地產也占1.1%;「瀚亞投資亞洲高收益債券基金」的第一、二、九大持債分別都是中國華融所發行的公司債,合計占該基金約3.7%,另外,富力地產子公司也持債有1.3%、恆大附屬公司景程則同樣持債1.1%。至於「富達亞洲高收益債券基金」也持有恆大債,占有1.18%。

提醒台灣投資人不妨檢視一下手上的亞洲高收債券基金,其投資在中國大陸房地產的比重多不多,但一位高收益債券基金經理人指出,近期中國企業債確實面臨許多波折,但目前中國債券評價已是超跌,預期其價格下檔已相當有限,等待市場冷靜後,亞洲高收益債將陸續浮現買盤。

https://tw.news.yahoo.com/%E4%B8%AD%E5% ... 25946.html

相關討論

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

強勢雲

月

週

日

你可能會喜歡

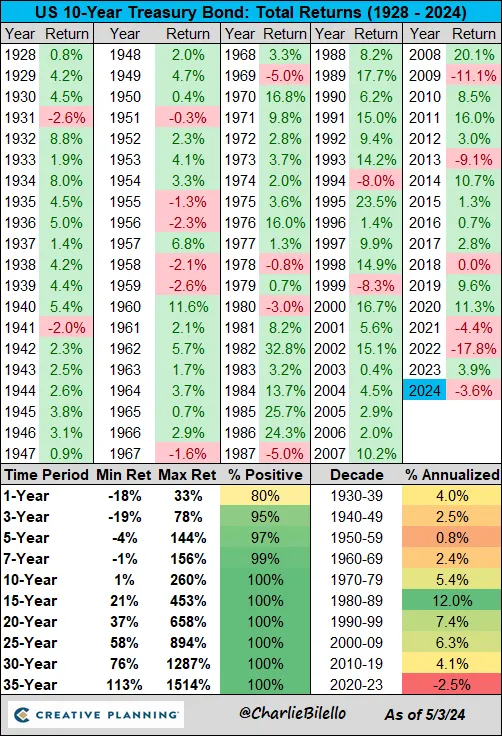

美國十年期公債出現極端狀況的投資機會

2024-05-07 longtime發表

債券基金

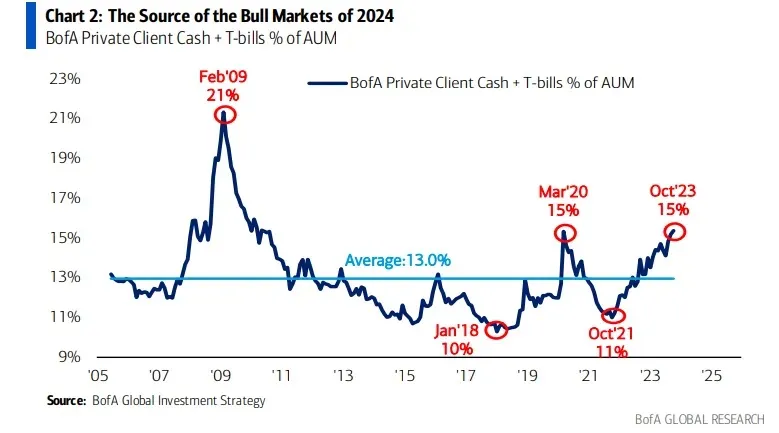

呼應20230116,20231023佈局現金與短期國債資產比例達極端值,故反轉機率極高

2023-11-08 chicky發表

天使

可提前到期的目標到期A級債危機入市,滾動報酬率回測可賺這麼多

2023-10-16 faith發表

債券基金

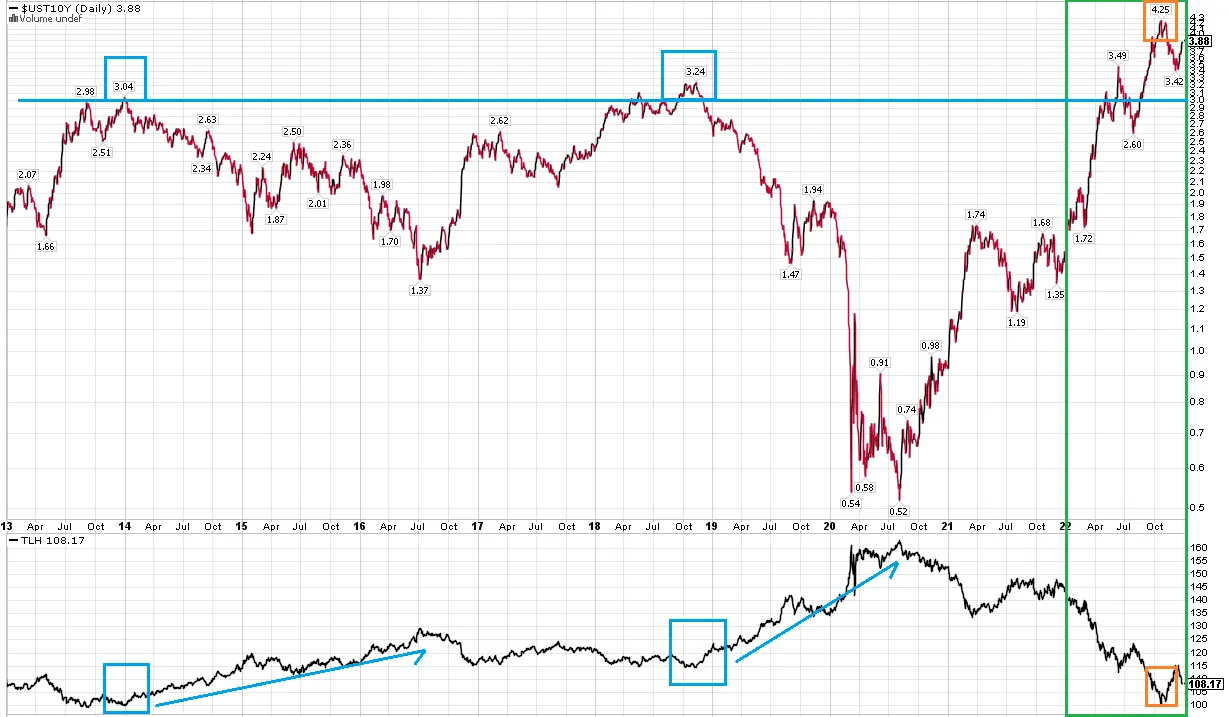

美國公債A級債繼續殺,最佳進場時機或許就在不遠處

2023-10-05 faith發表

債券基金

中國版雷曼兄弟,亞洲金融風暴再起?

2023-08-13 朱億文發表

股票基金

從債券價格與殖利率的反向,抓到美國公債ETF的絕佳投資機會

2022-12-29 8d8d發表

ETF

雷曼式黑天鵝:英國、日本、瑞士,誰先爆?

2022-10-14 fplin4發表

總經觀點