我跟證券分析師葉芷娟、昔日債券天后今日烘焙女王辣媽Shania合開了一場直播,最高在線人數超過1,300人,強友的熱情讓我們都嚇了一跳,也顯示出強友有多企盼如何趁著這波債券危機來危機入市。可惜影音時間太短,也沒有文字來的詳盡,在此補充一些想法在這篇文章中。

複習一下我在這波債券危機中的危機入市策略:

債券就是借據,只要不違約,定期領息,期滿領回本金,是個穩賺不賠的生意,借錢給美國巨頭幾乎萬無一失......但前提是你要買得便宜+抱得夠久,不要在債券帳面價格低檔時隨意殺出,設法持有到期。價格甜到不行的此刻,正是逢低買的好時機。

為何持有到期很重要?因為這是解決目前債券價格跌到爆的唯一解方。

債券之所以下跌,是因為聯準會升息,基本利率調升,美國十年期公債殖利率被迫往上走,以前票面利率只有2%的美十年債,一口氣竄升為5%,當然大家又買債息較高的5%債,2%債的債主如果缺錢想賣債,只能折價賣,這就是為何債券價格會下跌。

但如果債主不缺錢,他可以持有到到期.越接近到期.債券價格會越接近發行價格,例如十年債剩下兩年到期,就會變成兩年債,兩年債的波動遠低於十年債,就是因為已經快到期了,聯準會再怎麼搞對我影響越來越小,反正我就是到期後拿回本金,結案。

這就是為何我會看上復華推出的5年跟8年的A級債券目標到期債,設法把這些大到不能倒的公司債持有到期,是最不怕跌價的債券操作方式。(我有細看公開說明書的小字,精確來說這兩支A級債是「6成以上」A級債,據說目前是買到8成,這很合理,若看到債息比A級債高出許多的BBB級債卻不能買,很可惜。)

提前解約是個不錯的想法,只要兩年半賺到10%,或三年賺到15%,就全部到期解散,大家領錢回家。以目前A級債跌深的幅度,我認為這三支目標到期債提前到期的機率非常大。請看以下我用滾動報酬率的試算。

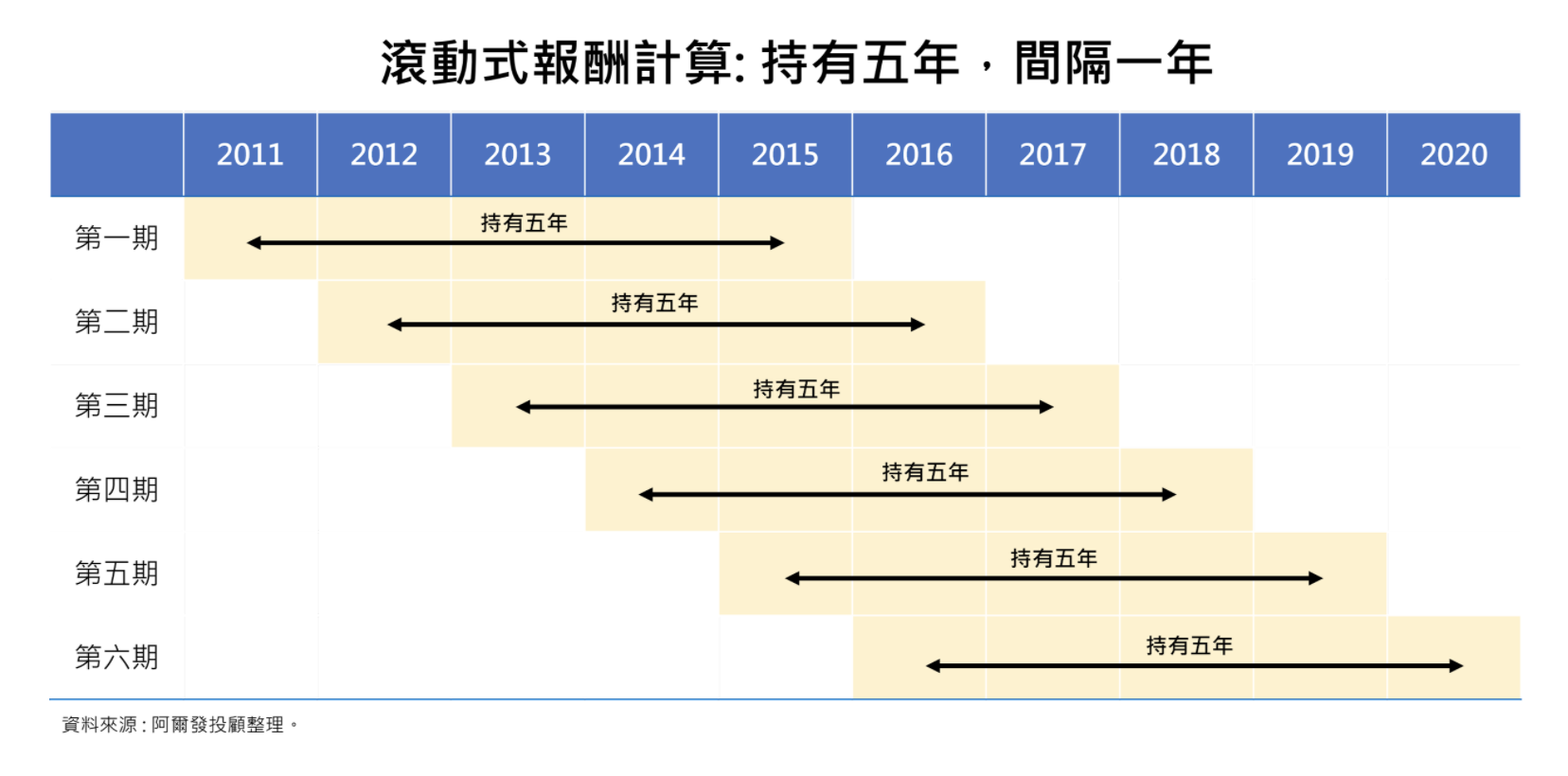

何謂滾動報酬率?

滾動報酬率是我最愛的最真實報酬率呈現方式:選定一段投資期間(例如10年),每隔一段時間(例如5年)計算一次報酬率,這10年內就能計算出很多個持有5年的報酬率,就能知道持有5年的勝算有多大(正報酬機率),每個5年的平均報酬率有多高。。

請看下圖,例如有支基金發行了10年(2011~2020年),以每個5年做為1期計算出一個報酬率,2011年~2015年是第1個期間,2012~2016是第二個期間,以此類推直至最後一期。(下圖為網路上找到的最佳說明,來自阿爾發投顧整理)

傳統績效表的點對點報酬率容易造成錯覺(剛好計算到績效最好的那段時間),滾動報酬率可完整呈現投資人可能持有期間的真實賺錢機率。

復華這三支雖然是新基金,但也可以用短年期的投資級債指數,回推歷史上每個持有三年的賺錢機率有多高。試算工具:Backtest Portfolio Asset Class Allocation (portfoliovisualizer.com)

先看美國十年期公債,真的很慘,持有7年還負報酬的那位老兄,不知做何感想?見好就收很重要!

短年期投資級債,這是最接近復華發行的三支A級債的指數,比美國十年債更穩定,有種美國巨型公司比美國政府更不會倒的既視感😁

在這波債災的時刻去做回測,持有三年最高可賺14.46%(這也是為何我認為復華三支A級債提早到期的機率很高),最慘-1.15%,顯然A級債有資本利頭空間,比起美公債有更高的債息。

況且,這是在這波債災最慘烈的時刻所做的回測,我相信待升息階段真的結束,市場不再討論升息,債券價格就會回升,甚至等到市場開始討論降息,美債價格大漲,到時候再來做這個回測,結果一定大不同。

最後,提醒各位強友,開戶需要很久的時間核印,早開早安心,附上強友專屬優惠的開戶連結,復華一向對強友最好,過去幾年一路走來始終如一: