情境1:本金85萬(自有資金)不判斷低點買進,配息(TWD)等低點再投入

情境2:本金85萬(自有資金)不判斷低點買進,配息(ZAR)等低點再投入

情境3:本金85萬(自有資金)等待低點再買進

情境4:本金85萬(理財型房貸)不判斷低點買進,配息(TWD)每月再投入

情境5:本金85萬(自有資金)不判斷低點買進,配息(TWD)每月再投入

***因為只能上傳5個檔案,將最後比較的結果寫在下一個回覆****

adens123

adens123

ycchen

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

"adens123"我目前的方式是採用情境4,借理財型房貸,每月要還利息,如果是採用情境5自有資金的方式,很可能幾乎是沒有差異。

結論:可以用最簡單的策略,配息每月投入來養大單位數,低點可以靠自己創造~

adens123

"mrchildren"

其實大大的比較表,已經點出了「先建立基本部位,配息累積後逢低再買」是比較有效率的方式。(下圖我圈起來的地方)

我自己就是採用這個策略,配息累積後堅持等到相對低點再出手,何時是相對低點?就交給訊號決定!

用安聯收益成長基金南非幣避險的「基金FBI」當作抓低點的工具,最近一次綠燈就是107年11月,剛好跟大大是算的配息累積後投入的時間點一致。(下圖我圈起來的地方)

雖然第一次出手最好也等基金FBI亮綠燈再買(所以我覺得現在是不錯買點),但實際上要大家借到錢後,還要先等個一兩年再買,實在違反人性,所以有錢不管時機就先建立基本部位,是比較合理的試算。

但差很多嗎?我個人覺得還好,長放的話,比較表中的5種情境都有機會賺錢,就看個人需要。

像我喜歡守株待兔,就會堅持看訊號再買。

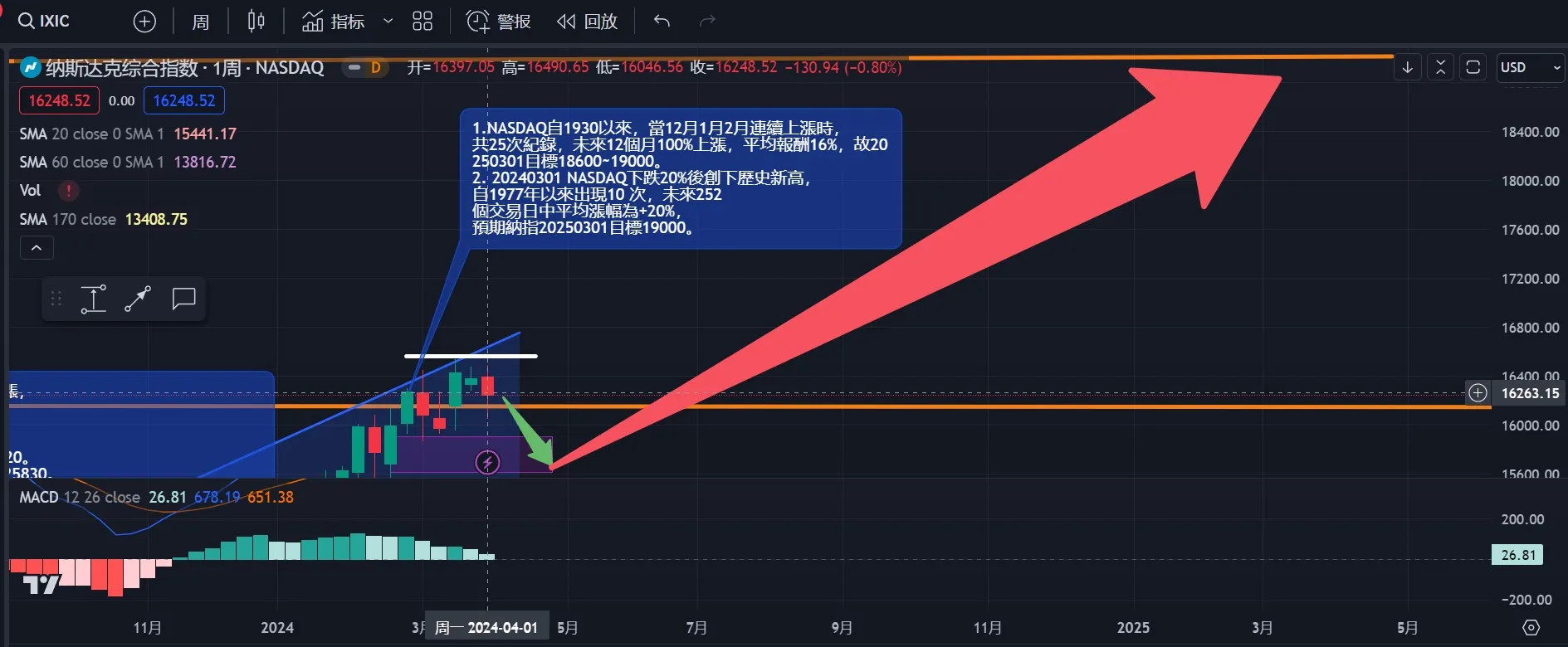

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

"adens123"我安心上班,讓基金自己去忙祂的事~~

acgreen

GTi

"adens123"接續分析「低點買進」.....

比較:

就結果來看,逢低買進取得的單位數並沒有比每月配息持續投入的方式來的多很多,而且實際上並無法判斷何時會是最低點,大部分應該是在相對低點或新低點買進,實際取得的單位數比上述的假設情境取得的單位數還要少的機率不低。

我目前的方式是採用情境4,借理財型房貸,每月要還利息,如果是採用情境5自有資金的方式,很可能幾乎是沒有差異。

結論:可以用最簡單的策略,配息每月投入來養大單位數,低點可以靠自己創造~

附上分析的檔案如下。

我是布魯斯

我是布魯斯

"acgreen"A大絕招「每月持續投入養大單位數」 VS M大絕招「先建立基本部位,配息累積後逢低再買」

感謝兩位大大精彩的華山論劍.強粉看得開心,就看自己屬於哪一派,各自賺錢去囉~

懶人不想盯盤,只想用息一直滾出單位數滾大金雞母,就選A大絕招

堅持撿便宜讓單位成本極小化,就選M大絕招

jsfun

"我是布魯斯""acgreen"A大絕招「每月持續投入養大單位數」 VS M大絕招「先建立基本部位,配息累積後逢低再買」

感謝兩位大大精彩的華山論劍.強粉看得開心,就看自己屬於哪一派,各自賺錢去囉~

懶人不想盯盤,只想用息一直滾出單位數滾大金雞母,就選A大絕招

堅持撿便宜讓單位成本極小化,就選M大絕招

基金一日一價,沒有intraday的即時報價,所以嚴格來說沒盤可盯...

ahmove

adens123

adens123

"ahmove"用斐幣買 , 配息斐幣再投入 , 等到需要用台幣時再贖回換匯 ,

應該會比用台幣買 , 配息台幣再重新投入安聯收益成長斐幣的獲利高 , 因為前者只損失買賣一次的匯差(約4~5%) , 但後者卻要損失兩次(配息1次+重新買入1次)

我是布魯斯

"ahmove"用斐幣買 , 配息斐幣再投入 , 等到需要用台幣時再贖回換匯 ,

應該會比用台幣買 , 配息台幣再重新投入安聯收益成長斐幣的獲利高 , 因為前者只損失買賣一次的匯差(約4~5%) , 但後者卻要損失兩次(配息1次+重新買入1次)

我是布魯斯

"adens123"感謝各位大大的回應及分享,其實小弟寫這篇分析文是要來印證:[color=#000080]似乎只要單純每月固定將配息再投入,產生複利的效果,

長期來說其實是可以不用去管匯率、淨值.....等浮動因素的,效果自然會極大化,不用特別去等待低點,因為每月配息再投入,已經是不斷的在降低單位成本,等於是自己不斷的在創造低...

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

"adens123"就分析的結果,1和5的差異並不大,如果1也一樣是用理財型房貸和4的差異也不大,甚至我試著用蒙地卡羅分析去跑1的情境,時間拉長之後的效果也沒有4或5的好,以我自己有限的理解範圍,我覺得原因可能是保留配息等待低點再買進,損失的是每月單位數複利成長的效果,增加的是低點買進得到較多的單位數,一消一長最後的結果是沒有太大的差異。

adens123

"mrchildren""adens123"就分析的結果,1和5的差異並不大,如果1也一樣是用理財型房貸和4的差異也不大,甚至我試著用蒙地卡羅分析去跑1的情境,時間拉長之後的效果也沒有4或5的好,以我自己有限的理解範圍,我覺得原因可能是保留配息等待低點再買進,損失的是每月單位數複利成長的效果,增加的是低點買進得到較多的單位數,一消一長最後的結果是沒有太大的差異。

你提到重點了,如果是波段上漲的行情,因為沒有相對低點可買,配息每月投入的效果會比低點再買來得好,因為根本找不到出手的機會。

但如果是市場震盪或是波段下跌,等到低點再大筆投入,因為可以一口氣抓到大筆的便宜單位數,效果會比每月配息持續投入好。

雖然跟大大的假設前提(不拿新錢出來投資)不同,但兩者取其優的做法,就是配息每月投入,口袋中隨時有閒錢,可等訊號出來時大買一筆。

我是布魯斯

adens123

"我是布魯斯"不知若換成路博邁新興債在今年Q1~Q3狂跌的時期,會不會有不同的結果?因為是複利跟淨值下跌在拉扯 ...

但直接扣外幣怎麼想應該都還是強過扣台幣、且配息再投入。

我是布魯斯

"adens123""我是布魯斯"不知若換成路博邁新興債在今年Q1~Q3狂跌的時期,會不會有不同的結果?因為是複利跟淨值下跌在拉扯 ...

但直接扣外幣怎麼想應該都還是強過扣台幣、且配息再投入。

布大,請問是指NB新興市場本地貨幣債券T月配,這一檔?

adens123

"我是布魯斯""adens123""我是布魯斯"不知若換成路博邁新興債在今年Q1~Q3狂跌的時期,會不會有不同的結果?因為是複利跟淨值下跌在拉扯 ...

但直接扣外幣怎麼想應該都還是強過扣台幣、且配息再投入。

布大,請問是指NB新興市場本地貨幣債券T月配,這一檔?

沒錯。

另外,若能再取大黑天鵝時期的例子來驗證,例如:聯博-全球高收益債券基金AT股(最新淨值報價3.88美元)在2008Q3~2009Q3 五個季度,就更完整了。

我是布魯斯

"adens123""我是布魯斯""adens123"布大,請問是指NB新興市場本地貨幣債券T月配,這一檔?

沒錯。

另外,若能再取大黑天鵝時期的例子來驗證,例如:聯博-全球高收益債券基金AT股(最新淨值報價3.88美元)在2008Q3~2009Q3 五個季度,就更完整了。

NB新興市場本地貨幣債券T月配這一檔我有買有現成數據可以驗證,晚點再po上來。

聯博-全球高收益債券基金AT股有時間我再找資料。

adens123

"我是布魯斯"

adens大等比較空的時候再回覆,千萬別打亂了自己的生活步調。這事不急 ... 先謝謝了!

adens123

披著羊皮的狼

jessica66

"我是布魯斯""adens123""我是布魯斯"不知若換成路博邁新興債在今年Q1~Q3狂跌的時期,會不會有不同的結果?因為是複利跟淨值下跌在拉扯 ...

但直接扣外幣怎麼想應該都還是強過扣台幣、且配息再投入。

布大,請問是指NB新興市場本地貨幣債券T月配,這一檔?

沒錯。

另外,若能再取大黑天鵝時期的例子來驗證,例如:聯博-全球高收益債券基金AT股(最新淨值報價3.88美元)在2008Q3~2009Q3 五個季度,就更完整了。

我是布魯斯

"adens123"簡單說,當跌幅過大時,就是低點打一筆單筆獨勝了,強友們可以從這個比較看看哪種策略是較適合自己的這個結論非常符合我的想像 ... 複利的效果非常驚人,沒有個像樣的跌幅,不足以撼動之。若跌超過20%就能有贏過複利的效果,那麼金融海嘯期間接近腰斬的跌幅(聯博-全球高收益債券基金AT股自5.0元跌到2.8元)就不難想見了。

現階段第4種情境對我來說是身心最舒服的方式,大家各取所需囉~

熱狗熱GO

"披著羊皮的狼"如果有這樣的疑慮 一開始就選擇配權不是比較好?每個月的配息率一直在拉高 成本拉低!(又可以降低匯損)

如果本金過大 攤平加碼不見得有效! 再次申購 重新累積單位 或許就比較好(可以選擇配權的)息跟權都有 可以互補!

時間是有價值的 善用時間滾 賺錢的機率會更大!

h5529317

"mrchildren"用安聯收益成長基金南非幣避險的「基金FBI」當作抓低點的工具,最近一次綠燈就是107年11月,剛好跟大大是算的配息累積後投入的時間點一致。(下圖我圈起來的地方)

雖然第一次出手最好也等基金FBI亮綠燈再買(所以我覺得現在是不錯買點),但實際上要大家借到錢後,還要先等個一兩年再買,實在違反人性,所以有錢不管時機就先建立基本部位,是比較合理的試算........

17885

"h5529317"安聯收益成長基金南非幣避險的「基金FBI」.png 那個圖是要天使人才能使用對嗎?

我是布魯斯

"jessica66""我是布魯斯"布魯斯大大,請問2008Q3-2009Q3的用意是?現在3.88 = 2009.08.06"adens123"沒錯。

布大,請問是指NB新興市場本地貨幣債券T月配,這一檔?

另外,若能再取大黑天鵝時期的例子來驗證,例如:聯博-全球高收益債券基金AT股(最新淨值報價3.88美元)在2008Q3~2009Q3 五個季度,就更完整了。

adens123

ka803.hsu

adens123

"ka803.hsu"adens123,

情境2的狀況應該是設定低點間隔太久,所以複利效果反而減少

我的EXCEL沒那麼厲害,請問大大有沒辦法試算20MA在60MA之上不投入,20MA在下時(下跌段)兩倍投入

不知這樣效果會不會比較好呢?

adens123

denniswin

fcpro

"denniswin"逢低買進時因為淨值低,基金公司每單位的配息額調降

我是布魯斯

"denniswin"小弟提出另一個觀點 ...

而且永遠處於領先5趴的情形,不知我的觀點是否正確?

逢低加碼怎麼買?我的實戰經驗談

買進後抱著逢低再加碼,絕對比進進出出賺更多

聯準會9月18日放大絕機率高達88%,遇到修正一定要逢低買

巴西基金或巴西ETF別看便宜就亂買,滿足三個條件再出手

呼應20240406, 考慮納指月份表現與TOM LEE提醒,建議逢低買貝科

最近可以逢低買、逢高賣的基金及ETF一覽

配息超過8%的月配高股息ETF,哪支適合這波下跌逢低買?