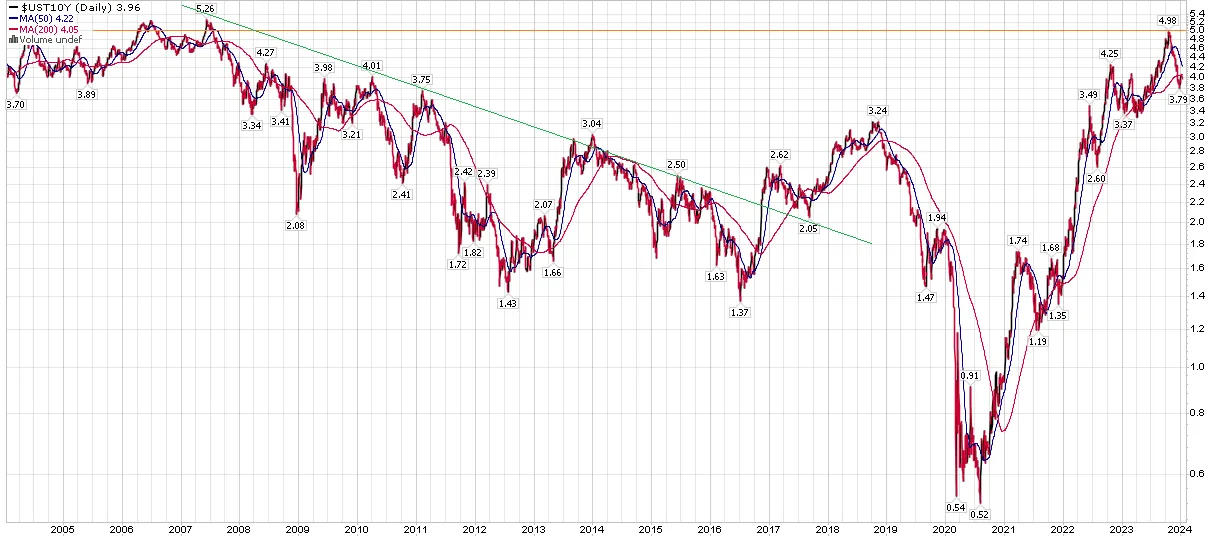

近日美國SVB(矽谷銀行)3日內倒閉,就是長時間美國『殖利率曲線倒掛』造成,而罪魁禍首就是FED升息太猛又太長。先解釋幾個名詞:

- 殖利率曲線:債券之交易利率。

- 殖利率倒掛:短天期利率大於長天期利率(正常長天期債券之利率要大於短天期)。

所有金融機構之『營利模式』就是『借短貸長』或『借短期資金進行長期投資』。

銀行、保險公司、共同基金、私募股權基金、對沖基金等等都是一樣,賺的是『長短期之利差』。

一旦短期利率大於長期利率(利率倒掛)時,就會停止放款或投資,最終導致『經濟放緩或衰退』。自二戰以來,每次殖利率倒掛都會早於全球經濟衰退。

但說利率倒掛一定會會造成『經濟衰退』是不通的。因為投資者不可能每次都去追逐『短期利率』,且當利率倒掛引起金融風暴時,央行會出手扭轉『倒掛』。

結論:

SVB是收取客戶短期存款,並將資金投入長天期美國『公債』及『不動產抵押債』。FED升息,資金緊縮,存款流入減少,時間一拉長SVB 現金無法應對存款戶擠兌,被迫賤賣長期投資部位。其他金融機構也有類似壓力。

另外也要小心美國政府。因近20年政府主要財源來自發行『短期公債』加劇『倒掛』。那天美國政府債信被降評(如2011年標準普爾開一槍),又將血洗股市,不可不妨。