(學習文)美國10年期公債殖利率升破1.1%,為何這個指標這麼重要?

7.6K

(學習文)美國10年期公債殖利率升破1.1%,為何這個指標這麼重要?

7.6K

「修正是被圍困的城堡,城外的人想衝進去,城裡的人想逃出來」

jett

名人堂

樓主

2021-01-16 07:57

1. 「殖利率」是所有風險資產的定價基石

美國政府債券因為有美國政府背書,被市場當做無風險的投資。當該殖利率升到相對高點時,市場持有無風險資產就可以取得不錯的報酬,因而會拋售風險資產。

2. 此波公債殖利率上漲主因是什麼?

短期內公債殖利率快速上升的情形並不罕見,自 2000 年 1 月底以來就有約 35 次。這次拉動公債殖利率上升的主因來自於投資信心的增強,尤其在經濟緩步走出疫情和民主黨獲全面執政的激勵下,市場大幅看好未來經濟成長後勢,投資信心大幅增強。

根據彭博統計美債 10 年期殖利率預期會在未來兩年溫和上升至 1.5%,如果實際增幅超過市場預期,可能出現短暫震盪。但這並不表示美債殖利率會大幅走高,觀察 1962 年至今,美債殖利率飆升只出現在 1975 年物價失控時,而現代央行對通貨膨脹率控制度越來越高,且擁有許多可以控制公債殖利率的工具,公債殖利率要失控飆升的機率不高。

3. 長短利差擴大,風險資產好兆頭

長天期的政府公債隱含未來經濟成長的動能,但是只單看 10 年期缺少考量與目前經濟狀況的相對現狀。因此,建議在做投資判斷的時候,應該要使用長短期債券殖利率差值(10 年期減去 2 年期)位階來做更周全的考量。

目前,長短期利差隨著長期殖利率上升速度超過短期而進一步擴大,已從 2019 年 8 月的負值向上攀升至接近 1% 的水準。根據過去歷史資料顯示,每次長短期利差觸底反彈都是風險資產的好兆頭,因此此時仍不是棄守風險資產的時候。

節錄自

https://news.cnyes.com/news/id/4560984

本用戶沒有設定簽名檔

albert22222222

天使人

2樓

2021-01-16 14:15

"jett"

1. 「殖利率」是所有風險資產的定價基石

美國政府債券因為有美國政府背書,被市場當做無風險的投資。當該殖利率升到相對高點時,市場持有無風險資產就可以取得不錯的報酬,因而會拋售風險資產。

{恕刪..}

謝謝jett大重點整理!這讓我想到去年Fed曾經考慮過的另一個絕招「殖利率曲線控制」來對付未來可能的風險性資產拋售潮,一併分享給強友。

1. 殖利率曲線控制是什麼?

Fed 針對某關鍵天期的美債殖利率設置一個購買的殖利率區間,無限買進所有市場賣出的美債,而透過這種方式,即可以控制住利率走高,且因為有 Fed 買盤鞏固,市場也不會以更高的殖利率價格賣出手中公債。白話:投資人賣債,Fed立刻買,目的是穩定債價,以控制殖利率-不給人透過買公債就能有不錯的獲利。

2. 一樣是買債,與 QE 有何不同?

QE 是量化寬鬆工具,譬如 Fed 向市場公布 QE 購債量,並向市場承諾,將會以此一購買量來購入美債,這屬於「量化操作工具」。而雖然一樣是買債,但殖利率曲線控制則是 Fed 給定了一個購買的殖利率區間,因美債殖利率即為美債價格的彰顯,故殖利率曲線控制屬於「價格操作工具」。白話:若QE是理解為單純印錢,殖利率曲線控制是印錢+控制公債價格。

3. 「殖利率曲線控制」也有失效風險?

若市場不相信 Fed 還會把利率維持低檔,一旦美國實體經濟在 Fed 低利率與白宮的財政政策引導下復甦,如核心個人消費支出 (Core PCE) 顯著上行、失業率改善等指標顯著轉好,市場對於 Fed 長期利率維持低檔的信心動搖,那麼市場即會預期 Fed 將脫離零利率政策,這時債市即可能趁殖利率低檔大舉拋出手中公債,「殖利率曲線控制」在債市拋售潮中即可能有失效風險。白話:過去經濟嚴重衰退期間使用效果皆顯著。

資料來源:〈分析〉Fed首提「殖利率曲線控制」!這與QE有何不同?

https://news.cnyes.com/news/id/4480277

本用戶沒有設定簽名檔

王健龍

註冊會員

4樓

2021-01-17 00:14

"jett"美國 10 年期政府公債殖利率在 2021/1/8 升破 1.1%,引起市場關注。究竟為什麼這個指標這麼重要?引起美債殖利率上升的原因是什麼?對投資又會有什麼影響呢?

1. 「殖利率」是所有風險資產的定價基石

美國政府債券因為有美國政府背書,被市場當做無風險的投資。當該殖利率升到相對高點時,市場持有無風險資產就可以取得不錯的報酬,因而會拋售風險資產。

2. 此波公債殖利率上漲主因是什麼?

短期內公債殖利率快速上升的情形並不罕見,自 2000 年 1 月底以來就有約 35 次。這次拉動公債殖利率上升的主因來自於投資信心的增強,尤其在經濟緩步走出疫情和民主黨獲全面執政的激勵下,市場大幅看好未來經濟成長後勢,投資信心大幅增強。

根據彭博統計美債 10 年期殖利率預期會在未來兩年溫和上升至 1.5%,如果實際增幅超過市場預期,可能出現短暫震盪。但這並不表示美債殖利率會大幅走高,觀察 1962 年至今,美債殖利率飆升只出現在 1975 年物價失控時,而現代央行對通貨膨脹率控制度越來越高,且擁有許多可以控制公債殖利率的工具,公債殖利率要失控飆升的機率不高。

3. 長短利差擴大,風險資產好兆頭

長天期的政府公債隱含未來經濟成長的動能,但是只單看 10 年期缺少考量與目前經濟狀況的相對現狀。因此,建議在做投資判斷的時候,應該要使用長短期債券殖利率差值(10 年期減去 2 年期)位階來做更周全的考量。

目前,長短期利差隨著長期殖利率上升速度超過短期而進一步擴大,已從 2019 年 8 月的負值向上攀升至接近 1% 的水準。根據過去歷史資料顯示,每次長短期利差觸底反彈都是風險資產的好兆頭,因此此時仍不是棄守風險資產的時候。

節錄自

https://news.cnyes.com/news/id/4560984

jett大,感謝分享。要多花點時間消化。

本用戶沒有設定簽名檔

Tsshenje

天使人

5樓

2021-01-18 15:55

最喜歡這一句!

謝謝jett大大的分享,辛苦了!

本用戶沒有設定簽名檔

ai22882000

註冊會員

7樓

2021-01-19 10:13

"jdchang"https://youtu.be/p8kqC4yUvV8

網路上看到的分析,參考看看

透過大大的分享,終於搞懂公債殖利率的影響

謝謝....

前往

1-1頁|共7則

相關討論

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

強勢雲

月

週

日

你可能會喜歡

賣掉老屋後租屋,將所得資金重新配置,購買新屋或新古屋為目標

2024-05-30 carter jay發表

資產配置

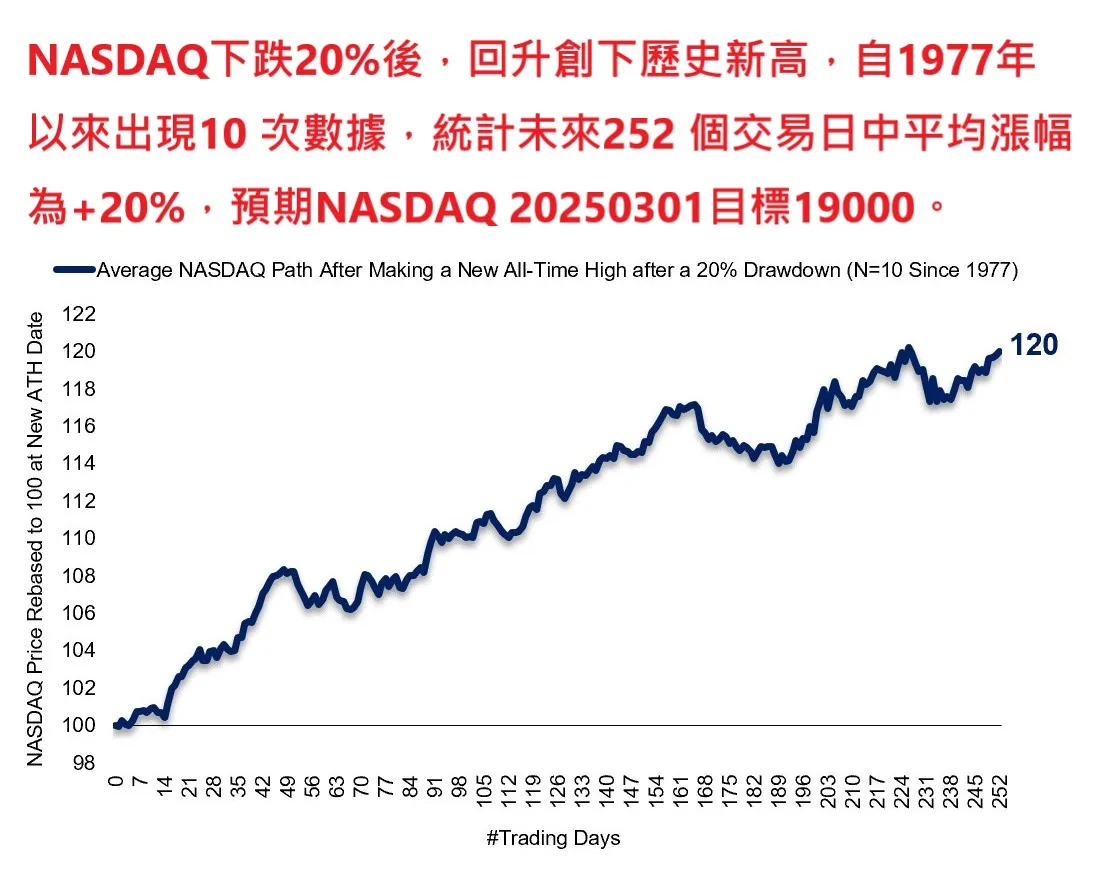

回顧10次歷史,當納指拉回20%後,突破歷史新高,預估2025Q1目標為1XXXX!

2024-04-06 chicky發表

天使

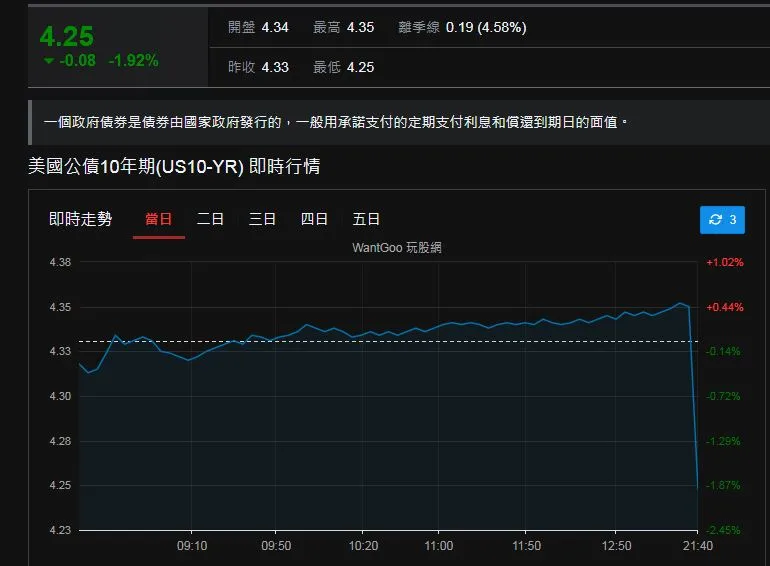

10年期美國公債殖利率尾盤下殺,美債價格再度起飛?

2024-02-26 天天勝利發表

債券基金

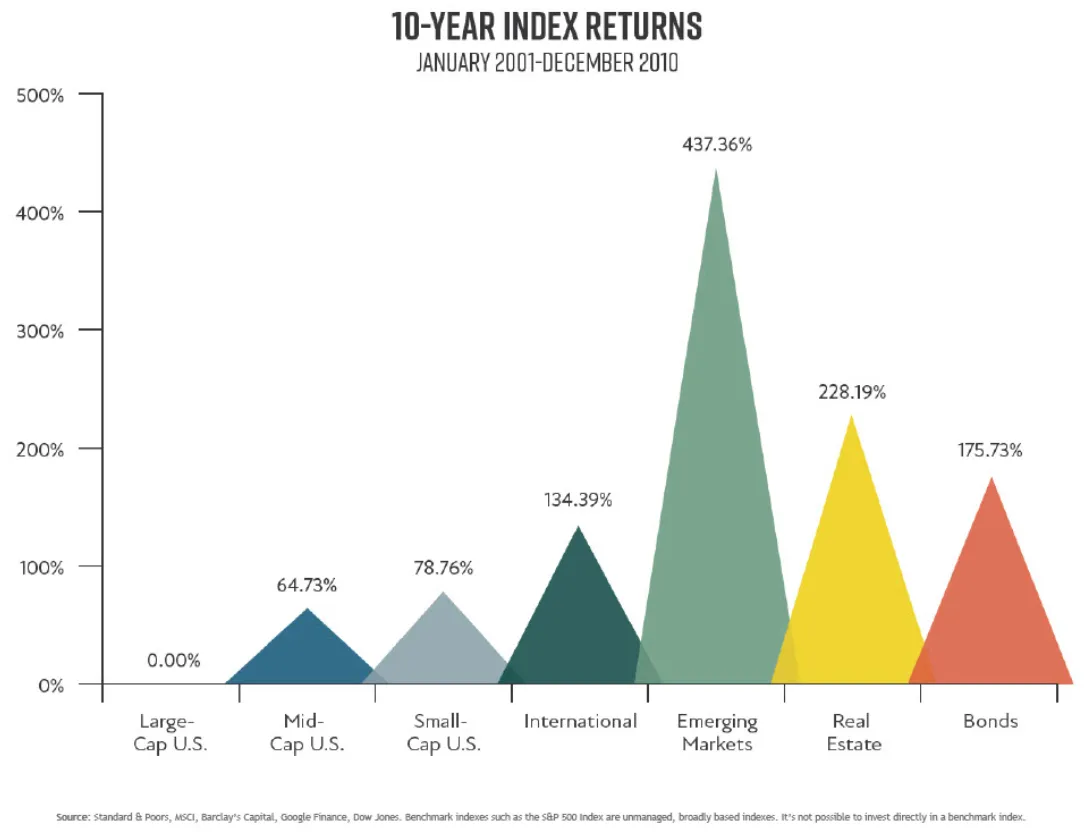

美股這麼強,為何不100%全部重壓美股?

2024-02-12 jett發表

總經觀點

因有時發文有連貫性需求,標題可否提升為45字?

2023-06-12 chicky發表

基金優惠

我的技術指標學習歷程

2023-05-07 日月明發表

基金優惠

亞洲富人為何成瑞信AT1債重災戶?提供10%高利率太誘人

2023-03-22 yourdontang發表

股票