很重要,幫忙劃重點:

1. 從明年(2023)1月1日起,美國國稅局和財政部將針對外國人投資「PTP」(Public Traded Partnership,公開交易合夥企業)股票或ETF者,預先課扣交易總價金10%的稅。

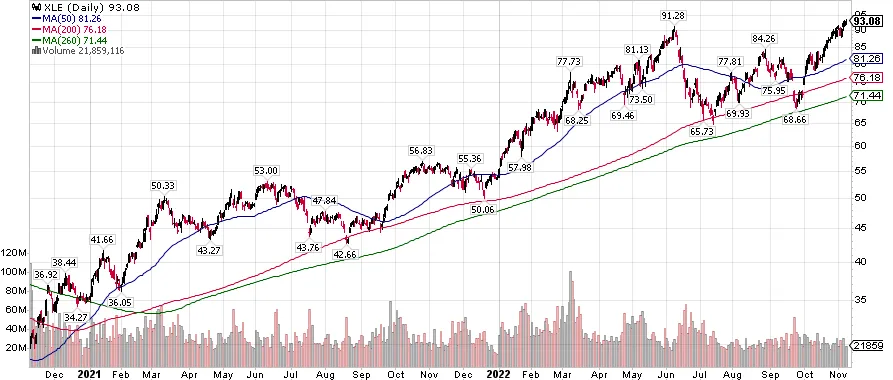

2. 有稅務風險的ETF,以槓桿原物料或商品期貨型ETF為主,包括DBC(德意志銀行商品指數基金)、USO(美國石油基金)、DBA(德意志銀行農產品指數基金)、GLL(Proshares 兩倍放空黃金基金)、EUO(Proshares兩倍放空歐元基金)等,以及大豆、小麥、布蘭特原油、VIX等ETF。

3. 賠錢也先扣,退稅手續麻煩。要被預課稅額的款項不是資本利得或是股利,而是交易金額的10%,相當嚴格,影響層面可能比30%的股利所得還大。

例如,花了100萬台幣買DBA,漲30%後賣掉,依據現行稅法,賺得的30萬元的價差將併入海外所得,可能不用被課稅;但改制後,不管如何,直接就被美國國稅局預課總金額的10%,也就是130萬元的10%,13萬元。原本稅前賺30%、30萬元,但新制上路後,稅後只賺17萬元,賺17%。

反之,如果DBA價格大跌20%,認賠賣出,只剩80萬元,還是躲不掉預課的10%稅金,只能拿回72萬元,等於稅前虧損20%,稅後虧損28%。

「雖然這筆只是預課,投資人可以用虧損為由,向美國國稅局申請退稅,不過非常麻煩。」資誠稅務諮詢顧問公司執行董事蘇宥人指出,外國投資人要先去美國稅務單位申請稅籍編號、申報、計算後證明虧損,才可以退稅。

4. ETF被稱為交易所交易基金,但不只一種形態。

一般投資人常買的SPY(標準普爾500指數ETF)或VT(Vanguard全世界股票ETF)等ETF,屬於結構開放,標的為股份有限公司,非合夥公司,因此不會受到新制影響。

但有些早期成立的商品型ETF,為了節稅,而採用公開合夥公司PTP架構,沿用至今。近幾年美國政府財政赤字壓力龐大,又要落實公平課稅,亟思補足這個稅務缺口,原本在2018年即公告要在2020年上路新制,卻因故延後。今年「鷹式升息」後,美國政府支付公債利息的壓力大增,因而急忙宣布要在2023年實施這項新制。