主要金融機構或媒體發表的2024年全年十大預測,美股、新興市場股、投資等級債、非投資等級債、當地貨幣債都有投資機會。

但別急著照著投資,有些似乎言之有物,但有些從過去經驗來看根本反指標,看到最後一個我笑了🤣

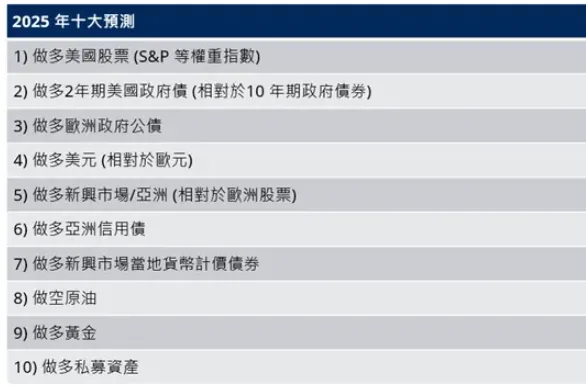

施羅德2024十大預測:

1) 看好美股 (標普500指數)

2) 看好投資等級信用債

3) 看好美國非投資等級債 (相對於羅素2000指數*)

4) 看好新興市場當地貨幣債

5) 看好黃金

6) 看好亞股/新興市場股 (相對於歐洲股市)

7) 看好亞幣(相對於美元)

美國銀行2024十大「驚奇」預測:

1. 高債券稅迫使投資者回歸股票

投資者最初被5%的美債收益率所吸引,但由於優惠的稅收待遇,他們可能會轉向股票——股票持有至少一年後稅率爲較低的20%。2023年,標普500指數(SPX)上漲了24%,其中1.9%作爲股息支付。

2. 企業適應5%的利率,破產數量不會激增

在美聯儲進行了歷史上最激進的加息後,宣佈破產的公司數量反而錄得史上第二低,企業的利息支出相對於其總收入的比例僅爲7%。

儘管2024年違約率預計會上升,但得益於企業債務結構的穩健性以及大量可用的現金儲備和私人信貸,出現大範圍破產浪潮的可能性較低。

3. IPO市場全面復甦

去年的美股IPO活動是自2001年互聯網泡沫破滅以來最少的一年。今年美聯儲結束加息,可能會吸引小型成長股上市。這些企業寧願公開上市,也不願以較低的估值籌集資金。

美國銀行分析師預計,生物技術和製藥領域的IPO和併購活動將會復甦。非必需消費品領域的許多其他公司已經提交了文件。

4. 日本將成發達市場中的黑馬

報告稱,日本經濟具有彈性、被低估,並且生產力正在提高。策略師Masashi Akutsu表示,預計日本市場的上漲空間爲13%,並預計近期的公司治理改革和重組將帶來更高的股票回報、更多管理層收購和股票回購。

5. 地緣政治風險對科技巨頭造成壓力

包括蘋果(AAPL.O)、英偉達(NVDA.O)等公司在內的七大科技股料將更多地受到地緣政治風險的影響。美國銀行建議轉向更加平衡的股票指數,例如景順標準普爾500等權重ETF。

6. 生物技術和製藥業蓄勢待發

美國銀行預計,2024年這兩個行業將出現更大的催化劑。製藥公司和生物科技公司目前的市盈率大約分別是18倍和14倍左右,估值都很有吸引力。繼2023年由減肥製藥商主導之後,阿爾茨海默氏症研究的進步可能會推動製藥行業達到新的高度。此外,由於人工智能,研發藥物有望變得更加高效。

7. 投資者對能源持務實態度

由於可再生能源股票表現不佳,投資者可能會轉向更傳統的能源,重新認識到被低估的石油、天然氣和核能行業的價值。另外,分析師預計投資者將對可靠、負擔得起的電力的需求更感興趣。

8. 通向低通脹的脆弱之路

各種全球事件可能會顛覆市場對於通脹平穩降低至目標的共識,甚至可能導致通脹重新走高。美國銀行警告稱,地緣政治問題可能會影響通脹,包括紅海商船遇襲、以色列-哈馬斯衝突導致油價飆升、不包括住房在內的CPI核心服務通脹上漲3.9%、政府工資上漲、房屋開工率上升等。

9. 對政府債務溢價的需求

對美國政府預算可持續性的信心減弱,可能會導致投資者尋求更高的長期政府債券收益率。2024年,經濟可能放緩到足以促使美聯儲降息,也可能緩慢到壓低稅收收入並提高政府的失業金支出,從而使美國預算赤字更加嚴重。美國財政部或將需要發行超過5萬億美元明年到期的國債,投資者可能會要求更高的收益率。

10. 對自由市場的新熱情

由於企業滿足監管要求的負擔仍然很高,每年成本累計佔GDP的0.8個百分點。隨着美國大選的臨近,更加友好的商業環境前景可能會提高投資者對更高利潤和生產率的預期,從而激發動物精神並促使更多股票配置。

金融時報(FT)2024十大預測:

一、川普會不會再度當選美國總統?

不會。但勝負差距極微,現任總統拜登只能險勝,主要因為略過半數的選民將唾棄川普,而不是因為他們力挺拜登連任。

二、台灣總統換人會不會引發中共犯台?

不會。台灣1月總統大選在即,被視為立場偏「獨」的民進黨候選人賴清德民調暫居領先,但他已表明會延續現任總統蔡英文謹慎的兩岸政策路線,這讓北京欠缺犯台藉口。北京領導層相信仍有機會不動武,藉由加強軍事威嚇、政治滲透、經濟誘惑和國際孤立,也能促成兩岸統一。

三、以哈戰爭會不會擴大為中東區域性衝突?

不會。最令人擔心的是擦槍走火,特別是伊朗支持的黎巴嫩民兵組織真主黨(Hizbollah),在邊境與以色列部隊衝突加劇,但無論是華府或德黑蘭,都不樂見以哈交戰擴大為區域衝突,外交壓力應可使情況受到控制。

四、美國經濟會軟著陸嗎?

會,至少就短期而言。2023年通膨降溫之快,連聯準會(Fed)也感到意外。同時,美國經濟成長也強得出乎大多數經濟學家所料。既然消費者支出仍強,工資增幅也未失控,「軟著陸」應可持續至少數月之久。但能否延續至2024年底就很難說,因為之前一連串升息抑制成長的效應逐漸顯現,可能引發破產潮。而債台高築和地緣政治壓力衝擊全球貿易,可能推升通膨並拖慢成長。

五、中國大陸經濟成長率會不會跌破3%?

不會。中國大陸近年來的成長品質顯然已明顯惡化。幾乎貢獻三分之一大陸國內生產毛額(GDP)的不動產市場,則緩緩內爆。許多地方政府快要在債務堆中滅頂。消費者支出也裹足不前。但2024年GDP成長率仍可望輕鬆超越4%,主要靠債務紓困計畫、財政刺激措施和其他形式的官方金援支撐。

六、日銀會把政策利率提高到0%以上嗎?

不會。在2024年,日銀終將捨棄殖利率曲線控管(YCC)政策,也將揮別負利率政策。然而,市場預期日銀未來一年將數度提高利率,這種希望可能落空,到2024年底,利率仍不會高於0%。薪資成長溫吞,日圓兌美元匯率隨美國利率觸頂下滑而走強,以及有諸多理由偏好更陡的殖利率曲線,都使日銀不太可能讓政策利率轉正。

七、阿根廷會讓經濟美元化嗎?

不會。阿根廷總統米雷伊(Javier Milei)雖在競選期間信誓旦旦要將經濟美元化,但他掌權後祭出的第一套經濟措施是放手讓阿根廷披索貶值。經濟美元化是阿國政府的長期目標,在2024年不可能發生。不僅國際貨幣基金(IMF)對阿國經濟美元化的前景並不看好,大多數經濟學家也認為喪失經濟主權的弊大於利。

八、投資人會踴躍重返債市嗎?

會。「2023債券年」的希望落空,通膨火熱和利率升不停,使債市延續2022年的頹勢。但如今,投資人相信美國經濟成長將減緩,反映一連串升息的延遲效應終將顯現。隨著通膨下滑、降息在望,投資債券似乎更安全。

九、社群媒體X平台會破產嗎?

會。馬斯克常用破產警告作為激發員工鬥志的手段,在特斯拉和SpaceX都曾這麼做。但這一回,X廣告收入下沉,另闢營收蹊徑的努力未果,破產很可能發生。

十、奧特曼會再遭OpenAI革職嗎?

不會。2023年開除奧特曼(Sam Altman)的董事會成員中,只剩一人還留任,而且OpenAI主要合作夥伴暨大金主微軟公司將在新董事會扮演不具投票權的觀察員角色,該公司可望大幅整頓公司治理,以至於奧特曼不會再陷入隨時可能遭革職的處境。

小老闆的二三事2024十大預測:

預測一:聯準會至少會有兩次會議降息

預測二:S&P 500指數全年會負報酬

預測三:NASDAQ 100指數全年最大跌幅會超過15%

預測四:美股中小型股表現會優於大型股

預測五:美股價值股表現會優於成長股

預測六:美股REITs產業表現會優於大盤

預測七:美國十年期公債殖利率年內不會高於5%

預測八:高收益債和新興市場政府債總報酬都可達5%

預測九:新興市場本地債指數會有正報酬

預測十:從夏普值的角度,債市表現會優於股市

最好笑的來了...............

中金公司2024十大預測:

1. 中國經濟將趨穩回升

2. 看多中國A股

3. 美國經濟面臨衰退

4. 看空美股

5. 看多港股

6. 人民幣升值

7. 看空美元

8. 美國通膨回落

9. 中國房地產市場回暖

10. 看多中國龍頭券商

PS. 中金公司去年初發布的2023年度10大預測幾乎全錯......

中金公司2023十大預測:

1.美國衰退壓力加大,中國有望在2023年實現全球率先復甦。

2. A股和港股2023年有望實現明顯正收益,港股階段性跑贏A股。

3. 疫後伴隨需求修復,國內通膨或面臨階段性壓力。

4. 中國貨幣寬鬆勢減,利率中樞上行,大類資產股強於債。

5. 地產銷售面積回升並轉為正增長,房價局部面臨上行壓力。

6. 美國衰退和主動去庫存周期下,中國出口仍或有壓力。

7. 疫情影響逐漸淡出,泛消費行業是2023年重要超額收益領域。

8. 互聯網和醫藥行業有望在2023年迎來反轉。

9. A股和港股資金面整體好轉,海外資金逐步回流。

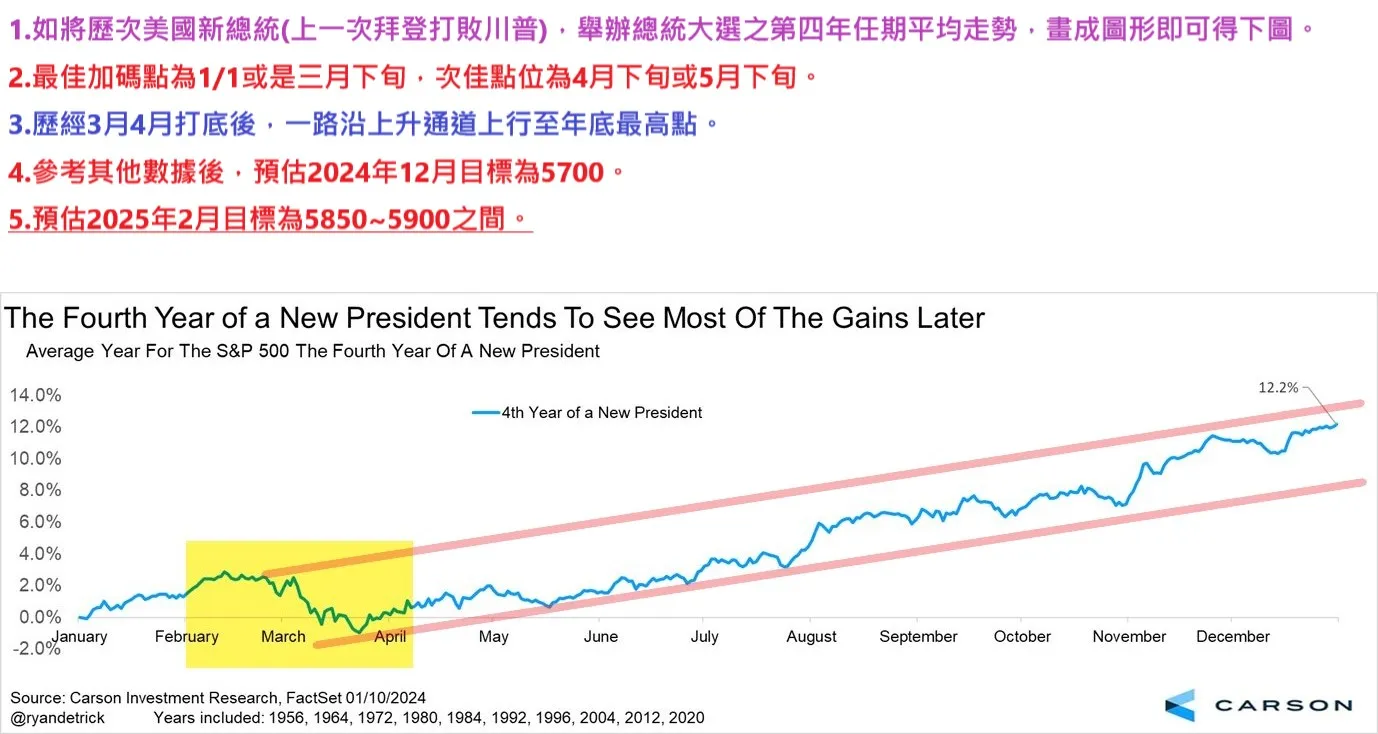

10. 美元趨勢性拐點或待下半年,人民幣震盪走強。