【用保單結構來操作債券】投入金額100萬,壽險保額設定150萬,年領8% (105年8月開始的實證)

6.1K

【用保單結構來操作債券】投入金額100萬,壽險保額設定150萬,年領8% (105年8月開始的實證)

6.1K

本用戶沒有設定簽名檔

foriz

註冊會員

樓主

2017-06-26 15:13

我來分享一下

首先關於保單借款

有些保單可以只繳息,有些不行要本利攤還

有些保單就算繳了息,生存金/滿期金也拿不到

更有些15~20年的怪保單,借了款還有一堆滿期金可以拿

保單內的一些細節得先搞清楚

不過大大已經有做好功課了~

另外借款之後,保障就不用想了~

風險發生,理賠金會直接扣除借款金額

還本保障型的商品,例如重大疾病或癌症險,絕對不要這樣做

大大的狀況是

每年領6萬生存金

借款後每年要負擔5萬4的利息

不管有沒有借,理賠等於是賠自己的錢

整個借款,年化現金流只有多6000,勉強只能當個零用金

我個人是覺得不需要想得如此複雜

不借,每年領6萬

借了,保單等於沒了

所以如果解約後收益有超過6萬

而且明瞭投資風險要自負

是我就衝了

而我的保單狀況是

保單沒有每年生存金,保單價值每年增值(不用翻保單也知道少的可憐)

保額有等於沒有,就算我死了也等於是賠繳去的錢+微薄利息

所以我直接解約拿回解約金,大約100萬左右

但後續方法可能跟大家不同

我是用保單結構來操作債券

我的想法是

投資與人生都在追求生活富足,開心的過每一天

投資風險跟人生風險一樣都很難掌握

投資風險發生時,雖然資產虧損,但我可以持續再努力累積

人生風險發生時,我希望我死亡這件事也能為家庭有些貢獻

所以我的作法是 (105年8月)

投入金額100萬,壽險保額設定150萬

保單前置費用36130 (約3.613%)

目前保單每月需要的費用大約是90塊

這兩筆費用有點多

但對我來說是

我死亡時想多50萬的資產

或者我想用死亡來保住投資本金所要付出的成本

5%上下其實我都覺得合理

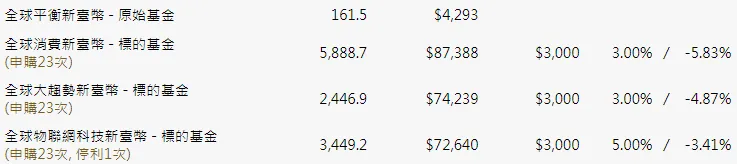

標的配置如下:(設定目標--年領8%)

100,000–聯博全高收AA美元(不配現)

每月轉回購單位約USD22,用來扣除每月的費用

863,870–安聯收益成長澳幣(配現)

目前約配 6700,用來給父母當零用錢

目前帳戶價值為:

102,492 -聯博全高收AA美元 2.49%

812,876–安聯收益成長澳幣 -5.9%

67,037 -目前已領到手的總配息金額

沒有計算IRR報酬,因為鐵定還是負的

另外多設定50萬保額

是因為先前我在思考投資型保單借款的可能性

但變動因素很多,我並沒有這樣做

也不建議這樣做,在此不多說明

保單借款操作比較複雜

且對於保險的概念要相當清楚明確

我認為

最重要是我們的目標是什麼

我的目標通常很奇怪

像這一筆操作的起因是

因為父母親幫我存了一筆儲蓄險

整天靠邀我,說以後不能忘了要養他們

說實話,兒子養老子天經地義

你錢給了我,我現在就開始養你們(耳根清靜)

但另一方面又不希望他們辛苦存的錢承受風險

所以才用投資型保單設定保額

(我媽盧不是小小,是大大,受益人第1順位還得寫她咧)

如果是單純想活化資金

增加現金流部位

在保險滿期且不虧損的前提下

那我絕對解約!!!

以上分享給大家

理想很豐滿 現實很骨感

fundhot

管理員

2樓

2017-06-30 08:18

很厲害的一魚兩吃策略

想請教

通常這種保單的成本有哪些?

基金交易的手續費會有折扣嗎?

謝謝

本用戶沒有設定簽名檔

foriz

註冊會員

3樓

2017-07-01 03:54

1.契約附加費用(前收型商品,從保費中扣除)

依照年齡大小,保額高低,保險型別,目標和超額保費的金額決定

以單筆操作來說,通常介於3~5%,除非年紀超過60歲或有特殊風險需求

不然3%多已經很高了,5%以上我也沒辦法接受

2.每月管理費用 (從保單價值扣除)

一般前收型投資型保單介於每月50~150元之間(每月定額)

後收型商品的管理費用比較高,每年大約是介於1.5%~2.5%之間

每月依照帳戶價值計算比例扣除,價值越高扣越多

後收型通常要鎖三年(4.5%~7.5%),投入時不收任何費用

3.危險保額費用 (從保單價值扣除)(變額年金不見得有)

危險保額=理賠金額與保單價值之差額

依照年齡大小,保險型別及保額高低每月收取 (自然費率,隨年齡變動)

提到投資型保單,我來說說對它比較感興趣的地方~

還希望各位版友多多指教

1.可透過線上變更轉換交易,即使超過免費轉換次數,

不限金額及基金數量,每轉換交易一次手續費50元

2.可選擇ETF,不過申購手續費並沒比較少

美洲S&P 500(IVV),手續費約0.5%

歐洲S&P 350(IEV),手續費約0.75%

金融海嘯時玩過多倍型槓桿ETF,難忘的經驗

3.配息可以有3種選擇,可隨時變更調整

匯入指定帳戶,回購單位數,轉入保單內與原標的相同之原幣貨幣帳戶

4.指定交易轉換

這是一個很有趣的功能,打個比方 (例如)

我在保單內建立一個貨幣帳戶或投資標的(50萬)

然後設定往後多久時間(25個月)

從這個標的裡頭每個月固定提多少錢(2萬)

轉到指定的基金裡頭(指定比例分配到4檔基金裡)

設定完成後,每月轉換不收手續費(ETF除外)

可隨時變更調整

我曾經把債基的配息轉入保單內原幣貨幣帳戶

然後做指定交易,每月定時定額從原幣帳戶轉入相同幣別股票型基金裡

5.自動平衡機制&自動停利

平衡機制我沒用過,似乎是在設定期間到時

自動調整至期初設定的投資比例,例如股6債4

自動停利,設定好%,時機一觸到就收割,簡單明瞭不多說

保單費用會因每個人需求不同而變化

費用的變化度可大可小

依據年齡,保險型別,保額及保費來決定

這部分我認為尚需要依照財務目標和需求來評估

我的狀況是

我的小孩還小,希望給家人多一層資產保護

單純是利用保額來做死亡時的風險轉嫁及資產保全

一魚雖兩吃,但我的魚好像比較瘦一點XD

最後

保單是用來轉嫁風險的

絕對不是投資的首選

保單借款也不是

投資有賺有賠,購買前請詳閱公開說明書

本用戶沒有設定簽名檔

teny224

註冊會員

4樓

2017-07-01 10:09

它的優點是適合操作(在操作中可以省些成本)

所以我是覺得比較適合股票型基金(或是波動大的吧)

但銀行還是一直拼命推

但是成本的部份就比較少著墨

想要積極操作

或是將來留財產給子女能避稅之類的,可以把這個投資型保單放進選項中

如果單純債基放長期之類的,個人覺得可以考慮更簡單的操作(因為都放著不動了= =)

前往

1-1頁|共4則

相關討論

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

強勢雲

月

週

日

你可能會喜歡

復華母子基金剩餘金額已不夠扣款,後續該如何操作?

2023-07-06 chinlu發表

資產配置

FTX事件台灣30萬人損失150億元,只為一年領8%配息?!

2022-11-21 8d8d發表

債券基金

房貸買投資型保單做700萬壽險,投入債券基金領現金流

2022-10-25 WWWU發表

債券基金

復華強勢通,現金比例由5.19%,調升成12.50%,趨向保守操作

2022-01-17 Kkk1發表

基金優惠

南非幣利空出盡?!再度印證事件都會反映在價格上,別只看新聞操作

2019-12-16 mrchildren發表

債券基金

本金100萬的月配息基金配置,希望有8%到10%的年化配息率

2019-12-03 blueonesky2002發表

資產配置

買30檔不同債券基金分別投入100萬,期望年化配息率7%-8%

2019-11-30 wind5210發表

資產配置