請問各位大大們還在續扣法巴能源轉型基金嗎?

在猶豫是要續扣,還是改扣科技基金?

虧損的法吧要贖回買別的,還是停扣等它起死回生?目前腰斬...........

Vivihappy

請問各位大大們還在續扣法巴能源轉型基金嗎?

在猶豫是要續扣,還是改扣科技基金?

虧損的法吧要贖回買別的,還是停扣等它起死回生?目前腰斬...........

紀律實踐全手動單筆📐

iabuw

上個月報酬率大概10%左右贖回了,但因為本就只投入點小錢,實際獲利也是皮毛

原本波動就大的東西隨著川普選情佔優又跳得更兇了,就乾脆順勢轉進穩基金部位

逢低買!分批買!持續買!

kshs1227

法巴能轉改變策略之後,在十大持股中,輝達赫然在列。

這樣的轉變值得投資人思考思考。

zoe0919619

上樓k大的觀察很值得深思,實在想不到輝達和新(綠)能源的關係,只能想到買輝達救淨值?

身邊親友想買新能源股,我回答它是未來發展趨勢沒錯,但趨勢要多久才能成真確立,並讓企業帶來獲利,等多久是關鍵?

投資效率很重要,科技長線趨勢不用懷疑,2000網路科技、2010智慧手機、2020人工智能、2030還會有新科技問市,買確定的也許不能賺最多,但抱的最有信心,投資過程也比較開心。

albertguppy

許久沒有再關注這一檔了,剛剛翻了一下自己的紀錄,因為累積部位蠻多的,加上沒有多餘的錢可以再繼續投入此檔,所以在112.05.30轉出,轉出淨值:95.19(-50.61%,剛看了一下,昨天的淨值是55.24,有點嚇到......),轉換到貝萊德世界科技去了,就轉換的部分,目前是-5%左右。

記得那時思考的點,是新能源或許還要好長一段時間才能真正獲利,不如改去科技股,未來長線趨勢更明確,所以轉出了。

現在可能還要再加上如果川普當選的話...........,新能源是否會受到影響

要不要持續扣下去,樓主可能需要看看自己的資金夠不夠,跟新能源所佔資產的比率了。

yun

應該是要看目前投入的金額,如果金額已經太多就不建議續扣,

法巴如果要續放會建議要波段進出,否則腰斬需要漲100%才會打平,

我自己是已經轉到法巴美國增長股票 (法巴科技創新股票也ok),可先參考這兩支的持股,

為何沒轉到貝科,我自己的考量是手中已持有不少貝科,

轉到同一家方便我記錄何時能將法巴能源虧損的部分賺回來

hsihsin

這種一路向下的股票真的很難讓人信服,我覺得可以再等個幾天,讓他爬到$60上下,然後馬上轉換成貝科,從那邊爬起來可能比較快。個人意見,原本我也-20%,後來我就把它賣掉轉到群益印度基金終於回到正數了。

棒哥呀

我自己也認賠贖回了 -42%

看了K大提醒 才知道持股又換了

應該不用期待會像2020~2021年的飆漲了 目前不管大環境或政治因素看來都是不利

經理人持續換股 也不管是不是有關新能源了 投資地區看了一下也是一直變 賭就對了?

想通了的話 認賠贖回不可怕 贖回還有一筆資金可投資 很棒啊

我個人贖回後 有買持股中的NOVA個股

這支波動大 也是太陽能的 至少還有新能源拼看看

RogerHi

從基富通的資料上看來,確實法巴在今年有買進NVIDIA

現階段看來也是真的有救起一些績效

但我的想法跟棒哥一樣:其實贖回也不可怕

看你當初購買法巴能源轉型是怎麼想的,真的覺得看錯就砍掉重來

ESG基金還有很多好的標的,或是要改買科技基金也可以

基富通的ESG專區與台股專區上有很多可以選

Grace_Chen

請問您是在基復通平台處理轉換嗎?不知道轉換同一家或不同家公司的基金相關的規定有無差別?我的最後底限是等到降息之後,如果法巴能轉基金還是沒有明顯起色,就真的要處理轉換了。😂

yangyensan

有關綠能基金,我在前年砍掉ICLN,去年砍掉00899

之前2021年前會漲是拜登競選關係,只是選舉語言而已

看清了,贖回後投入美股QQQ和台G

現在回想起來是對的

棒哥呀

但如要贖回 目前已到7月 名人堂大大們也強調7~8月可能會有一波行情

可先觀望看看

除非你已確定選好要轉換或買進的標的

想清楚後就可執行 確定你的資金會一直留在市場上 還有一搏的機會

而不是直接認賠下車

最慘的4月也撐過了

5字頭的淨值 再跌應該也不會太慘了(誰知道?)

herfeeya

引用 #13樓 kshs1227

請問 @herfeeya 大,您還會繼續持有法巴能轉嗎?

小弟沉思中😂

K大,早安

我還是持續持有法巴,但是我從今年2/29扣完最後一筆法巴後(當時淨值56.66),這段時間我就沒扣款了,雖說我還沒放棄他, 但也如同C大所提示的,TAN還在生死線之下,後來想通了,與其扣在趨勢還沒回來的基金,到不如扣在台美科技股上,扣好又扣滿,另一方面我藉由加大其它部位讓法巴占我整體部位%越來越小(我也嘲笑我自己駝鳥心態),現在每天看到其它的部位大賺,法巴的虧損就越來越無感,我想…放到明年第1季再看看囉。

a1533062

21年跟23年單筆跟隨強AI進入 但資金不足沒有加碼只好停扣 然後就放到現在(-54%)

希望7-8月如果有漲到目標價 贖回來2/3 把這部分投入台股或科技 癡癡的等了2.3年也差不多了...

zoe0919619

歪個樓,說說自己的美增,因為我發現大家面對虧損真的很容易放著等,我自己也是一樣,哈。

明明在今年我就已認為此波景氣不是走強復甦,我唯一的負報酬美增還是給它放著等,安慰自己它還是一軍。

等到現在我看破了,終於在上月我處理掉美增,整筆轉進貝科,想想如果今年早點轉,我早就由虧轉盈了(單筆6個月前至今的報酬率:美增8%、貝科34%)。

看到上樓有強友想放到7-8月,有人想放到明年第一季,還是先問問自己放著等的理由吧。

熊市不滿倉,牛市漲再多都與你無關

悲觀者正確,樂觀者獲利

~主動擇時,被動選股,週期投資~

醜不拉機

引用 #16樓 zoe0919619

歪個樓,說說自己的美增,因為我發現大家面對虧損真的很容易放著等,我自己也是一樣,哈。

明明在今年我就已認為此波景氣不是走強復甦,我唯一的負報酬美增還是給它放著等,安慰自己它還是一軍。

等到現在我看破了,終於在上月我處理掉美增,整筆轉進貝科,想想如果今年早點轉,我早就由虧轉盈了(單筆6個月前至今的報酬率:美增8%、貝科34%)。

看到上樓有強友想放到7-8月,有人想放到明年第一季,還是先問問自己放著等的理由吧。

其實這就是資產配置阿

像我6成7成都在台股大盤、美國大盤、科技股

美增法巴這種可能占我比重才5%、8%的

手上又還有現金可以丟

我就懶得理它,反正今年以來都是大型股在漲

誰知道下半年會不會變成大型股休息,中小型狂飆?

總不會換中小型起漲我又把大盤出清全部丟中小型吧

zoe0919619

引用 #17樓 醜不拉機

其實這就是資產配置阿像我6成7成都在台股大盤、美國大盤、科技股

美增法巴這種可能占我比重才5%、8%的

手上又還有現金可以丟

我就懶得理它,反正今年以來都是大型股在漲

誰知道下半年會不會變成大型股休息,中小型狂飆?

總不會換中小型起漲我又把大盤出清全部丟中小型吧

醜大說的沒錯,投資需要帶入資產配置的概念,雖然都投台股、美股基金,但是我的核心基金沒有美國中小型股,美增我只買到自己設定的上限10萬台幣,-6%轉貝科(負報酬不痛不癢),只是覺得沒必要再等下去,在景氣弱復甦之下,之前就不看好美增在此輪景氣循環能強勢上漲,只是它是一軍,自己就放著等到上月底才動作,現在看是少賺了。

對於美國股票基金,一直以來大方向覺得買大比買小好,現在更明確要朝大型股靠攏,長期來說,我的核心基金是摩美科和貝科(中大型),或者日後打算加買的QQQ,所謂核心就是只進不出(盡量做到),賺夠的、績效差的the others都是轉核心,養大本金。

轉換可能是汰弱,也有可能是非核心投資賺滿意了,如:我2月分批進場的特斯拉,雖然目前快40%獲利,但非核心的本金小,獲利也不到1萬元,等它再飛一陣子,還是會全部賣出轉買QQQ,累積核心基金的本金。

台股基金同上作法,只選一支安聯台灣科技當核心,其它台股基金不管怎麼買,最後都會轉回安聯。

講了一堆,應該會有人覺得莫名奇妙,直接都買核心不就好了,因為投資會有某段時期比較看好、手癢想試的標的,這就是投資樂趣,但長期還是要回歸到核心來累積,核心基金因單筆一次次轉過去的報酬率不會是最好看,但它會累積到最大的本金,現階段我就是以把握度最高的科技基金當核心,來養大本金為主。

熊市不滿倉,牛市漲再多都與你無關

悲觀者正確,樂觀者獲利

~主動擇時,被動選股,週期投資~

醜不拉機

當然也能只買核心,那就要做到長抱

只能說每個時期市場追捧的東西都不一樣

2020-2021實施QE,市場上資金太多中小型漲翻天

2022升息股債全死,現金為王

2023-現在AI熱潮,大型股成為避險資產,資金全部灌進去

未來會是什麼沒人知道

可能降息後中小型開始漲

可能衰退股市打趴債市狂漲

也可能大型股繼續吃飽,小型股摔倒

想要每個時期都看對太難了

所以做好資產配置比較重要

當然最保守就是都買大盤、科技股

連費半都不該買,因為費半發起瘋不比小型股弱

至於債市我依然認為它就是避險功能

領配息只是附加價值

這樣說吧!我會因為目前市場追什麼而去增加配置

但不要因此就把資金全部轉進去而出清某些部位

目前中小型表現不好可以減少部位

但我不會全部出清丟去目前的強勢股

因為現在最強的不代表明年還能繼續強下去

題材會輪動,類股也會輪動

明年我比較看好軟體股.....

zoe0919619

自己投資很久, 但認真學習也是2020開始的, 如下醜大說的時間點剛好都碰上。

2020-2021實施QE,市場上資金太多中小型漲翻天 -->認同, 中小型>中大型>大型股 (如下圖)

2022升息股債全死,現金為王 --> 當時投資者都滿慘的, 買什麼賠什麼, 現金最好

2023-現在AI熱潮,大型股成為避險資產,資金全部灌進去 --> 現在AI, 之前5G、元宇宙、電動車, 近20年無論何時都是科技長多, 只是科技發展之下有強者恆強的態勢, 除非壓對當時橫空出世的公司, 不然以射飛標的概率, 往那些大公司射比較容易命中。

因為我對利率的看法是中期會有一段時間利率維持較高檔, 所以我偏向大型股, 況且以長期投資來說, 中大型股少賺的時間比較少, 就算少賺, 報酬率也讓我很滿意了, 期許自己長抱核心股基, 接受它未來跌下來, 又享受它漲破新高。

因為此, 我也有買長天期投等債做配置, 目的是擴大緊急預備金(長期利率高=息領比較多), 也順便對沖衰退風險, 上限20萬, 目前買了16萬, 目前不含息的報酬都是正的, 當然就算含息了報酬比不上科技股基, 但我買它的目的本來就不是拼資本利得, 沒所謂。

醜大看好明年軟體股的表現, 除了美增, 還有好多檔etf (如: SKYY、XSW、IGV、IGPT...等等), 沒仔細研究, 但現階段報酬走勢都比美增好, 醜大可以參考etf滿多選擇。

雖都是科技, 還真不是全部都漲, 就像費半成份股裡的onsemi和wolfspeed都是著重在車用半導體, 也都是該領域的領頭羊, 但隨著電動車去庫存, 他們的表現只能不佳...

題材會輪動, 類股也會輪動, 所以我核心買科技股基, 不針對哪個範圍領域, 長期績效好就足夠了。

最後說聲, 樓主對不起, 我帶歪樓了~

熊市不滿倉,牛市漲再多都與你無關

悲觀者正確,樂觀者獲利

~主動擇時,被動選股,週期投資~

醜不拉機

歪樓沒差,是正向的討論就很棒

我沒有在買美股,原因是

之前複委託手續費真的靠北貴

現在雖然都降到0.1%,但換美元靠北貴

海外券商匯款手續費靠北貴,雖然他會給減免,但最好一次就大額匯進去

然後意外何時來沒人知道,我不想忽然出了什麼事我的家人為了海外幾百萬的資產還要搞東搞西太麻煩了

所以我的美股部位都是用基金、ETF布建,雖然有人說ETF的報酬率跟不上原型ETF.......我就當買保險花掉了

zoe0919619

確實買美股或美國etf的方便性不如基金,我也不用海外劵商,使用國泰,目前用台幣扣,但之後資金再更大會考慮用美金扣,etf單筆買進賣出都要收3美元,考慮手續費,就是要一筆投入金額高一點,攤低手續費,長期投資的話手續費的影響就能降低。

逢低買!分批買!持續買!

kshs1227

謝謝herfeeya大分享作法!也謝謝zoe大歪樓,很實用的探討!

法巴能轉跟大摩美增兩者因皆符合「一軍基金」的定義特性(美國),常常可在蕭老師的臉書上看到臉友提問求救,但實際上這兩支基金的波動與線圖走勢皆迥異於其他,因此不適合作為核心基金是肯定的。

然而,考量到他們在資金狂熱的末尾都能繳出亮眼成績,故適度配置應無不妥。

| 投資期間 | 20121115~20211115 | |

| 定期定額 | 大摩美增 | 報酬率257.42 % |

| 貝世科 | 報酬率245.88 % | |

| 野村優質 | 報酬率224.64 % | |

| 統一奔騰 | 報酬率218.09 % | |

| 投資期間 | 20121115~20211115 | |

| 單筆 | 大摩美增 | 報酬率721.04 % |

| 貝世科 | 報酬率632.87 % | |

| 野村優質 | 報酬率500.79 % | |

| 統一奔騰 | 報酬率448.90 % | |

每支基金的成長曲線都不盡相同。有的穩健,能夠平滑度過一個循環的前、中、後期;也有像是美增這樣前期表現普普,等到大後期才開始發力的。

誠如不醜大所說,想要長期持有美增、法巴能轉應從資產配置的角度來著手。不只一支基金要從魚頭吃到魚尾,各時期還有不同的好魚可以吃😆

熊市不滿倉,牛市漲再多都與你無關

悲觀者正確,樂觀者獲利

~主動擇時,被動選股,週期投資~

醜不拉機

引用 #23樓 kshs1227

法巴能轉跟大摩美增兩者因皆符合「一軍基金」的定義特性(美國),常常可在蕭老師的臉書上看到臉友提問求救,但實際上這兩支基金的波動與線圖走勢皆迥異於其他,因此不適合作為核心基金是肯定的......

新能源應該屬於二軍,不過我還是覺得趨勢沒問題

重點是技術要再更成熟

然後最大的問題是川普如果上台會怎麼搞

補充一點:未來AI的問題不是晶片多進步、儲存多大、散熱強不強,而是有沒有電....

zoe0919619

不論法巴能轉或摩美增都是未來發展趨勢沒問題,但目前企業不賺錢,需要熱錢炒作,在某一個完美的時機點會大爆發。

對於這種特性的基金,誠如醜大說的「資產配置概念」或k大的結論「不適合做核心」我都很認同,一般投資人還是要控好投入成本,只要是小買,對整體獲利或心情上都不會造成太大影響。

大前題沒有重壓,決定要放的人,總有一天等到它,魚頭吃到魚尾會很開心,高報酬率(不見得整體獲利多)帶來的成就感也是種投資樂趣; 會看它礙眼的人,就早點斷捨離,轉到更有把握的地方賺,也未嘗不可,這是我對此樓主題的結論。

無論如何,最後還是想把已歪的樓扶正,哈哈哈哈哈。

herfeeya

引用 #23樓 kshs1227

謝謝herfeeya大分享作法!也謝謝zoe大歪樓,很實用的探討......

請不要客氣,其實我的作法或許只適合我自己,至少自己不會感到不舒服,早在C大提示TAN於生死線之下時,就該斷捨離或想清楚下步如何走,但我依然報著新能源是未來趨勢沒變,所以我繼續留著(也順便回答前面強友問的,留到明年第一季的想法),把其它部位拉高,就是降低法巴占整體部位%,也是資產配置一環。

Kkk1

引用 #24樓 醜不拉機

新能源應該屬於二軍,不過我還是覺得趨勢沒問題重點是技術要再更成熟

然後最大的問題是川普如果上台會怎麼搞

補充一點:未來AI的問題不是晶片多進步、儲存多大、散熱強不強,而是有沒有電....

補充一點:未來AI的問題不是晶片多進步、儲存多大、散熱強不強,

而是有沒有電....

-------------------------------------------------------------------------------------------------------

前輩一語劃出重點--人家忍很久,上機前才項莊舞劍 意在沛公,

留下重點提示 🤣

若是不能解決--怎麼作產業鍊?

提供舊聞(有憑有據)

德弗里斯根據NVIDIA的AI晶片銷售狀況[1]等參數推估,到了2027年,

運算AI所需的硬體設備需求量,每年約有850~1340億度電的能源需求,就等同於世界上部分國家一年的總用電量。

不論是OpenAI的ChatGPT或是Google的Gemini,這類廣受歡迎的大型語言模型,

往往需要一整個倉庫的資料中心來運算,同時也仰賴大量的水資源來幫助機房降溫。

若是涉及圖像、影像的生成,AI的耗能將會更高。

AI的能源需求分成兩大部分,

一個是訓練語言模型所消耗的電力,包含設定與回應行為;第二部分則是推論階段(inference phase)

,將訓練到一定程度的模型置入實際場景,並透過提示(prompts),讓AI生成初始回應。

這兩階段都有高密集的能源需求,然而目前尚不清楚各階段的耗能占比。

「設置傳統伺服器的標準機櫃耗電量約4瓩(kW),約等同於一個家庭住宅的用電功率;

然而設置一組AI伺服器機櫃的能源需求約為20倍、80瓩。」DataVita創辦人奎恩(Danny Quinn)

對《英國國家廣播公司》說,一個資料中心內可能有上百或上千組的伺服器及機櫃。

加州大學河濱分校報告指出,與ChatGPT對話一次需消耗約500毫升的水,相當於一瓶寶特瓶。

而ChatGPT每月有近15億用戶,用水量可想而知。微軟永續報告書中揭露,

其用水量在2021至2022年增長至640萬立方公尺、增加了約34%,相當於2500個奧運規格泳池的大小。

結論:

1不只是電-還有水 (水庫?美x) ,台灣要發展AI,水與電之問題即亟須解決,

但目前水與電皆是台灣民生與經濟亟待努力解決之問題--

2小弟之淺見--

水才更是大問題--高雄市本身用水即是大問題

因為身處屏東--對此會較敏感--高屏用水之爭-非一日之寒

逢低買!分批買!持續買!

kshs1227

引用 #27樓 Kkk1

@kshs1227

k大好文,問下,表格那來的?

kk大,表格是小弟用中華民國證券投資信託暨顧問商業同業公會網站功能試算出來的~

對了!當美增績效反超一眾人氣穩基金的時候,差不多也是小弟要準備收成落跑的時候了😆

Kkk1

引用 #29樓 kshs1227

kk大,表格是小弟用中華民國證券投資信託暨顧問商業同業公會網站功能試算出來的~

對了!當美增績效反超一眾人氣穩基金的時候,差不多也是小弟要準備收成落跑的時候了😆

小型股績效上漲等於資金狂潮的末端

alanztsai

引用 #1樓主 Vivihappy

請問各位大大們還在續扣法巴能源轉型基金嗎?

在猶豫是要續扣,還是改扣科技基金?

虧損的法吧要贖回買別的,還是停扣等它起死回生?目前腰斬...........

法巴能轉是好基金嗎?只要能讓你賺錢的都是好基金。先了解它是波動大的基金,可以接受它的波動再買。大部分人只有報酬率來到30、40%以上時才會注意它。我的主力在美台科全,但也會投機玩短像這類產業型或單一國家基金。要在相對低點時進場,不要all in,跌就再加,讓負報保持在-10%內,賺錢的機率算高。

美增抱了3年多,近一年美股上漲,它沒什麼起色,我換到同類型別支了。熱門的美、台基金,我會同時買3-4支,近期表現不好,就換別支。經理人彼此競爭,不可能永遠第一名,也不可能沒有人追上來。我也曾買了一支讓我賺錢的基金就一直抱著它,後來發現越成熟熱絡的市場,變動越快。還是要定期更新自己投資的標的,見差就放。

關於長水平鋸齒線型基金,舉一下自己的實例,我一直持續不斷定期定額貝萊德世界能源,一段時間後它會出現15%基本款的正報,以我多年的經驗,它總是賺錢的。也想過,同樣的錢買美台科不是更賺,沒錯。但這種基金有一個好處,就是短,可以點綴投資樂趣。

eassy68

各位前輩,

在鉅亨網比較文中提到的幾支基金

其中美國增長基金在基金組別中是被歸納在"股票-美國大型"

所以我一直以為它買的是美國大型股票

但文中各位前輩都說美增是買"美國中小型股"

求解惑~

先謝謝大家

ps.因為想加重美國基金的配置,所以在思考是要另買單筆摩根美國基金,還是要將原手中美增部位轉50%到摩根美國。

讀書與賺錢是人生兩件最重要的事情,

前者使你不惑,

後者使你不屈。

chicky

引用 #30樓 Kkk1

小型股績效上漲等於資金狂潮的末端

回顧歷史,

小型股的回歸,

應是美股多頭的重要訊號,

我記得勝率100%。

Kkk1

引用 #33樓 chicky

回顧歷史,

小型股的回歸,應是美股多頭的重要訊號,

我記得勝率100%。

參8D好文

引用舊圖🤣

法巴能源轉型基金開始往上爬

法巴能源轉型基金該不該留?這個題材或許可期待

摩根士丹利美國增長基金淨值越過前波高點,繼續往上

摩根士丹利美國增長負報酬該怎麼轉換?

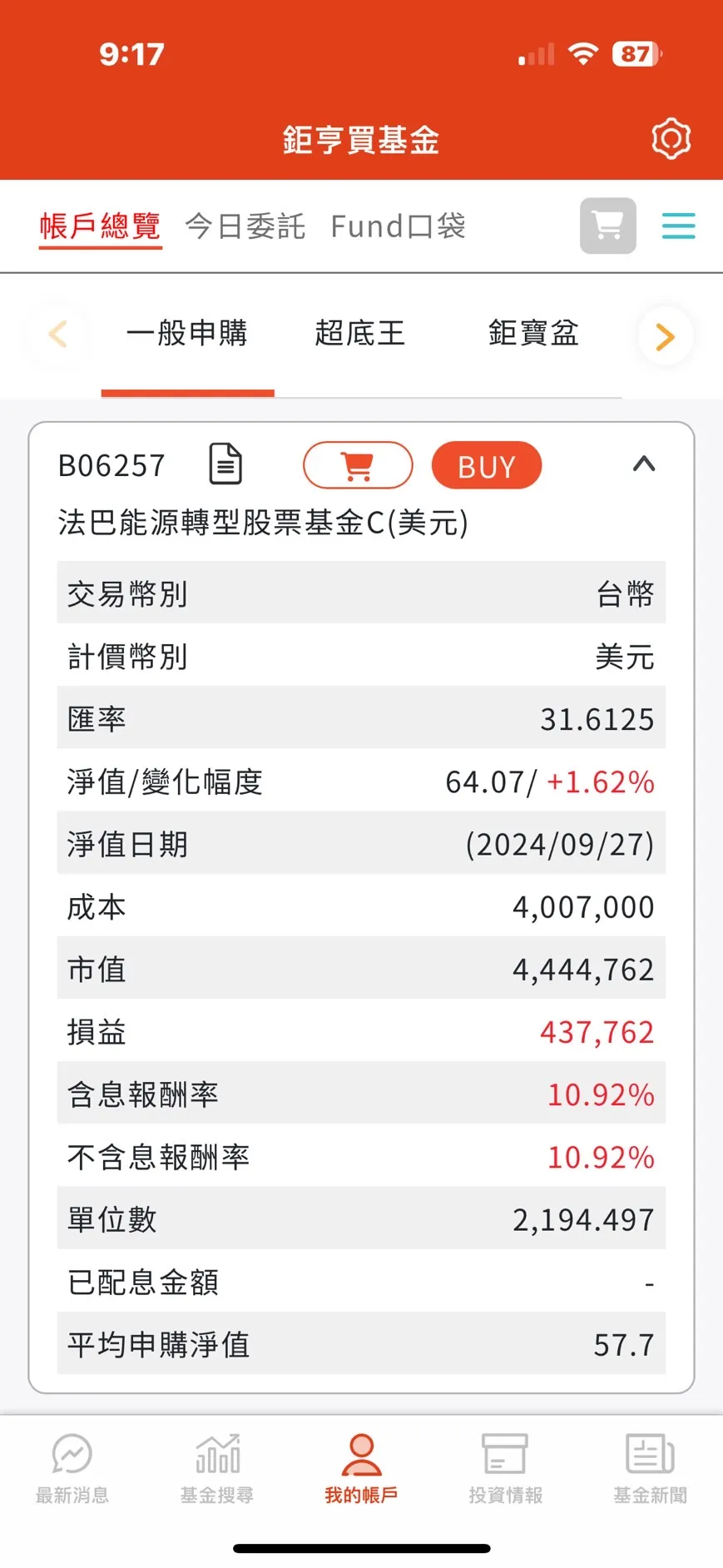

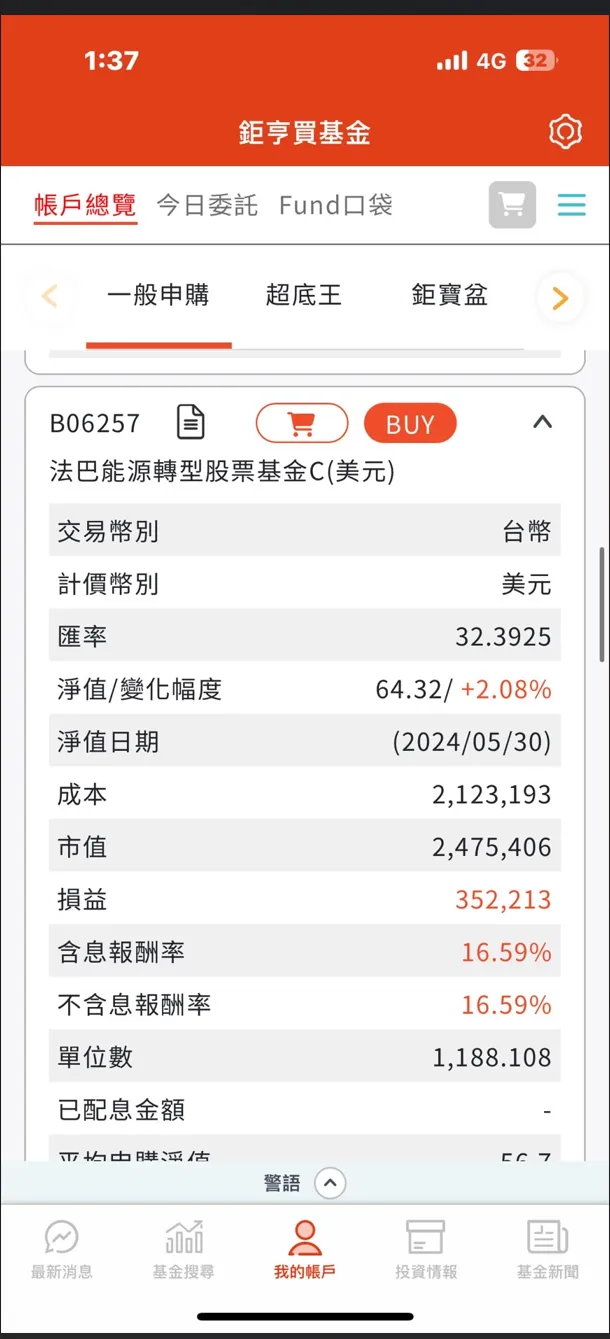

法巴能源轉型股票基金投資三個月損益正14到16%

摩根美國科技基金對比瀚亞美國高科技基金

鉅亨網修改投資總覽的台幣成本算法,跟幣別資產明細對不起來