聯準會11月FOMC會議再度升息3碼至3.75~4%,一如市場預期。

幾個重點:

1. 第一次在聲明稿中透露未來會考量緊縮政策對於經濟活動、通膨滯後性、金融市場的影響。

2. 鮑爾第一次在記者會中透露最快於12月討論放緩升息,聽起來是好消息,但美股大跌,美元、美債殖利率回升,顯然市場並不買單,認為升息的終點,以及高利率維持時間,才是重點。

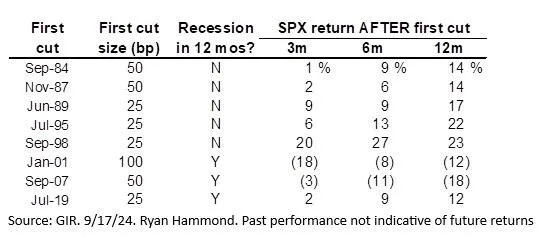

根據最新通膨數據來看,升息終點可能是明年3月升息至5~5.25%的機率,已經從39.4%上升到44.1%。

3. 聯準會打通膨的鷹派態度不變,即使引起衰退也在所不惜,顯然聯準會仍緊盯著核心PCE(核心個人支出物價指數;核心消費者物價指數Core CPI減去租金),緊縮貨幣政策的關鍵轉折仍需靜待核心 PCE 下滑。

個人觀點:

1. 市場的態度很明顯,在Fed聲明暗示存在政策轉向的可能性後,美股上漲,但隨後鮑爾重申對通膨的強硬態度後,美股就大跌。顯然股市要找到上漲的動能,要等聯準會鷹派態度轉變,才有機會。

11/2(三)美股四大指數表現:

美股道瓊指數下跌 505.44 點,或 - 1.55%,收 32,147.76 點。

標普 500 指數下跌 96.41 點,或 - 2.50%,收 3,759.69 點。

那斯達克綜合指數下跌 366.05 點,或 - 3.36%,收 10,524.80 點。

費城半導體指數下跌 74.28 點,或 - 3.09%,收 2,328.47 點。

2. 鮑爾再度表態:即使美國經濟出現衰退,Fed也有工具可以重新支持經濟,也就是說,為了達到壓制通膨的目標,Fed允許美國經濟進入衰退。

既然當前Fed的政策態度是不惜引起經濟衰退,也要壓制通膨,接下來市場關注的焦點會轉為緊盯經濟衰退的影響有多少,這在目前的財報及就業數據都還看不出來,因為這兩個數據都是落後指標,尤其聯準會緊盯著的每人職缺數量,基本上落後兩個月。

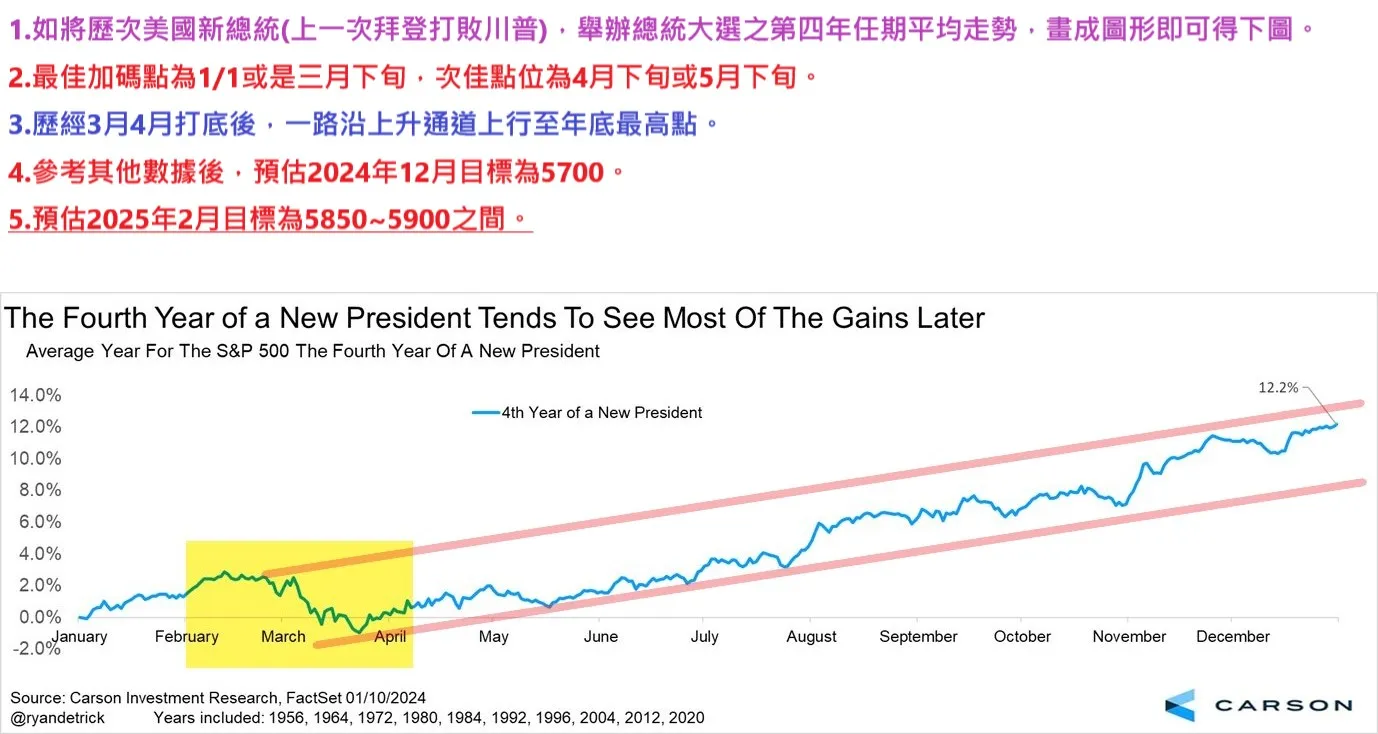

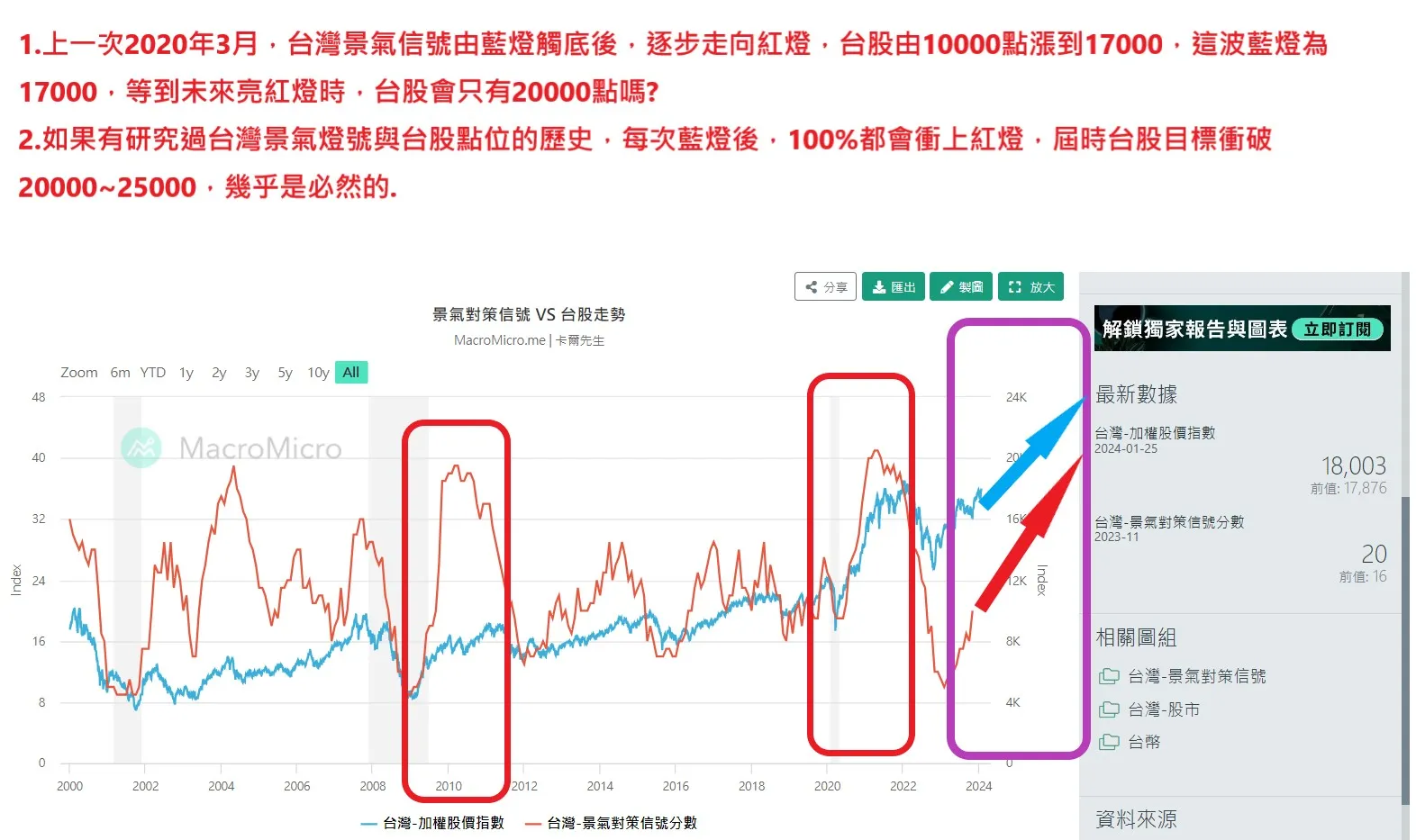

3. 經濟衰退的數據,最快將於今年Q4的數據現蹤,而這數據在明年Q1才看得到,因此明年Q1會是股市的底部(也有可能搶先在今年Q4尾端就落底),也會是通膨高點及聯準會這波升息循環的終點。

基金的選擇,個人還是偏好美股基金及科技基金,以及對應的ETF,市場落底後這兩種基金將會是帶領所有基金起漲的火車頭。

美國基金

https://fundhot.com/fund/category/%E7%BE%8E%E5%9C%8B/FH100G6

科技基金

https://fundhot.com/fund/category/%E7%A7%91%E6%8A%80/FH100T7

美國大型ETF基金

https://fundhot.com/fund/category/%E7%BE%8E%E5%9C%8B%E5%A4%A7%E5%9E%8B/ETF100G6

美國高股利ETF基金

https://fundhot.com/fund/category/%E7%BE%8E%E5%9C%8B%E9%AB%98%E8%82%A1%E5%88%A9/ETF100G20

美國科技ETF基金

https://fundhot.com/fund/category/%E7%BE%8E%E5%9C%8B%E7%A7%91%E6%8A%80/ETF100T12