想長期持有,又想拿到現金流、怕獲利吐回去的人:用財會概念管理並長期持有基金

14.4K

想長期持有,又想拿到現金流、怕獲利吐回去的人:用財會概念管理並長期持有基金

14.4K

本用戶沒有設定簽名檔

iam6723

註冊會員

樓主

2019-09-24 21:48

適用對象:

(1) 可以堅持定期定額、想長期持有並對100%以上獲利渴望的人;

(2) 不缺現金流、但沒拿到現金又怕獲利吐回去給市場的人;

(3) 每次都後悔自己賣太早的人;

(4) 文章很長可以看完文章又願意花心思理解會計概念的人

不適合的人:

(1) 需要實際上的固定獲利、

(2) 有短期約1到3年以上現金需求的人

(3) 喜歡看基金對帳單的人

(4) 不會用excel截取網路基金價格的人

(5) 不想懂會計概念的人

(6) 很懂買進買出時間點的人

(7) 本來就買了就不看績效的強者

目的:這方法是讓投資人加強長期持有基金的信心,並朝向5年100%或15年700%的投報績效邁進,讓自己可以看的到又吃的到。

適用投資標的:各種長線向上的資產,如全球股票、台灣股票、全球科技類股、台灣科技類股

目前個人判斷不適用投資標的:單一國家(台美除外)、單一產業(科技除外)、消費以及非必須消費目前不確定適不適用、債券類

發表文章起因:看到網站上許多定期定額方法、該何時獲利了結、該何時加碼、還有自製現金流,小弟不才想提出我的做法

本人購買基金經驗:9年

與其他人方法不同之處:不獲利了結並長期持有、用財會概念管理記帳堅強自我信心並長期持有

條件需求:需有基礎財會觀念、記帳需確實、必須要做資產配置、還要有梁靜茹給的勇氣

佐證資料:無,我個人習慣每年把自己的用會計記帳的方式將報酬率歸0,也就是說去年底的總資產淨值就是今年的投資總成本,今年底的總資產淨值,就是明年的投資總成本,因為我深信過去績效不代表未來績效,包括市場跟我自己。

為何想到此方法:以前定期定額長期投資聯博全高收,在忘記幾年幾月,發生一件事情,那個月配息剛好超過3000元,然後下個月初,就定期定額扣款3024元,當下,我就發現我好像是個智障…幹嘛配息又扣回去…買配息基金是為了現金流…這樣扣哪裡來的現金流…

方法說明:為方便大家理解,我使用一般定期定額獲利了結法、強友提供的股票基金自製配息法、跟我的自我催眠長期持有法做比較說明:

一般定期定額獲利了結

資產買入方式:定期定額買入

獲利方式:依停利點賣出全部或一半以獲利,不停止定期定額

缺點:獲利偏低、持有時間短、停利點不好抓、容易患得患失

股票基金自製配息法

資產買入方式:抓買點一次買入大額,後續再以跌幅加碼買進單位

獲利方式:依漲幅,每漲1.5%就賣出1.5%,藉以獲得類似固定收益

缺點:需大筆本金、買入時點要求較嚴苛、操作需技術性、需另外趁時點買進填補缺失的單位數

自我催眠長期持有法

資產買入方式:定期定額買入

獲利方式:不實際賣出,以會計記帳方式,取得帳面獲利

缺點:感覺像自己騙自己

實際操作:

一般定期定額獲利了結

資產買入方式:每月扣3000元

獲利方式:實際例子網路有許多,請參照

股票基金自製配息法

資產買入方式:趁買點一次進帳100萬,後續若有景氣下滑再伺機買入

獲利方式:依漲幅,每漲1.5%就賣出1.5%,每次獲利15000元,若有跌幅,再買進,買進目標持續將淨值維持在100萬,白話文就是買賣目標就是把淨值維持在100萬。感謝強友的方法分享。

自我催眠長期持有法

資產買入方式:每月扣3000元

獲利方式:獲利點不設百分比而依照每月扣款金額,若達每月扣款金額,不賣出,以帳面增加投資成本3000元,並且獲利3000元,如此記帳,你的現金流不會增減,並且本月暫停扣定期定額一次;但當你單月獲利遠超過單月投入再思考是否要真的賣出。

自我催眠定期定額長期持有法實作詳細解說:

若正報酬

目前累積投資20000元,基金現值24000元,實得獲利0元,目前報酬率為(24000-20000)/20000=20%

則本月記帳帳面增加投資成本3000元,並且獲利3000元,並且本月暫停扣定期定額一次

則累計投資調整為23000元,目前基金現值24000元,實得獲利3000元,目前報酬率為(24000-23000)/23000=4.3%

也就是說你把本月定期定額扣款的錢直接當成獲利。

若負報酬

目前投資20000元,基金現值19000元,實得獲利0元,目前報酬率為(19000-20000)/20000=-5%

正常定期定額月扣3000,

則累計投資調整為23000元,目前基金現值22000元,實得獲利0元,目前報酬率為(22000-23000)/23000=-4.3%

若超額正報酬

目前累積投資20000元,基金現值30000元,實得獲利0元,目前報酬率為(30000-20000)/20000=50%

則本月記帳帳面增加投資成本9000元,並且獲利9000元,並且後面3個月暫停扣定期定額

則累計投資調整為29000元,目前基金現值30000元,實得獲利9000元,目前報酬率為(30000-29000)/29000=3.4%

也就是說你把本月原本定期定額扣款的錢直接當成獲利

若是賺翻的正報酬

目前累積投資20000元,基金現值100000元,實得獲利0元,目前報酬率為(100000-20000)/20000=400%

你不賣掉是嫌錢太多還是嫌賺太少…………

自我催眠長期持有法理論基礎

1. 因為記帳方式的不同,所以不能參照基金對帳單

2. 感覺很像自己在騙自己,實則不然,因為會計借貸平衡,所以記帳的方式沒有錯誤,若不知道借貸方怎看,你可以看你的存摺,領出款那欄就

是借方,撥入款那欄就是貸方

增加成本:借方

增加獲利(減少成本):貸方

只要借貸平衡,如此記帳方式就沒有問題。

3. 此方法會強迫你持續在資產相對較低點買進,資產相對偏高時停扣,而且不用抓買點,並且持續讓你的資金在參與市場成長

4. 你會覺得你有獲利,只是把那個月的獲利又拿去定期定額買入基金,當然實際操作上你只有停扣那個月的定期定額。

5. 這方法只是讓你有信心長期持有,不是魔法,所以很無聊的把帳面成本增加200萬,然後獲利200萬是沒意義的。

6. 這方法是反向利用人比較可以接受不斷攤平,而賺10%就拿不住的心態。

7. 如果懷疑,實作可以幫助你,先試一隻定期定額以5到10年為標準,用我建議的方式記帳,你會很容易長期持有。

8. 按照我建議的方法做,你最後會發現,你的調整後投資成本會與基金淨值一致,所以長線還是要向上,不是所有基金適用。

後記:很多人說ETF績效會打敗主動基金,旦說實在我覺得是很多買主動型基金的投資人,持有時間不夠長…除非你買到元大多多基金這一類的基金,沒有冒犯的意思,若有得罪請多見諒。

小小想法,歡迎各種多元討論

補上實際操作簡略圖

我的五大投資金律,開槓桿也能應付:

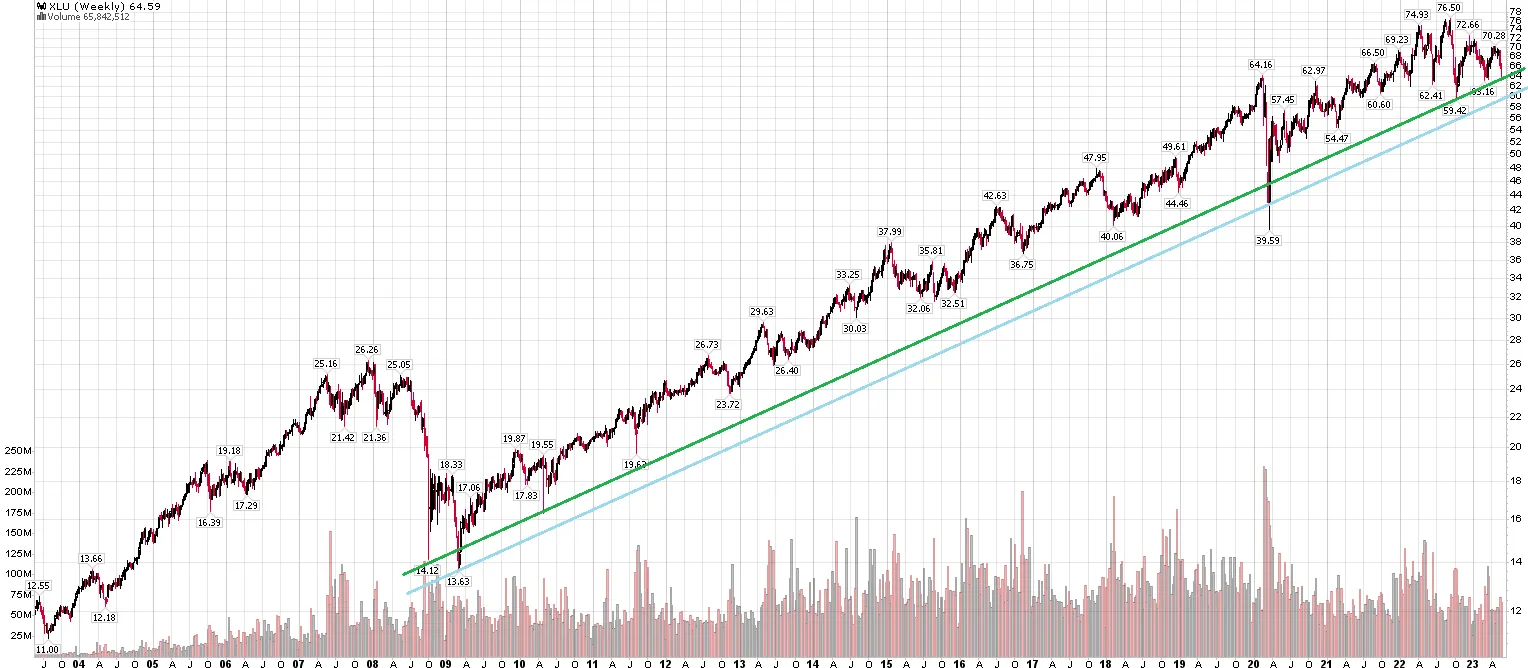

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

名人堂

2樓

2019-09-25 14:46

本用戶沒有設定簽名檔

ka803.hsu

天使人

3樓

2019-09-25 15:08

應該算是定值投資法,比如每月一萬,下個月淨值九千,扣款就扣一萬一;若淨值一萬二,那下次扣款就是扣八千;三年補到淨值三十六萬的意思

總經太難懂,但可不可能 "看著線圖走勢,心中有感,再理性決策"?你賺的一塊錢不是你的一塊錢,你存下的一塊錢才是;但存下來的那一塊錢要以何種形式存在?

我是布魯斯

名人堂

4樓

2019-09-25 15:20

本用戶沒有設定簽名檔

iamsuperman

天使人

5樓

2019-09-25 15:30

請教一下樓主,你列出的情況,沒有超級負報酬

若是遇到-10%或-20%以上的狀況,還是定期定額嗎? 或是加嗎?

感謝~

本用戶沒有設定簽名檔

cwliu531

註冊會員

6樓

2019-09-25 15:42

如果都把所有的標的當成全部都是長期向上的商品,

我在想.....那麼現在身邊有多少錢,扣掉需要用的,剩下的錢全部都丟進去..這樣來看不是比較簡單嗎?

而且,商品既然全部都是向上,那麼現在所投入的以後一定會獲利啊...只是多少不同而已

也不用自己騙自己了

要騙自己的,要催眠的,應該是 這些投資,以後一定會漲的....現在會跌、負報酬都是幻覺,騙不倒我的

定期定額或是不定額投資法唯一的敗筆有兩個..

一個是...在負很多的時候,自己忍不住了...不繼續扣下去

另一個則是...投資的商品選錯了,別人的真的一路向上,自己挑的..卻怎麼也不動....

看到的很多投資法,或多或少都是在解上述兩個問題...

就看哪一種解決方法適合自己,剩下的就是..按照紀律...該做什麼動作就做什麼動作了...

以前不知道強腦,自己找標的、找好的投資時間很傷腦筋

現在就是按照強腦的訊息,分散投資,資金自然配置..... 無形中就會成為贏家

關於投資這種事……讓子彈飛一會吧!

savana78

註冊會員

7樓

2019-09-25 15:51

感覺後面部分不是太懂,想看實際的報表

總經太難懂,但可不可能 "看著線圖走勢,心中有感,再理性決策"?你賺的一塊錢不是你的一塊錢,你存下的一塊錢才是;但存下來的那一塊錢要以何種形式存在?

我是布魯斯

名人堂

9樓

2019-09-25 17:49

"ka803.hsu"這個是定期不定額

應該算是定值投資法,比如每月一萬,下個月淨值九千,扣款就扣一萬一;若淨值一萬二,那下次扣款就是扣八千;三年補到淨值三十六萬的意思

這篇 ... 我真的不行!選擇放棄。

如果是ka大說的定期定值 (相較於定期定額或不定額只能降低成本、沒說如何出場,定期定值還能叫人如何部分實現獲利、可另外再擇低進場),請參考這篇,裡面有些網文寫的可能清楚多了 ...

=> viewtopic.php?f=31&t=6950&start=10

版主一直強調會計觀念,但是:

- 若能用千分位符號,數字的表達會更加清楚;另外,篇幅真的太長,且少了表格或圖像化的輔助,好像把一個簡單的觀念複雜化了 ... 寫論文時這樣幹或許可以 (可以唬住沒耐心的人),但身為小小讀者的我,真的無法閱畢全篇。不過,定期定值本來就是記帳方面最複雜的做法了。

- 會計手法可以很神通廣大:

Ex. 原本虧損的台灣高鐵,經過會計手法的巧妙改造,隔年居然立馬由虧轉盈?

- 會計手法也其實不能改變甚麼:

Ex. 姪子店裡某品項,進貨成本100元,售價150元,教科書上的獲利率為 (150-100)/150 = 33.3%,但我老哥(跟我一樣完全沒學過商科) 以為是 (150-100)/100 = 50%。除非我老哥拿著錯誤的獲利率數字去跟其他 (引用正確獲利率算法的) 企業比較,否則,就算他的算法錯誤,店裡賣出一件該品項,就是賺50元,不是?

本用戶沒有設定簽名檔

Coppkk

註冊會員

10樓

2019-09-25 17:53

"iamsuperman"正報酬的狀態下,這樣就可以達到自製配息,又不會被扣到手續費

請教一下樓主,你列出的情況,沒有超級負報酬

若是遇到-10%或-20%以上的狀況,還是定期定額嗎? 或是加嗎?

感謝~

樓主一開始有但書了,要長線向上的標的!所以不可能出現超級負報酬!

———————-分隔線———————-

感謝樓主分享這個投資策略手法,但執行起來感覺對一個工作繁忙的投資者一件不小的壓力?(文書記帳處理與設定停扣等手續)

總經太難懂,但可不可能 "看著線圖走勢,心中有感,再理性決策"?你賺的一塊錢不是你的一塊錢,你存下的一塊錢才是;但存下來的那一塊錢要以何種形式存在?

我是布魯斯

名人堂

11樓

2019-09-25 18:07

"iam6723"簡稱:自我催眠長期持有法

...

目的:這方法是讓投資人加強長期持有基金的信心,並朝向5年100%或15年700%的投報績效邁進,讓自己可以看的到又吃的到。

=> 要看所買入的資產,其淨值/市價的增幅(斜率)如何?如何能喊出這麼明確的數字 ... 相當於年化近15%的獲利率?要高賣低買,則又要跌幅夠深,亦非吾人所能掌控。

...

為何想到此方法:以前定期定額長期投資聯博全高收,在忘記幾年幾月,發生一件事情,那個月配息剛好超過3,000元,然後下個月初,就定期定額扣款3,024元,當下,我就發現我好像是個智障…幹嘛配息又扣回去…買配息基金是為了現金流…這樣扣哪裡來的現金流…

=> 整個理財過程可以大致分為累積期與提領期,在累積期把配息再投入,有複利的效果 (尤其若在起漲點),不解哪裡白癡了?

...

本用戶沒有設定簽名檔

ka803.hsu

天使人

12樓

2019-09-25 19:52

簡單介紹定值投資法,也有自製配息效果,而且可在單位淨值低時買入更多單位數

假設每期投10000

第二期時淨值9000,扣款11000

第三期時淨值22000,扣款8000

第四期時淨值30000,則扣款10000,以此類推

假設兩年後總報酬率為10%,淨值恰好240000,則所投入本金約240000-24000=216000左右(頭暈未細算),自製配息就是24000

應該簡單明瞭吧...........

本用戶沒有設定簽名檔

Coppkk

註冊會員

14樓

2019-09-25 21:39

"iam6723"

若超額正報酬

目前累積投資20000元,基金現值30000元,實得獲利0元,目前報酬率為(30000-20000)/20000=50%

則本月記帳帳面增加投資成本9000元,並且獲利9000元,並且後面3個月暫停扣定期定額

則累計投資調整為29000元,目前基金現值30000元,實得獲利9000元,目前報酬率為(30000-29000)/29000=3.4%

也就是說你把本月原本定期定額扣款的錢直接當成獲利

這段不是很清楚,要停扣3個月但是又把這個月帳面變29000,那接下來下月如果又掉到26000,那是不是兩個月後要在續扣?

另外這也有一個問題,本如果沒有在續放到標的,那獲利空間會被壓縮,這樣要在5年內獲利100%的目標會很渺茫,加上如果長線向上,很有可能會很常遇到要停扣!

呼應其他強友,希望您能有實例當參考,這樣才比較清楚你的操作手法

本用戶沒有設定簽名檔

iam6723

註冊會員

15樓

2019-09-25 22:20

"mrchildren"真令人驚豔!大大有現在實際在操作的基金嗎?效果如何?

目前比較長期持有基金有"摩根史坦利環球機會A",因為我家庭因素,現金流對我來說還是重要的,除了有算比較大量月配息基金外,大量操作不配息基金目前沒辦法,若要講效果,這方式最大目的是改變記帳習慣讓投資人自己安心,長期持有並享受資產累積的效果,沒辦法提升實際上的績效

本用戶沒有設定簽名檔

iam6723

註冊會員

16樓

2019-09-25 22:22

"ka803.hsu"這個是定期不定額

應該算是定值投資法,比如每月一萬,下個月淨值九千,扣款就扣一萬一;若淨值一萬二,那下次扣款就是扣八千;三年補到淨值三十六萬的意思

大大,你說的比我還清楚,其實這個投資過程類似定期不定額,最大的差別是改變記帳習慣

本用戶沒有設定簽名檔

iam6723

註冊會員

17樓

2019-09-25 22:23

"我是布魯斯"我承認看了一半,完全看不懂,就看不下去了 ... 再找時間詳讀好了。

抱歉...我盡量寫清楚了....我在想想怎麼表達會比較好

本用戶沒有設定簽名檔

iam6723

註冊會員

18樓

2019-09-25 22:23

"iamsuperman"正報酬的狀態下,這樣就可以達到自製配息,又不會被扣到手續費

請教一下樓主,你列出的情況,沒有超級負報酬

若是遇到-10%或-20%以上的狀況,還是定期定額嗎? 或是加嗎?

感謝~

持續定期定額不加碼

本用戶沒有設定簽名檔

iam6723

註冊會員

19樓

2019-09-25 22:31

"cwliu531"落落長的文章....哈哈

如果都把所有的標的當成全部都是長期向上的商品,

我在想.....那麼現在身邊有多少錢,扣掉需要用的,剩下的錢全部都丟進去..這樣來看不是比較簡單嗎?

而且,商品既然全部都是向上,那麼現在所投入的以後一定會獲利啊...只是多少不同而已

也不用自己騙自己了

要騙自己的,要催眠的,應該是 這些投資,以後一定會漲的....現在會跌、負報酬都是幻覺,騙不倒我的

定期定額或是不定額投資法唯一的敗筆有兩個..

一個是...在負很多的時候,自己忍不住了...不繼續扣下去

另一個則是...投資的商品選錯了,別人的真的一路向上,自己挑的..卻怎麼也不動....

看到的很多投資法,或多或少都是在解上述兩個問題...

就看哪一種解決方法適合自己,剩下的就是..按照紀律...該做什麼動作就做什麼動作了...

以前不知道強腦,自己找標的、找好的投資時間很傷腦筋

現在就是按照強腦的訊息,分散投資,資金自然配置..... 無形中就會成為贏家

多謝交換意見,

同意您提到的投資,真的就是加強自己的心理素質,我只是換個方式用會計角度讓自己比較好長期持有

您投資的方法,我也覺得可行,多謝討論

本用戶沒有設定簽名檔

iam6723

註冊會員

20樓

2019-09-25 23:38

"savana78"看完以後,非常想看實際的財報

感覺後面部分不是太懂,想看實際的報表

以補上我簡化過的我過去的表,多謝指教

本用戶沒有設定簽名檔

iam6723

註冊會員

21樓

2019-09-25 23:39

"jack1234""iam6723"簡稱:自我催眠長期持有法

小小想法,歡迎各種多元討論

爬這棟樓確實很燒腦很催眠.......

阿北"不"懂, "不"代表iam大"不"對!

發現地球"不"是平的茄立略, 當時"不"就被認為是異教徒!..

投資這碗飯"不"好端, 想法本來就很多元, "不"是嗎?!

"不"..."不"..."不"..."不".."不".."不"..."不...有催眠到嗎?

加油, 去證明你是對的, 你就是茄哥…..

jack

多謝鼓勵

本用戶沒有設定簽名檔

iam6723

註冊會員

22樓

2019-09-25 23:51

"我是布魯斯""iam6723"簡稱:自我催眠長期持有法

...

目的:這方法是讓投資人加強長期持有基金的信心,並朝向5年100%或15年700%的投報績效邁進,讓自己可以看的到又吃的到。

=> 要看所買入的資產,其淨值/市價的增幅(斜率)如何?如何能喊出這麼明確的數字 ... 相當於年化近15%的獲利率?要高賣低買,則又要跌幅夠深,亦非吾人所能掌控。

...

為何想到此方法:以前定期定額長期投資聯博全高收,在忘記幾年幾月,發生一件事情,那個月配息剛好超過3,000元,然後下個月初,就定期定額扣款3,024元,當下,我就發現我好像是個智障…幹嘛配息又扣回去…買配息基金是為了現金流…這樣扣哪裡來的現金流…

=> 整個理財過程可以大致分為累積期與提領期,在累積期把配息再投入,有複利的效果 (尤其若在起漲點),不解哪裡白癡了?

...

抱歉,我可說得太武斷了,我數字是從幾個持有超過10年以上的績效看出來的

智障是自嘲,請別介意,您提到理財過程中的累積期與提領期,我的理解是累積期是在退休前,提領期是在退休後,當初買配息基金是因為我領不到配息就會怕,領了配息又投入又好像多此一舉,但後來又發現,為了要累積但若以配息基金再買回達成複利的效果應該沒有不配息基金的複利效果好(因為手續費以及在買入匯差的關係),我提出這方法是為了讓自己感覺有配息,實際上基金不需要進進出出的方法。

另外多謝您提醒我對於獲利說得太武斷了

本用戶沒有設定簽名檔

iam6723

註冊會員

23樓

2019-09-25 23:58

"我是布魯斯""ka803.hsu"這個是定期不定額

應該算是定值投資法,比如每月一萬,下個月淨值九千,扣款就扣一萬一;若淨值一萬二,那下次扣款就是扣八千;三年補到淨值三十六萬的意思

這篇 ... 我真的不行!選擇放棄。

如果是ka大說的定期定值 (相較於定期定額或不定額只能降低成本、沒說如何出場,定期定值還能叫人如何部分實現獲利、可另外在擇低進場),請參考這篇,裡面有些網文寫的可能清楚多了 ...

=> viewtopic.php?f=31&t=6950&start=10

版主一直強調會計觀念,但是:

- 若能用千分位符號,數字的表達會更加清楚;另外,篇幅真的太長,且少了表格或圖像化的輔助,好像把一個簡單的觀念複雜化了 ... 寫論文時這樣幹或許可以 (可以唬住沒耐心的人),但身為小小讀者的我,真的無法閱畢全篇。不過,定期定值本來就是記帳方面最複雜的做法了。

- 會計手法可以很神通廣大:

Ex. 原本虧損的台灣高鐵,經過會計手法的巧妙改造,隔年居然立馬由虧轉盈?

- 會計手法也其實不能改變甚麼:

Ex. 姪子店裡某品項,進貨成本100元,售價150元,教科書上的獲利率為 (150-100)/150 = 33.3%,但我老哥(跟我依樣完全沒學過商科) 以為是 (150-100)/100 = 50%。除非我老哥拿著錯誤的獲利率數字去跟其他 (引用正確獲利率算法的) 企業比較,否則,就算他的算法錯誤,店裡賣出一件該品項,就是賺50元,不是?

您說到重點了,會計確實不能改變事實,所以我這方法不是為了改變事實,而是為了加強投資人持有基金的信心

另外多謝指教

總經太難懂,但可不可能 "看著線圖走勢,心中有感,再理性決策"?你賺的一塊錢不是你的一塊錢,你存下的一塊錢才是;但存下來的那一塊錢要以何種形式存在?

我是布魯斯

名人堂

24樓

2019-09-26 07:21

"iam6723" ... 當初買配息基金是因為我領不到配息就會怕,領了配息又投入又好像多此一舉,但後來又發現,為了要累積但若以配息基金再買回達成複利的效果應該沒有不配息基金的複利效果好(因為手續費以及在買入匯差的關係) ...

再買入之手續費在平台交易可減輕很多,至於匯損,一開始扣原幣即可完全排除。

一股不賣,奇蹟自來

複利核爆,等就對了

aiwa716

天使人

25樓

2019-09-26 08:41

"我是布魯斯"我承認看了一半,完全看不懂,就看不下去了 ... 再找時間詳讀好了。

+1

開學後每天幫小孩做早餐

好像變得有點閱讀困難…字太多………@@

本用戶沒有設定簽名檔

iam6723

註冊會員

26樓

2019-09-26 08:49

"我是布魯斯""iam6723" ... 當初買配息基金是因為我領不到配息就會怕,領了配息又投入又好像多此一舉,但後來又發現,為了要累積但若以配息基金再買回達成複利的效果應該沒有不配息基金的複利效果好(因為手續費以及在買入匯差的關係) ...

再買入之手續費在平台交易可減輕很多,至於匯損,一開始扣原幣即可完全排除。

多謝回復,買原幣就要抓買進外幣的時機,這對我來說有心理障礙...因為我曾經自以為時機點到了買進外幣結果賠了~現在還在套....雖然金額不大....但實在套太久...套到有點怕....就是美金....32元買進的...

一股不賣,奇蹟自來

複利核爆,等就對了

aiwa716

天使人

27樓

2019-09-26 08:56

基金的淨值是一直在變動的,有時候盈虧是一瞬間…

您的記帳日周期是...每天嗎?

本用戶沒有設定簽名檔

iam6723

註冊會員

28樓

2019-09-26 09:01

"aiwa716"很好奇……

基金的淨值是一直在變動的,有時候盈虧是一瞬間…

您的記帳日周期是...每天嗎?

我是定大約每月12日扣款前一個星期,因為定期定額暫停要在扣款日前兩天設定,所以我大概抓扣款前一星期

本用戶沒有設定簽名檔

iam6723

註冊會員

29樓

2019-09-26 09:07

"ka803.hsu"仔細看又不是定值投資法,真的像布大說的我也放棄了,今天有點頭暈

簡單介紹定值投資法,也有自製配息效果,而且可在單位淨值低時買入更多單位數

假設每期投10000

第二期時淨值9000,扣款11000

第三期時淨值22000,扣款8000

第四期時淨值30000,則扣款10000,以此類推

假設兩年後總報酬率為10%,淨值恰好240000,則所投入本金約240000-24000=216000左右(頭暈未細算),自製配息就是24000

應該簡單明瞭吧...........

是的,就是這麼簡單...你的說明比我清楚很多,差別只是我用會計角度切入,果然我的表達方式很有問題QQ~

一股不賣,奇蹟自來

複利核爆,等就對了

aiwa716

天使人

30樓

2019-09-26 09:08

加入這裡,我最大的障礙就是……無法乖乖定期定額…

FBI訊號下來就看情況買一點,訊號上來,就看情況賣一點

菜籃族沒有雄心壯志賺大錢……哈哈……

加油、加油^^

本用戶沒有設定簽名檔

a0958029241

新註冊會員

31樓

2019-09-26 10:06

我正好買到元大多多這一類的基金.....我在2004年定期定額買元大卓越基金.當時還是嫌棄多多名字普通才買卓越.2008年看到負報酬30幾%而已.有比我爸爸買的日本店頭市場基金負50幾%還好了!我爸爸當時就認賠出場了.但是我想等淨值回升.沒想到一等等了10年.沒有回到海嘯前我見過的高點.去年我爸跟理專一直打給我叫我贖回我才處理了.不然我還傻傻的等.只能安慰自己沒賠錢有比定存好....

總經太難懂,但可不可能 "看著線圖走勢,心中有感,再理性決策"?你賺的一塊錢不是你的一塊錢,你存下的一塊錢才是;但存下來的那一塊錢要以何種形式存在?

我是布魯斯

名人堂

32樓

2019-09-26 10:40

"iam6723""我是布魯斯""iam6723" ... 當初買配息基金是因為我領不到配息就會怕,領了配息又投入又好像多此一舉,但後來又發現,為了要累積但若以配息基金再買回達成複利的效果應該沒有不配息基金的複利效果好(因為手續費以及在買入匯差的關係) ...

再買入之手續費在平台交易可減輕很多,至於匯損,一開始扣原幣即可完全排除。

多謝回復,買原幣就要抓買進外幣的時機,這對我來說有心理障礙...因為我曾經自以為時機點到了買進外幣結果賠了~現在還在套....雖然金額不大....但實在套太久...套到有點怕....就是美金....32元買進的...

匯率不容易抓得準?其實沒有一樣未定的東西抓得準,除了如太陽從東邊出來這麼確定的事之外。

我已退休,算是處於提領期 (但理論上,若孳息超過所需,還是可以有點小錢再投入),原始斐幣購入成本 2.29x,但部位大到大概我再怎麼趁斐幣便宜時買進,頂多就降 0.01 罷了。所以,若不看斐幣 2016Q1 前的黑歷史,2016Q1 後至今,抓個中間值 2.20 當實際成交匯率目標,應該算是積極、且可達成的。

設定如此目標後,我今年兩波 (農曆年前與7月中旬) 換匯運氣都還不錯,分別為 2.2182、2.2036,都有達到 2.20 的目標,但也是要盡量分開換匯、且尋求匯率友善的銀行 (所以目前外幣重心轉到台新 Richart),再稍微注意一下走勢,就能兌在還不太差的匯率。

利率看長不看短,以月K線推測走勢,頂多再佐以周K線當成實際交易的時機點,大概就夠了。不過,斐幣比起其他外幣更難掌握,沒人說得準到底下一次可以換到 2.20,自己手邊的台幣戰備糧夠不夠過日子,就很重要了。

本用戶沒有設定簽名檔

jazchen

註冊會員

34樓

2019-09-26 13:56

「停利不停損」

個人認為

定期(不)定額的投資方法,真正實現獲利的方式是停利

設定報酬率到了就做贖回動作來實現獲利,贖回比例則是看人怎麼去規劃

但是不停扣,而是保持繼續扣款

這個作法,在景氣(或投資標的)會循環的前提下

就會有一定比例的扣款 買到相對低點 賣在相對高點 的情況發生

但是,停利不停損中停利點的設定和贖回比例,其實沒有標準答案

原PO的這套管理方法,是以定期定額的扣款金額當成停利點的判斷依據

並透過會計帳務的技巧,實現停利贖回的動作,同時也遵循「停利贖回,但是不停止扣款」

然而在實務上,因為沒有實際贖回和繼續買入的動作

所以省去了贖回和再申購的相關費用,例如:贖回手續費、帳管費、申購手續費

情境:

每月16號扣款3000元

某月12號該憑證獲利達到3000元,贖回3000,當月16號繼續扣款3000

實務上,停扣一次

帳務上,將投資報酬認列為投資成本,形同獲利了結並繼續扣款

如果規劃是長期扣款,也採用停利不停損方法

個人認為這套管理技巧其實是實用的

本用戶沒有設定簽名檔

coolvls

天使人

35樓

2019-09-26 14:01

1萬的會,10個人跟,假設中籤利息1000,會頭拿81,000,活會其他人每人拿9000出來。

第二期中籤利息1,000,中籤人拿82,000(9,000*8+10,000死會)

第三期中籤利息1,000,中籤人拿83,000(9,000*7+20,000死會)

.................................................................................

同理,樓主其實就是最後一位活會的擁有者,但差別在於已確定投資最後所拿到的全部本金,而中間所繳的投資成本不確定而已,所以報酬率的計算一定要有一定結束時間,每期所繳金額也要記錄,如此才可計算出來。

本用戶沒有設定簽名檔

iam6723

註冊會員

36樓

2019-09-26 16:08

"a0958029241"

我正好買到元大多多這一類的基金.....我在2004年定期定額買元大卓越基金.當時還是嫌棄多多名字普通才買卓越.2008年看到負報酬30幾%而已.有比我爸爸買的日本店頭市場基金負50幾%還好了!我爸爸當時就認賠出場了.但是我想等淨值回升.沒想到一等等了10年.沒有回到海嘯前我見過的高點.去年我爸跟理專一直打給我叫我贖回我才處理了.不然我還傻傻的等.只能安慰自己沒賠錢有比定存好....

大大您太猛,請受我一拜,您還可持有那麼久,太佩服

本用戶沒有設定簽名檔

iam6723

註冊會員

37樓

2019-09-26 18:37

"jazchen"看完本文後,其實可以用一句話簡單形容,也是小弟自己最後幫自己定調的投資法則

「停利不停損」

個人認為

定期(不)定額的投資方法,真正實現獲利的方式是停利

設定報酬率到了就做贖回動作來實現獲利,贖回比例則是看人怎麼去規劃

但是不停扣,而是保持繼續扣款

這個作法,在景氣(或投資標的)會循環的前提下

就會有一定比例的扣款 買到相對低點 賣在相對高點 的情況發生

但是,停利不停損中停利點的設定和贖回比例,其實沒有標準答案

原PO的這套管理方法,是以定期定額的扣款金額當成停利點的判斷依據

並透過會計帳務的技巧,實現停利贖回的動作,同時也遵循「停利贖回,但是不停止扣款」

然而在實務上,因為沒有實際贖回和繼續買入的動作

所以省去了贖回和再申購的相關費用,例如:贖回手續費、帳管費、申購手續費

情境:

每月16號扣款3000元

某月12號該憑證獲利達到3000元,贖回3000,當月16號繼續扣款3000

實務上,停扣一次

帳務上,將投資報酬認列為投資成本,形同獲利了結並繼續扣款

如果規劃是長期扣款,也採用停利不停損方法

個人認為這套管理技巧其實是實用的

多謝支持,沒想到我表達那麼糟還有人看得懂,

尤其...人心是很容易因為套牢而拿著資產...因為好不容易獲利而輕易賣出,買點賣點非常難拿捏,我是用合理記帳方式反面運用這種人心,

我對我自己的觀察,當我買的基金先跌10%再漲10%的的時候,我非常容易在此時心動賣出,而就損失後面市場的漲幅,反而套牢的時候會因為賠錢而想繼續買進攤平,因為買的時候過於樂觀,虧的時候過於在意,而忽略了整體市場其實是長期向上的

尤其在基金淨值波段不斷往上的時候,很多人都說要趁早獲利了解,可是用這方法可不需要看基金淨值走勢圖就可判斷以輕易找出停扣時機

本用戶沒有設定簽名檔

warpos1017

註冊會員

38樓

2019-09-26 20:04

"iam6723""jazchen"看完本文後,其實可以用一句話簡單形容,也是小弟自己最後幫自己定調的投資法則

「停利不停損」

個人認為

定期(不)定額的投資方法,真正實現獲利的方式是停利

設定報酬率到了就做贖回動作來實現獲利,贖回比例則是看人怎麼去規劃

但是不停扣,而是保持繼續扣款

這個作法,在景氣(或投資標的)會循環的前提下

就會有一定比例的扣款 買到相對低點 賣在相對高點 的情況發生

但是,停利不停損中停利點的設定和贖回比例,其實沒有標準答案

原PO的這套管理方法,是以定期定額的扣款金額當成停利點的判斷依據

並透過會計帳務的技巧,實現停利贖回的動作,同時也遵循「停利贖回,但是不停止扣款」

然而在實務上,因為沒有實際贖回和繼續買入的動作

所以省去了贖回和再申購的相關費用,例如:贖回手續費、帳管費、申購手續費

情境:

每月16號扣款3000元

某月12號該憑證獲利達到3000元,贖回3000,當月16號繼續扣款3000

實務上,停扣一次

帳務上,將投資報酬認列為投資成本,形同獲利了結並繼續扣款

如果規劃是長期扣款,也採用停利不停損方法

個人認為這套管理技巧其實是實用的

多謝支持,沒想到我表達那麼糟還有人看得懂,

尤其...人心是很容易因為套牢而拿著資產...因為好不容易獲利而輕易賣出,買點賣點非常難拿捏,我是用合理記帳方式反面運用這種人心,

我對我自己的觀察,當我買的基金先跌10%再漲10%的的時候,我非常容易在此時心動賣出,而就損失後面市場的漲幅,反而套牢的時候會因為賠錢而想繼續買進攤平,因為買的時候過於樂觀,虧的時候過於在意,而忽略了整體市場其實是長期向上的

尤其在基金淨值波段不斷往上的時候,很多人都說要趁早獲利了解,可是用這方法可不需要看基金淨值走勢圖就可判斷以輕易找出停扣時機

會計是門有趣的學科 --

實際上賣出交易, 可以說是從 “基金的單位數” 這個科目, 轉移到 "現金" 這個科目;

如今版主的作法是自己創造了一個虛擬的科目, 代表帳面的獲利 (或者反過來說, 成本的減少)

反正都要天長地久的扣下去, 就算獲利買回, 當月還是要依定期定額的扣款, 所以也不一定要買回; 版主就是用一個虛擬的方式, 替換這個交易過程;

(上面的 Jazchen 大, 情境寫得很清楚)

會計並不會理會, 某個資產的獲利與風險性, 我們要落袋為安(實際上賣出), 是因為要鎖住當下的獲利, 規避一部分的風險; 這又是老生常談了

找到適合自己的方式, 達成投資的目標, 祝福版主了...

本用戶沒有設定簽名檔

jazchen

註冊會員

39樓

2019-09-27 00:53

"iam6723"

多謝支持,沒想到我表達那麼糟還有人看得懂,

尤其...人心是很容易因為套牢而拿著資產...因為好不容易獲利而輕易賣出,買點賣點非常難拿捏,我是用合理記帳方式反面運用這種人心,

我對我自己的觀察,當我買的基金先跌10%再漲10%的的時候,我非常容易在此時心動賣出,而就損失後面市場的漲幅,反而套牢的時候會因為賠錢而想繼續買進攤平,因為買的時候過於樂觀,虧的時候過於在意,而忽略了整體市場其實是長期向上的

尤其在基金淨值波段不斷往上的時候,很多人都說要趁早獲利了解,可是用這方法可不需要看基金淨值走勢圖就可判斷以輕易找出停扣時機

您自己也說,這是自我催眠的長期持有法

所以,這套方法只是說服你自己 想辦法長期持有

就我所知,除了貨幣基金外,應該沒有其他投資標的的淨值會永遠的長期向上

所以當標的在循環中走到向下趨勢時,你的獲利就會一直吐回去

所以你的課題就會回到,什麼樣的情況(條件下)下 實現獲利

因為在實現獲利(真正的贖回動作)之前,所有的獲利都只是帳面上的

那麼,就回到老問題啦~

什麼時候(多少累積獲利)停利?

停利時,要贖回多少比例? (也許可以贖回設定的 累積獲利,也就會類似 自製配息)

我可以理解您在原po文中的提到的400%只是個舉例

但是在實際上,定期定額要達成 100% 的報酬率,機率其實非常非常低

一個我自己的例子

我曾經定期定額扣款 摩根東歐(歐元),沒有停扣過

扣款匯率最高 48.x,循環中的向上和向下都經歷過

但是 09年後的歐元匯率,在沒有多餘資金可以增加扣款金額或次數的情況下,繼續扣款 攤的很辛苦

最後因為突如其來的資金需求,只能贖回。

贖回金額 - 投資金額 - 手續費 = -76

是的 很不幸的沒打平,賠了76元新台幣

只能這樣說服自己:借錢給朋友而且朋友最後在我急需用錢的時候有還錢,而76塊是我當初匯款給他的手續費

在這個投資過程中,如果我有停利贖回呢?

我覺得最終結果是正整數的機率其實蠻高的

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

強勢雲

月

週

日

你可能會喜歡

新手小白投資前都應建立的觀念:『長期投資思維』(一)

2024-08-07 Drg發表

資產配置

強腦》不怕所有股災長期一路向上的這支基金,又到了進場價位

2023-05-29 強大發表

天使

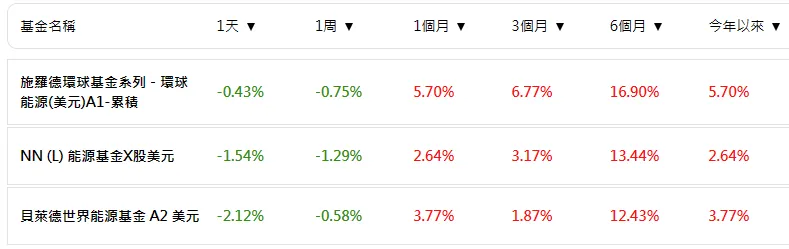

能源基金適合長期持有嗎?

2023-01-31 tndd896發表

股票基金

(個人建議)為何堅持長期投資美股?因67年來美元貶值91%,但SP500上漲9900%。現金貶值趨勢從沒變過!

2022-08-09 chicky發表

天使

(多空反轉四)20220711SP500內部人也默默買股票,並非只有科技股,前五次皆長期買點,這次難道會不一樣嗎?

2022-07-23 chicky發表

天使

請問:現在換日幣好嗎?有日本基金可以長期持有嗎?

2022-06-22 Rugby發表

股票基金

上海封城、烏俄持久戰、中國控管、中美競爭等議題猜想

2022-06-05 往事如風發表

總經觀點