據報導,巴菲特最近現金水位創高,彭博資訊引述Smead資本管理公司投資長Bill Smead的看法報導,巴菲特囤積現金,可見他看空股市。

請問各位大大,不知對此有何看法?謝謝

joytt

據報導,巴菲特最近現金水位創高,彭博資訊引述Smead資本管理公司投資長Bill Smead的看法報導,巴菲特囤積現金,可見他看空股市。

請問各位大大,不知對此有何看法?謝謝

逢低買!分批買!持續買!

kshs1227

「現金創高」跟「現金比例創高」是不一樣的概念

小弟好奇想找巴老的現金比例,找到MoneyDJ在1月發的文章:波克夏現金水位歷史高 專家:不代表看壞股市

當時巴老雖然坐擁1500億現金,但卻只占資產15.7%...

雖然現在巴老的現金又變得更多了,但搞不好現金比例還是維持在15%左右也說不一定😂

yourdontang

【美股新聞】波克夏創下1890億美元現金儲備新紀錄,巴菲特繼續減持股票!

⋯⋯

波克夏海瑟威Berkshire Hathaway (BRKB)的現金儲備在2024年第一季度達到新高的1890億美元。

⋯⋯

導致其股票組合價值從3540億美元下降至3360億美元。

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

@kshs1227 @yourdontang 引用的兩篇新聞,雖然都是今年第一季的新聞,但數字卻有明顯落差。

【美股新聞】波克夏創下1890億美元現金儲備新紀錄,巴菲特繼續減持股票!

1500億現金佔資產15.7%,代表資產規模約9500億。那現金增加到1890億元,比重應該是增加到20%。這個增減幅度也比較合理,以巴菲特這麼大的資產,不太可能現金比重會在一季內從15%瞬間增加到36%。

這一段或許比較能推估巴菲特長期現金的水位,我認為長期就是在15%到20%之間遊走。

根據Hulbert Ratings彙整的數據,波克夏手中現金佔整體資產的比例約為15.7%,相較於2021年以來的平均值15.5%並未明顯偏高。因此,波克夏手頭現金變多,或許只代表公司的規模持續擴大。

十成的獲利,九成的等待。

「無論是襪子還是股票,喜歡在減價時買優質的商品。」巴菲特語錄。

朱億文

減持蘋果,AI,和比亞迪。

蘋果減持老巴說是稅務關系,年底拜登政府好像要提出稅改,企業稅率由21%調升至28%,這個通過的話,股市大概......還有蘋果最近銷售不佳,不知和這些有沒有關系。

老巴說他們不預測未來,只把股票當公司看,蘋果還是目前最大持股,老巴也說之後會回購,小的想是價格合適的時候吧。

比亞迪減持則說是投資會以美國企業為主,AI......這個如果和去年老巴說的一起看。。。😂 老巴去年說他對AI一無所知,今年說看好AI在社交和便利性的福利,但未來會不會成為另一個核武,陪同的格雷格說是安全性還有待觀察。

這個老巴好像說過,不投資不熟悉的股票,以前蘋果他就梗了蠻久。

波克夏股東會上還說,之後在北美有一項投資,那不就要有現金?

不過小的覺得,媒體也不全然亂猜,開場媒體問波克夏為何第一季財報增持現金,巴菲特講他覺得合理且可預測(?),還說第二季度末,波克夏現金部位會增持到2000億美元,老巴說他們很願意花錢,前提是投資和企業可以做風險很小但可以為我們賺很多錢的事(?),相較於股市可用資金和世界各地衝突,持有大量現金相當有吸引力。

。。。這些話看了半天,是某些企業有風險嗎?的確在賣股變現就是了,波克夏又沒辦法一次賣完。

總之,人家錢多,算的是企業獲利,光是股利就賺翻了,又不怕崩盤,小的們只能做好風險管理,維持紀律吧。💰

jack1031

一、媒體上的現金2000億確實很吸睛很聳動,細查BERKSHIRE HATHAWAY INC. 的 2024Q1季報,這現金包含現金、約當現金、一年期以下國庫券 ( U.S. Treasury bill ) 等 ,這幾項 小計約 1995億美金,約為總資產的18%;若觀察2023年年報現金部位約佔總資產 17.4%。 金額很聳動,比例也還好吧,這應該是公司的資產配置。

二、波克夏公司追求價值型投資,尋找符合巴菲特指標的時候再出手,美國升息後短天期的 U.S. Treasury bill從2023年起約在年息4.5~5.3%遊蕩,光一年的短天期國庫券利息收入,就已是一般人幾輩子的收入,或許也是資金停泊的好去處。

資料來源:BERKSHIRE HATHAWAY INC. 公司網站財報資料

https://www.berkshirehathaway.com/reports.html

約當現金cash equivalents:是指短期且具高度流動性之短期投資,因其變現容易且交易成本低,因此可視為現金。約當現金具有隨時可轉換為定額現金、即將到期、利息變動對其價值影響少等特性。 通常投資日起三個月到期或清償之國庫券、商業本票、貨幣市場基金、可轉讓定期存單、商業本票及銀行承兌匯票等皆可列為約當現金。

Kkk1

引用 #6樓 alanis

https://www.youtube.com/watch?v=xkgZ1krUCGk

樓主有興趣 可以聽聽看其他人的看法 ~

多謝資料,找了下相關之

如果想學巴菲特的投資,先想想這 3件事吧:

巴菲特第一筆投資資金來自他的親友們,大約 10萬美金

如果募集的資金規模太小,完全不可能成功!

巴菲特的許多投資是屬於「收購」

收購和一般投資的差別在於,

它能取得對企業的「控制權」。

你非得是個優秀的經營者

才可能成為像巴菲特一樣的優秀投資人

很多人誤以為巴菲特的投資方式安全而保守,

那是錯覺。

巴菲特的投資並非保守,

剛好相反,

他非常大量運用「財務槓桿」,

換句話說,

巴菲特也會「借錢買股票」!

靠著這些借來的資金,

大幅地提高了巴菲特的投資報酬率!

其中最有代表性的是他投资保险事业的资金,

这些资金成本非常的低而且源源不绝,

全都可以作为他投资的资金来源!

評估一個 企業家 的能耐,端看他的「融資能力」有多強

真正為巴菲特降低投資風險的,

是經驗與知識,以及他專業的經理人團隊。

https://www.youtube.com/watch?v=xkgZ1krUCGk

波克夏現金水位1890億美,巴菲特自2022年10月出清TSM股票後迄今未再買任何股票(當時現金水位1000億)

自此現金水位一直往上升,巴菲特於股東會上表示對於現金投資未有特別之好標的---現在很難找到好的投資機會

以巴菲特指標,目前之位階為199%,縱然巴菲特指標可以容忍之範圍由100%調整至150%,目前199%仍較高

此應為巴菲特不願於現階鳥段作資產投入之主因

巴菲特指標為人批評之二點

1最大的評論點在於,此指標太單純,單純到只用市場市值來做評估,但是整體的投資環境並非只受股市影響

,還有許多其他的因素,例如債券、房地產,以及很重要的利率。

利率高時,債券投報率較高,會吸引資金至債券,降低對股票之需求

2忽略美國科技公司實質貢獻之獲利水準--科技業於海外市場有很多分支,如APPLE於中國市場好,海外市場之好

不算入美國GDP(美採屬地主義),故科技公司之估值可能與實質GDP產生嚴重之脫鉤,看起來泡沫很大,實質

上賺很多。

波克夏能有鉅額之獲利在於非常大量運用「財務槓桿」,長期40年來開之「財務槓桿」約1.71倍,波克夏自1976年來

是大之保險公司,吸納了龐大且廉價之資金成本,美國股市每年年化報酬率12.7%,波克夏年化報酬率18.7%,故以12.7%

X1.71倍將近18.7%;

是以如果將(波克夏自1976年來是大之保險公司,吸納了龐大且廉價之資金成本)X(開啟之超大「財務槓桿」約1.71倍)

去除掉,則波克夏之報酬率與大盤報酬率貼近

+買的股票成本低+財務槓桿--故績效良好

巴菲特有非常明顯低成本及高槓桿之資金成本

1保險公司資金(保險儲存金-不僅不需支付利息+反而銀行須付錢給你)

21989-1909發行債券享有極低融資利率

巴菲特投資法可以借鏡之處在於:

1均值回歸投資法-

-巴菲特非常堅持要等到崩盤才投資--低點加碼(倍數投資,

強AI,D檔投資+超底王--彈性扣)

2高度生命週期投資法

以往認為年輕開槓桿+年老保守-買債券

巴菲特一直在開槓桿--因其有穩定之龐大且廉價之資金成本

想聽聽各位前輩們對於房市的看法

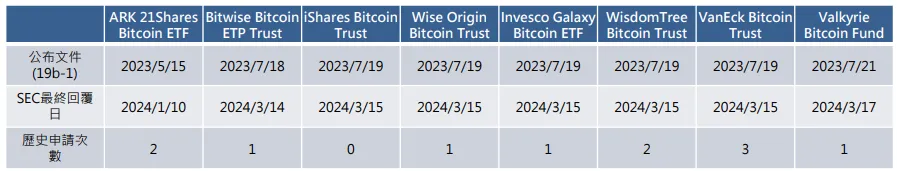

2024年比特幣現貨ETF上市,提前逢低買進比特幣或期貨ETF

高配息需知3:巴菲特投資報酬率

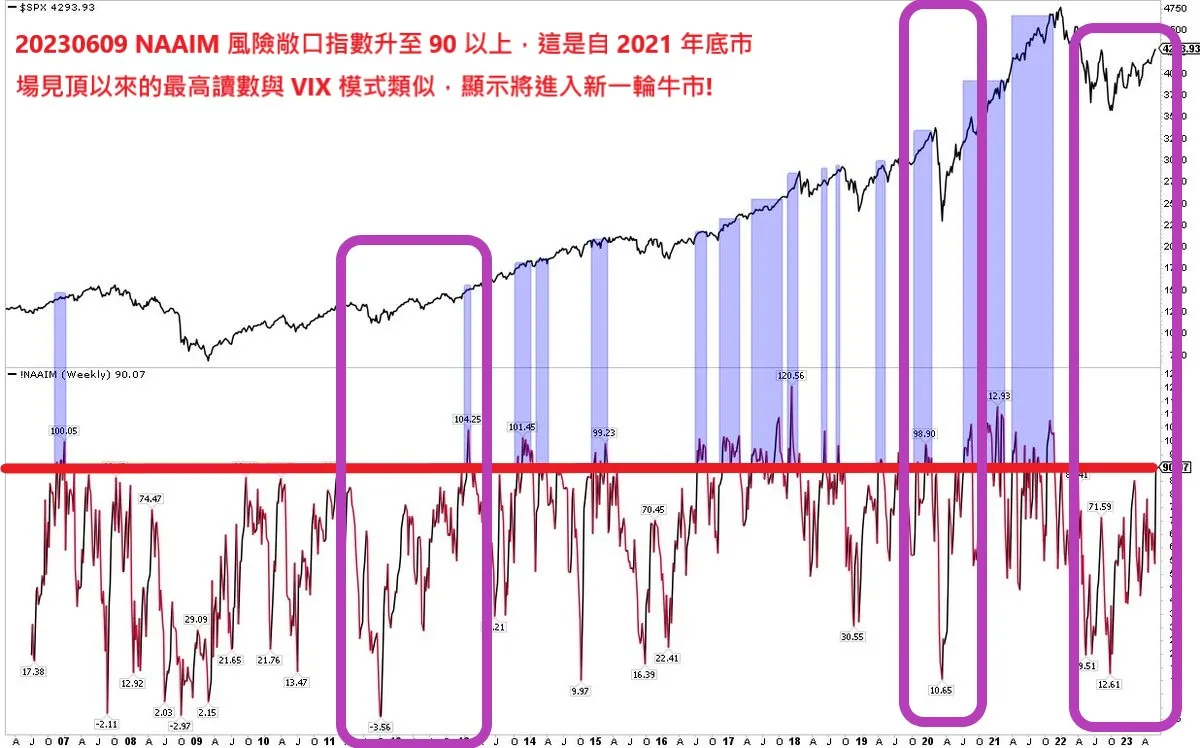

202307經理人已認清大勢,基金持股突破2022最高點時水位,且美股特徵為熊短牛長!

美股標普500指數(S&P500)出現牛市看漲訊號

巴西暴動股市仍續漲!注意巴西基金利空出盡的投資機會

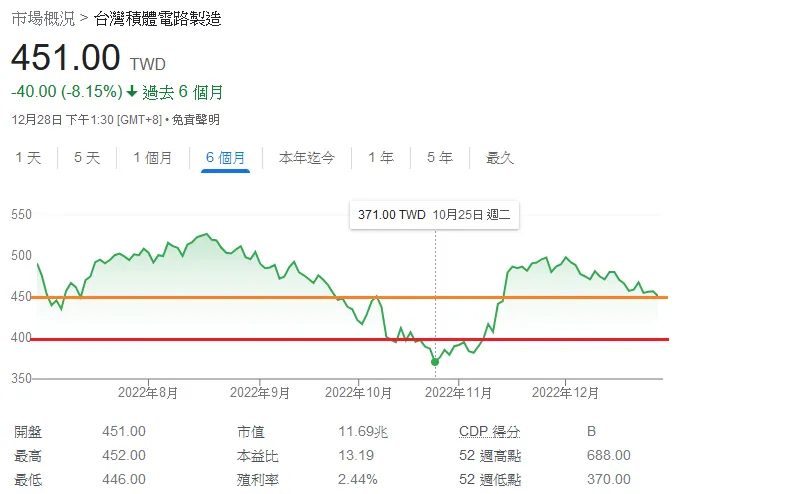

注意台積電回到450至462元的「巴菲特防線」底部