"Ivy"瑞銀巴西RSP負報酬14%,加一筆摩根巴西等同瑞銀巴西RSP總金額的單筆攤一半到

-7%

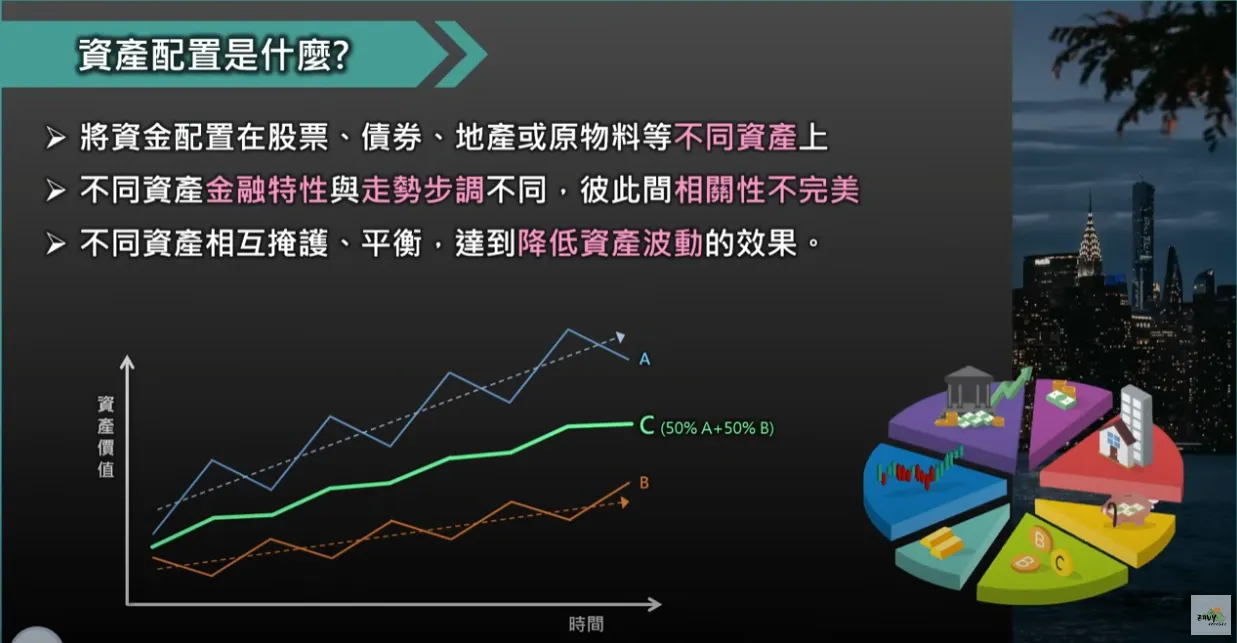

出現負報酬過大時,只要〝流動現金夠多〞,就很容易稀釋(攤平)負報酬,

待回漲時,拿回本錢就比較容易。

小弟也常用此招!

----------------------------------

錢要活用,放個 5年、10年有點長!

基金廣告都會用5年、10年的績效做廣告,

那是告訴我這支基金的是個〝好基金〞,

不要真的以為放3年、5年就一定可以得到那個報酬率。

現在的股市不是之前買什麼就賺什麼的年代了。

做生意,開3個月的票,就要哇嚇叫了!

基金放10年才回收(養基金),人生有幾個10年?!

投資不要算的滿滿的,

留多一點現金,進退會比較容易!

(中午休息中,隨意寫寫)^_^"